Las bolsas se desplomaron el miércoles por la tarde después de que la Reserva Federal recortara drásticamente sus previsiones de recortes de los tipos de interés en 2025. El Índice Morningstar del mercado estadounidense perdió más de un 3%, y la mayoría de las pérdidas se produjeron después de que la Fed anunciara su decisión sobre los tipos de interés. En particular, los valores de crecimiento sufrieron pérdidas importantes, con el Morningstar US Large Growth Index cayendo casi un 4%.

Las pérdidas se produjeron después de meses de récords bursátiles, con ganancias impulsadas por el entusiasmo por la inteligencia artificial, una economía fuerte, la ampliación del crecimiento de los beneficios y las expectativas de recortes de tipos. Antes de las pérdidas del miércoles, el índice bursátil estadounidense había subido aproximadamente un 28% en 2024.

¿Por qué caen las acciones ante el menor número de bajadas de tipos?

“El movimiento de los mercados de renta variable puede atribuirse a la actualización de las perspectivas de la Fed de menos recortes en 2025”, explica Dominic Pappalardo, estratega jefe de multiactivos de Morningstar Investment Management. En general, explica, unos tipos de interés más altos pueden erosionar los márgenes de beneficio. Eso perjudica a las valoraciones y los precios de las acciones, y por eso los mercados tienden a alegrarse cuando el banco central suaviza su política. Los tipos más altos también tienden a reducir la disposición de los inversores a pagar por los beneficios futuros, lo que, según él, hace que otras opciones de inversión menos volátiles, como los bonos del Tesoro de EE.UU., parezcan más atractivas.

El miércoles, los bancos centrales redujeron su tipo de interés de referencia en un 0,25%, situando el tipo objetivo de los fondos federales entre el 4,25% y el 4,50%. Esto supone un punto porcentual de relajación desde que el banco central empezó a recortar los tipos en septiembre, pero los inversores esperaban ampliamente la medida.

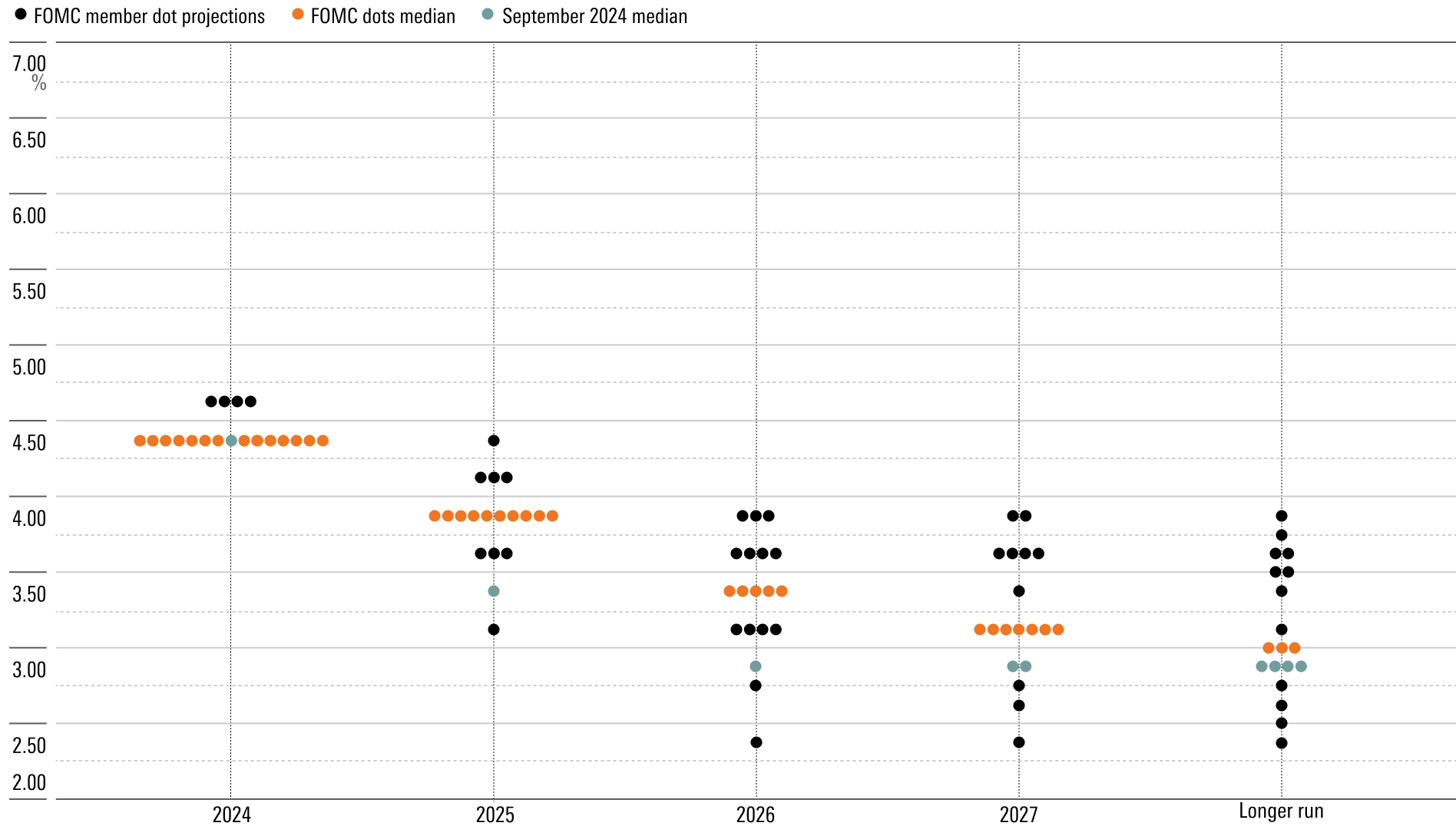

Menos esperadas eran las perspectivas de la política monetaria para 2025. Los miembros del Comité de Mercados Abiertos de la Reserva Federal redujeron sus expectativas colectivas de recortes de tipos a la mitad de lo previsto en septiembre. Ahora esperan recortar los tipos sólo un 0,50% para el año, lo que supondría dos recortes del 0,25% en 2025.

En una conferencia de prensa el miércoles por la tarde, el presidente de la Fed, Jerome Powell, dijo que la incertidumbre en torno a las perspectivas de inflación para 2025 llevó a algunos miembros del comité a rebajar sus expectativas de recortes.

Las altas valoraciones dejan poco margen de error

Según Pappalardo, los valores con las valoraciones más altas fueron los más afectados por la caída del miércoles. Esto incluye a las empresas tecnológicas, muchas de las cuales pertenecen a la categoría de valores de crecimiento de gran capitalización. Cuando las valoraciones son elevadas, estos valores tienen menos margen de maniobra para resistir las sacudidas del mercado en general o del entorno macroeconómico. “La reacción extrema del mercado de hoy se debe a las valoraciones extremadamente altas de los activos de riesgo”, explica Pappalardo.

El autor o autores no poseen acciones de ninguno de los valores mencionados en este artículo. Conozca la política editorial de Morningstar.