Unas elecciones presidenciales pueden provocar turbulencias a corto plazo en los mercados, creando malestar entre los inversores que ven cómo se agitan sus carteras o se preocupan por el resultado.

Sin embargo, comprender el impacto que las elecciones han tenido históricamente en los mercados puede servir como Pepto Bismol para los inversores con malas corazonadas.

¿Son los demócratas o los republicanos mejores para la bolsa?

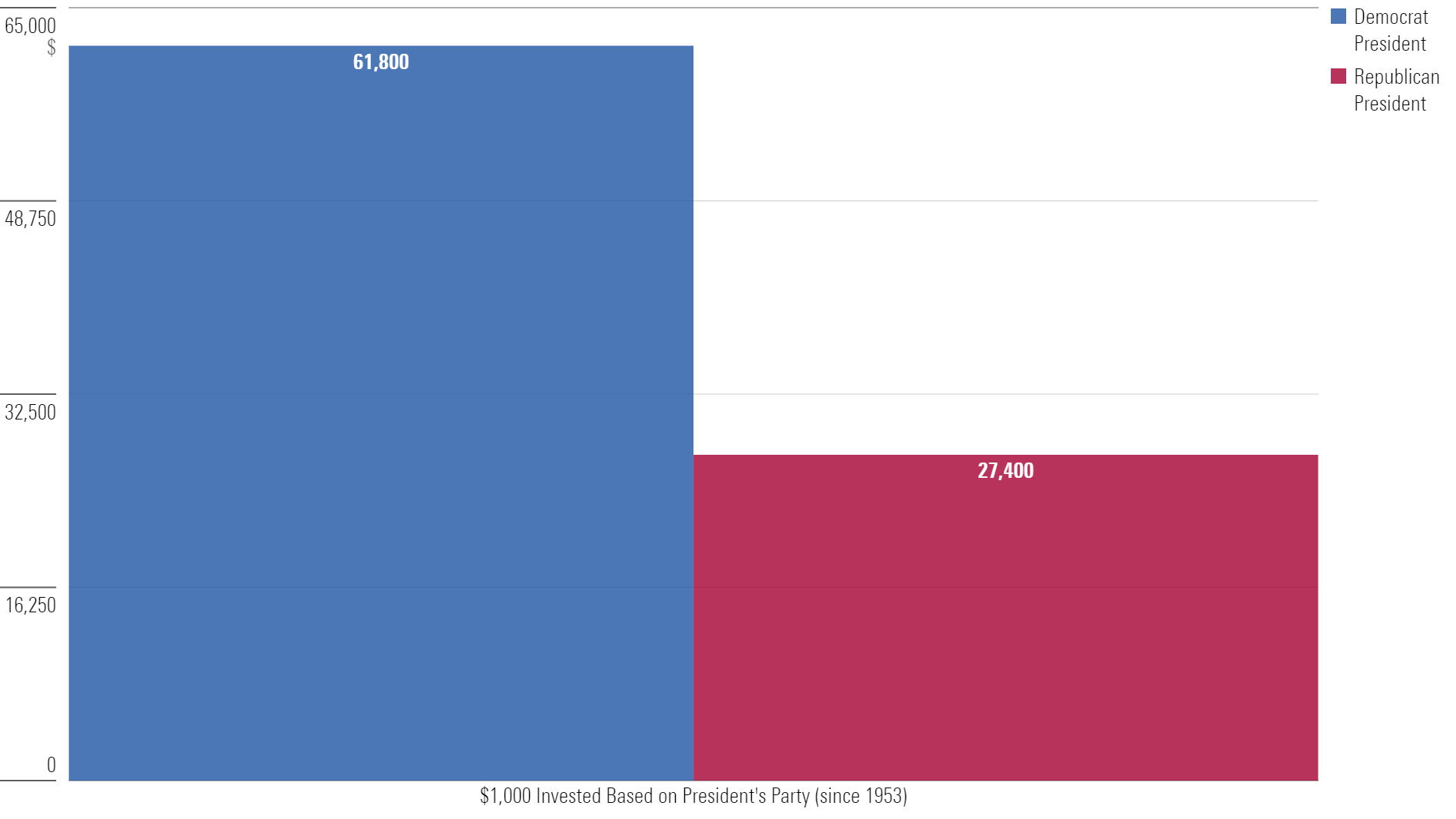

Si se observan 70 años de rendimientos, un demócrata en la Casa Blanca ha sido mejor para los inversores. Desde 1953, 1.000 dólares invertidos cuando un demócrata es presidente, vendidos al contado cuando un republicano ocupa el cargo y reinvertidos cuando regresa un demócrata se convierten en 62.000 dólares. La estrategia contraria, invertir sólo cuando un republicano ocupa el Despacho Oval, sólo da 27.000 dólares.

Rentabilidad desde la toma de posesión de Eisenhower en 1953

1.000 $ invertidos en el S&P 500 en función del partido presidencial

Fuente: Bespoke Investment Group, 1953-2023

Sin embargo, esto pasa por alto un contexto crítico: a los inversores les habría ido mejor ignorando por completo Washington DC. La inversión original de 1.000 dólares se convierte en casi 1,7 millones para aquellos que nunca actuaron según sus preferencias políticas y permanecieron invertidos durante todo el tiempo.

Rentabilidad desde la toma de posesión de Eisenhower en 1953

Se repite el mismo proceso, con resultados radicalmente diferentes

Fuente: Bespoke Investment Group, 1953-2023

La bolsa sube y baja con todos los presidentes, pero el camino de menor resistencia siempre ha sido hacia arriba. No hay razón para creer que esto vaya a cambiar por las elecciones de noviembre. En resumen, la política puede ser un lastre importante para una cartera. Por eso es esencial tratarlos como el agua y el aceite. Es mucho más fácil decirlo que hacerlo. Y los próximos meses serán un terreno fértil para las implicaciones políticas en los mercados financieros.

La política podría influir en la negociación

Las principales diferencias políticas citadas entre el presidente Joe Biden y el ex presidente Donald Trump incluyen el gasto sanitario, la inmigración y la regulación empresarial. Un ejemplo interesante es el panorama normativo. Paramount Global (PARA), una de las marcas de medios de comunicación más famosas, ha sido noticia durante meses por su posible venta. Tras meses de "lo harán o no lo harán", la empresa decidió recientemente que ya no estaba en venta.

Es probable que Paramount se haya enfrentado a litigios costosos y largos para realizar este movimiento. La Comisión Federal de Comercio ha estado bloqueando agresivamente las fusiones, impidiendo cuatro sólo en enero de este año. La teoría predominante es que Paramount quiere hacer la venta, pero es mejor esperar hasta después de las elecciones. Un cambio de liderazgo podría dar paso a una FTC más amigable, cuya dirección es nombrada por el presidente.

Pero una cosa es la teoría y otra la realidad. Podemos sacar ejemplos de las dos últimas presidencias en las que la sabiduría convencional indicaba un resultado, pero ocurrió otra cosa.

El presidente Trump y China

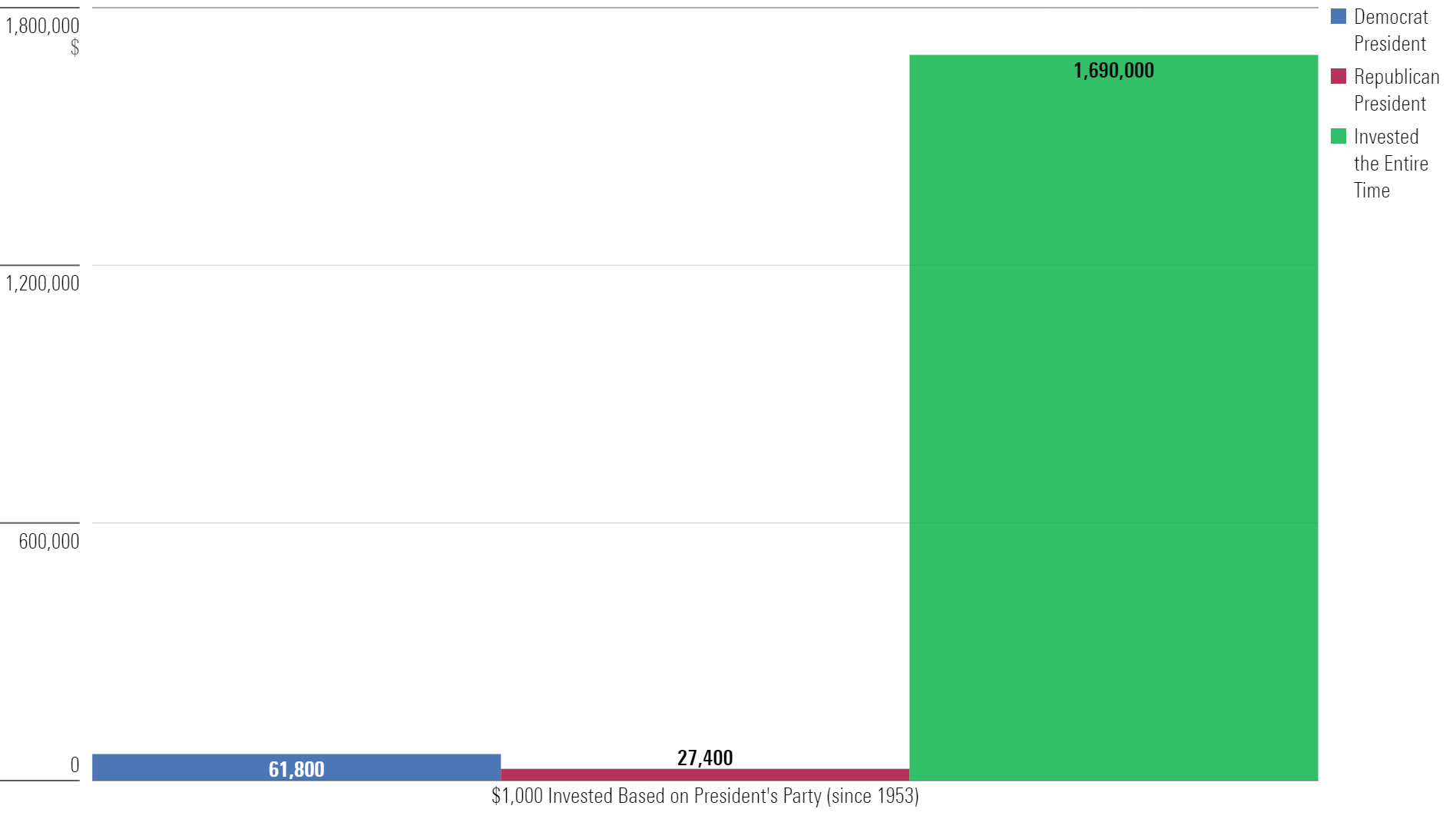

Después de que Trump ganara en 2016, se asumió ampliamente que sus políticas tendrían terribles consecuencias para las empresas con exposición a China. Se podría argumentar que ninguna empresa estadounidense hace más negocios con China que Apple AAPL. Una guerra comercial impactaría negativamente en su negocio. Algunos titulares de la época así lo afirmaban:

- CNN Business, August 2019: "Apple 'Gut Punch': Trade war will cut iPhone sales by 8 million, analyst says";

- BBC, September 2019: "Trump's tariffs put Apple's golden goose at risk".

Pero el negocio de Apple funcionó muy bien. Sus acciones rindieron casi ocho veces más que la bolsa estadounidense en el año posterior a la publicación de estos artículos.

Apple vs Market Returns, Sept 2019-Sept 2020

Fuente: Morningstar Direct

El Presidente Biden y las empresas energéticas

Tomando prestado a Rodney Dangerfield en Caddyshack: "¡que sea justo!" Hay un ejemplo similar en la presidencia de Biden. A menudo se considera a la administración como enemiga de la industria energética. Uno de los puntos del orden del día era dificultar la perforación a las empresas energéticas reduciendo los permisos.

Los titulares incluían:

- The Washington Post, December 2020: "Biden wants to make climate fight central to his presidency. What do big oil and gas firms think about that?";

- AP, October 2020: "Biden calls for 'transition' from oil".

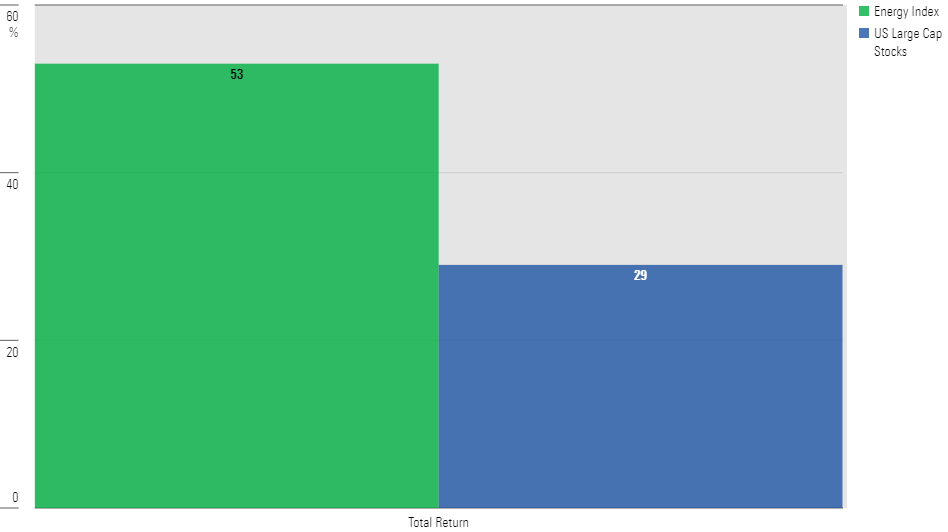

Pero, al igual que a Apple, a las empresas energéticas les fue bien. La rentabilidad de los valores energéticos casi duplicó la del mercado bursátil estadounidense durante el año siguiente.

Energy Sector vs Market Returns, Dec 2020-Dec 2021

Fuente: Morningstar Direct

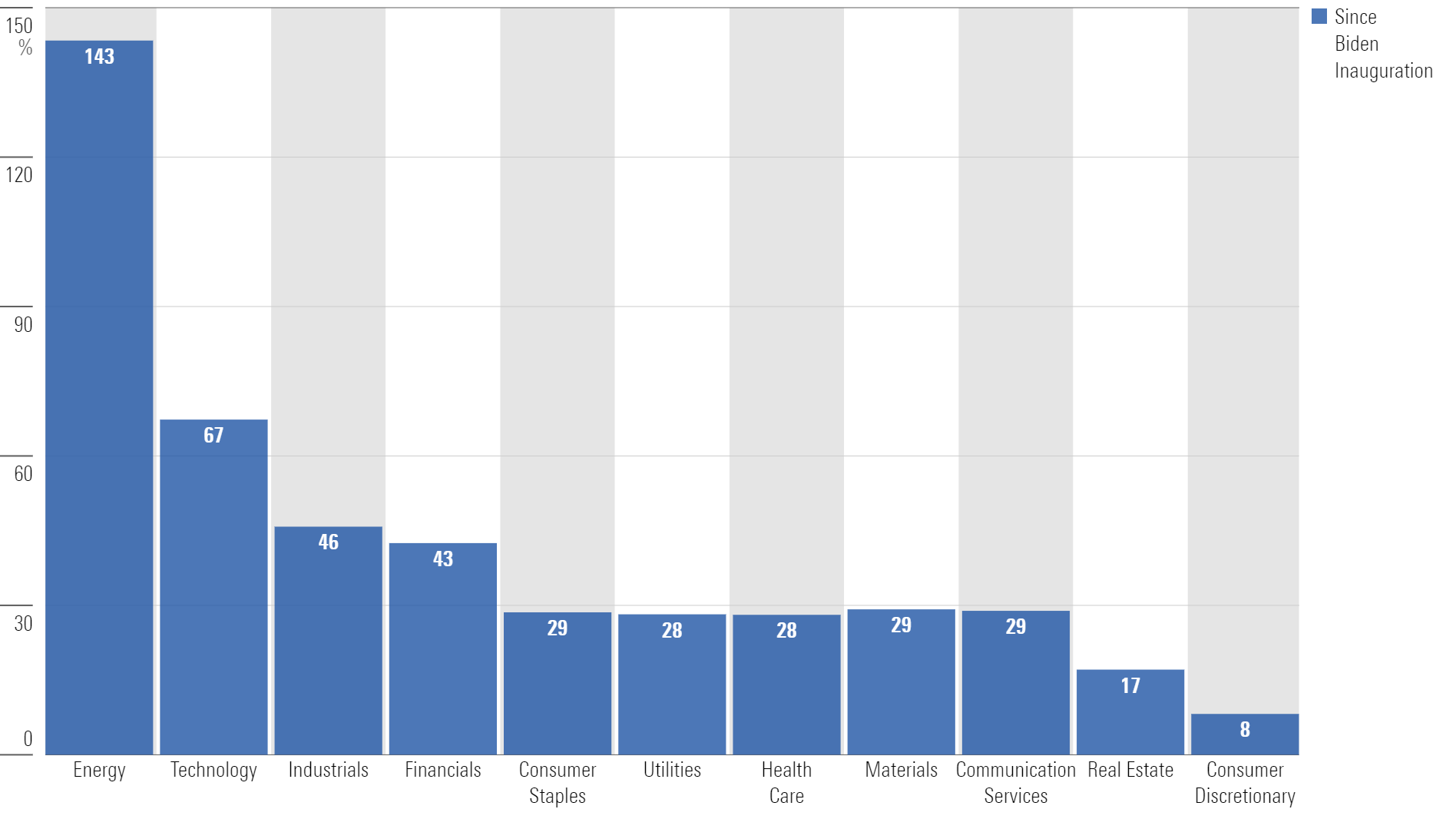

De hecho, desde la toma de posesión de Biden en enero de 2021, la energía ha sido el sector de renta variable estadounidense con mejor rendimiento. El sector tecnológico, que ocupa el segundo lugar, ni siquiera se acerca a sus rendimientos.

Total Returns Since Biden Inauguration

Fuente: Morningstar Direct, May 31 2024

Estos y otros ejemplos nos recuerdan que la sabiduría convencional a menudo puede estar equivocada, y que la política influye en el mercado bursátil menos de lo que podríamos pensar.

Resistirse a reaccionar ante la volatilidad electoral

Las decisiones monetarias están llenas de emociones, prejuicios y puntos ciegos. No hay necesidad de añadir otra capa de complejidad con la política. Se ha dicho que la vida es un 10% de lo que sucede y un 90% de cómo la gente decide reaccionar. Los próximos meses serán una vara de medir.

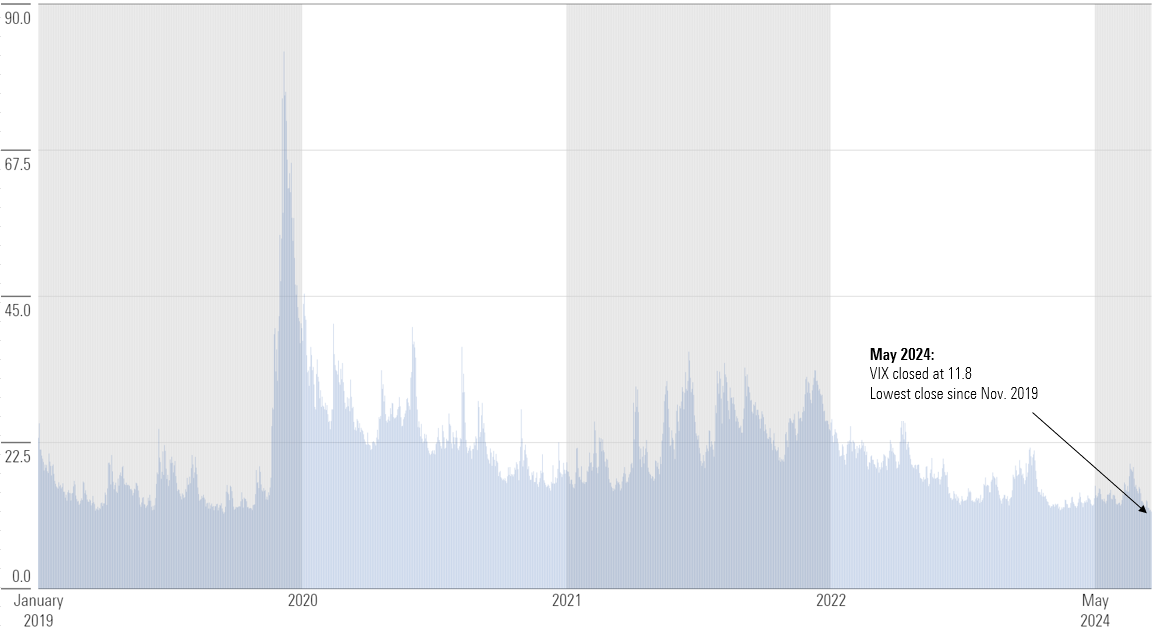

Hasta la fecha, los mercados han estado tranquilos, quizá demasiado. El índice de volatilidad CBOE tocó el mes pasado su nivel más bajo en cinco años.

The VIX a lo largo del tiempo

Fuente: CBOE, January 2019-May 2024

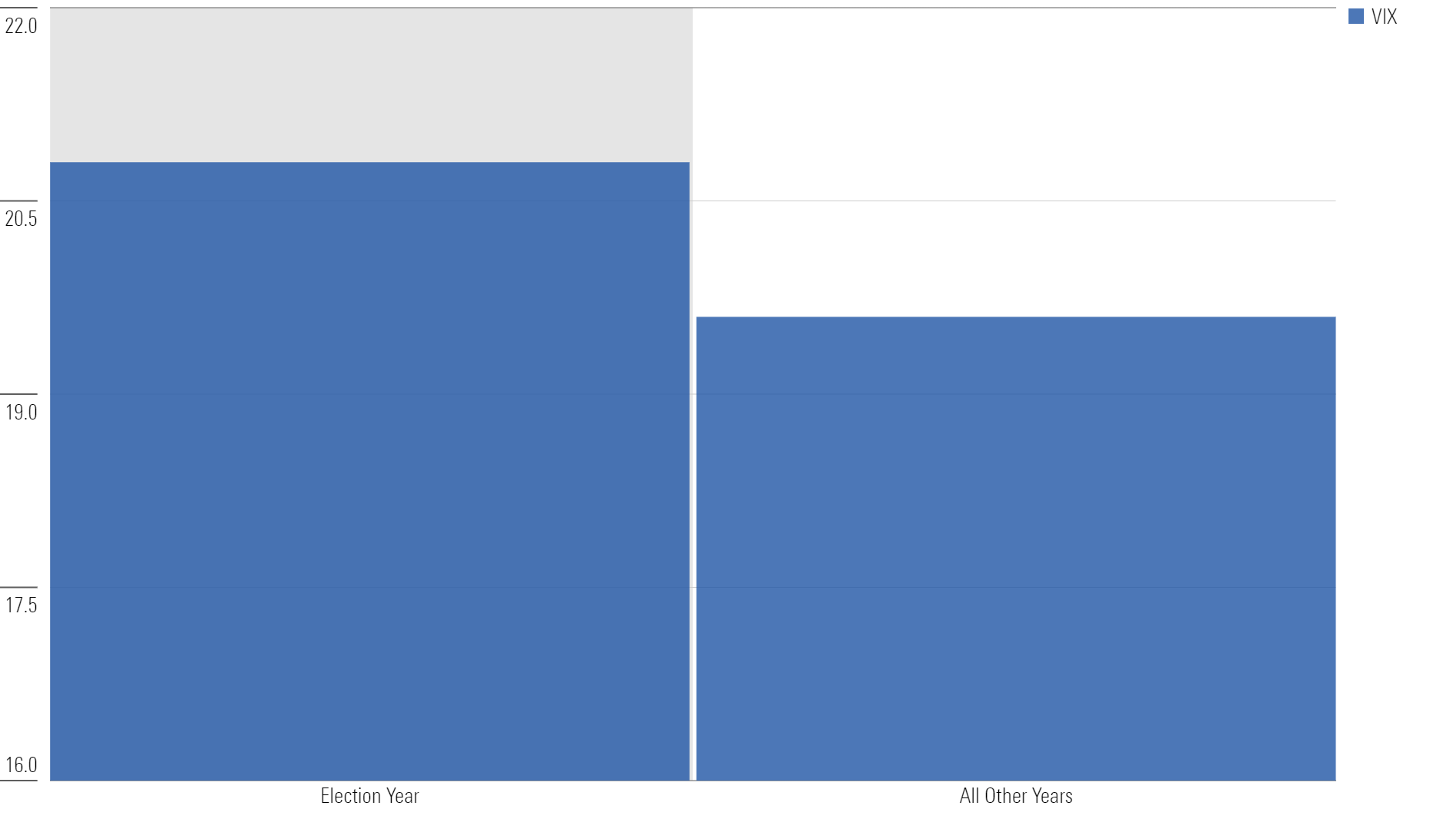

Las elecciones podrían ser una chispa, ya que en los años electorales suele observarse más volatilidad que en otros años.

The Vix es más alto en años electorales

Fuente: CBOE, Enero 2019-Mayo 2024

Hay que añadir el factor de que el año medio suele registrar un descenso bursátil del 14%. Hasta la fecha, el mayor descenso ha sido sólo del 5%. Es justo suponer que un descenso de algún tipo podría estar en el horizonte, pero eso no es exclusivo de este momento. Si se produce, es probable que la cobertura de los medios de comunicación dé prioridad al sensacionalismo sobre las perspectivas tranquilizadoras a largo plazo, utilizando potencialmente la política como ángulo conveniente para avivar más las llamas.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XLSY65MOPVF3FIKU6E2FHF4GXE.png)