Seguramente habrá oído alguna vez que el mercado bursátil estadounidense está demasiado concentrado y que su suerte descansa en un pequeño número de valores tecnológicos. Tales afirmaciones son omnipresentes.

Justo la semana pasada, vi a un profesional de la inversión decir a un auditorio del sector que, debido a que las principales participaciones del S&P 500 influyen tanto en el índice, las cuentas de pensiones privadas se han vuelto peligrosamente concentradas. Muchos asintieron con la cabeza.

No estoy de acuerdo. Incluso los inversores que sólo poseen un fondo indexado de renta variable estadounidense tienen más del 70% de sus activos fuera de los "Siete Magníficos" valores, que son Alphabet (GOOGL), Amazon.com (AMZN), Apple (AAPL), Meta Platforms (META), Microsoft (MSFT), Nvidia (NVDA) y Tesla (TSLA).

Y estos partícipes de pensiones son escasos. Vanguard informa de que sólo el 1,3% de los partícipes de su plan 401(k) invierten en un único fondo de renta variable. El 88,7% restante posee varios fondos o un fondo de fecha objetivo.

El siguiente gráfico muestra la ponderación de los Siete Magníficos en cuatro fondos de Vanguard: 1) 500 Index (VFIAX); Total Stock Market Index (VTSAX), Target Retirement 2055 VFFVX, y 4) Target Retirement 2025 (VTTVX). Puede debatirse si los dos primeros fondos tienen demasiado dinero en muy pocos valores. Los dos últimos, sin embargo, son relativamente seguros - y son mucho más típicos de las cuentas de pensiones 401(k).

(Aunque el Target 2055 invierte el 90% de sus activos en renta variable, su exposición a los Siete Magníficos se reduce considerablemente debido a las participaciones del fondo en el extranjero. El mismo principio se aplica a otras series target-date, ya que todas diversifican internacionalmente).

Más grandes en la actualidad

Dicho esto, la preocupación por el exceso de concentración debe tener alguna base. De lo contrario, ¿por qué se ha extendido tanto esta suposición? Para evaluar la afirmación, analicé la distribución de la rentabilidad empresarial. En concreto, tomé los beneficios generados por 1) la empresa con mayores ganancias de ese año, 2) las cinco empresas con mayores ganancias y 3) las 10 empresas con mayores ganancias, y luego dividí esos totales por los beneficios sumados de las 100 empresas estadounidenses con mayores ganancias. Los resultados de 2013, 2018 y 2023 aparecen a continuación.

La gente tiene razón. En 10 años, la cuota de beneficios de las cinco mayores empresas pasó del 18,9% al 30,7%, mientras que la de las 10 primeras aumentó del 31,8% al 43,4%. Sin duda, los líderes han reforzado sus posiciones.

Concentración de los beneficios: la historia reciente

The people are correct. In 10 years, the profit share from the five largest companies spiked from 18.9% to 30.7%, while that for the top 10 firms increased from 31.8% to 43.4%. Without question, the leaders have strengthened their positions.

Pero aún más grandes en el pasado

Sin embargo, esto no es más que la opinión actual.

Esperaba ponerlo en perspectiva considerando una historia más larga, que se remonta a los años cincuenta, si fuera posible. Para mi alegría, conseguí encontrar la información pertinente. Aunque la base de datos de acciones de Morningstar no se remonta tan lejos, una lista archivada de los miembros de Fortune 500, publicada por la CNN, sirvió. Esta fuente proporciona los beneficios de cada uno de los miembros de Fortune 500, desde 1955 hasta 2005. He aquí una muestra.

Copiar, pegar y calcular los porcentajes correspondientes a cada año va más allá de las obligaciones de un columnista de Internet, pero realicé la tarea para cada media década desde 1958 hasta 2023 (con los resultados posteriores a 2005 obtenidos a través de Morningstar Direct).

Como antes, medí el porcentaje de los beneficios totales registrados por las 100 empresas con mayores ganancias del país que procedían de la empresa más rentable del año, de las cinco más rentables y de las 10 más rentables.

Concentración de los beneficios a largo plazo

Esa imagen cuenta una historia muy diferente. En los últimos 30 años, las empresas líderes consolidaron su poder. Antes, decenas de organizaciones competían en los principales campos de batalla tecnológicos: ordenadores centrales, ordenadores personales y software. Ahora ya no. Hoy en día, las mayores organizaciones han desplazado a sus rivales. Por ejemplo, Apple y Samsung (SMSN) poseen conjuntamente más de la mitad del mercado mundial de teléfonos inteligentes.

Sin embargo, no es la primera vez que las empresas líderes se muestran tan poderosas. Como indica el gráfico, ya hemos estado aquí antes, y algo más. Sin duda, los nombres y los sectores eran distintos. En 1963, cuando las 10 empresas con más éxito obtuvieron el 51% de los beneficios de las 100 primeras, las ganadoras fueron cinco petroleras, dos fabricantes de automóviles, dos conglomerados y un único proveedor de tecnología, IBM. Ninguna de estas empresas figura en la lista actual.

Intuitivamente, el hecho de que la industria estadounidense estuviera antaño aún más concentrada que hoy tiene sentido. Aunque pocos de nosotros experimentamos directamente los mercados bursátiles de la década de 1950, es probable que recordemos el adagio de que lo que era bueno para General Motors (GM) -y antes de eso, para US Steel- era bueno para el país. Las grandes empresas estaban de moda. Tres empresas controlaban el 94% del vasto mercado automovilístico nacional. DuPont (DD) empleaba a más químicos que todas las universidades estadounidenses juntas. Y Ma Bell, por supuesto, gestionaba todas las líneas telefónicas.

Conclusión: el riesgo de mercado

A pesar de la presencia de esos gigantes, que dominaban la capitalización bursátil incluso más de lo que lo hacían la rentabilidad -a finales de los años 50, tres valores representaban casi el 30% del valor del S&P-, esa época no se recuerda por su volatilidad bursátil. Lo que nos lleva a la siguiente pregunta: ¿son más arriesgados los mercados estrechos? Tal es ciertamente la creencia común. Pero rara vez se pone a prueba.

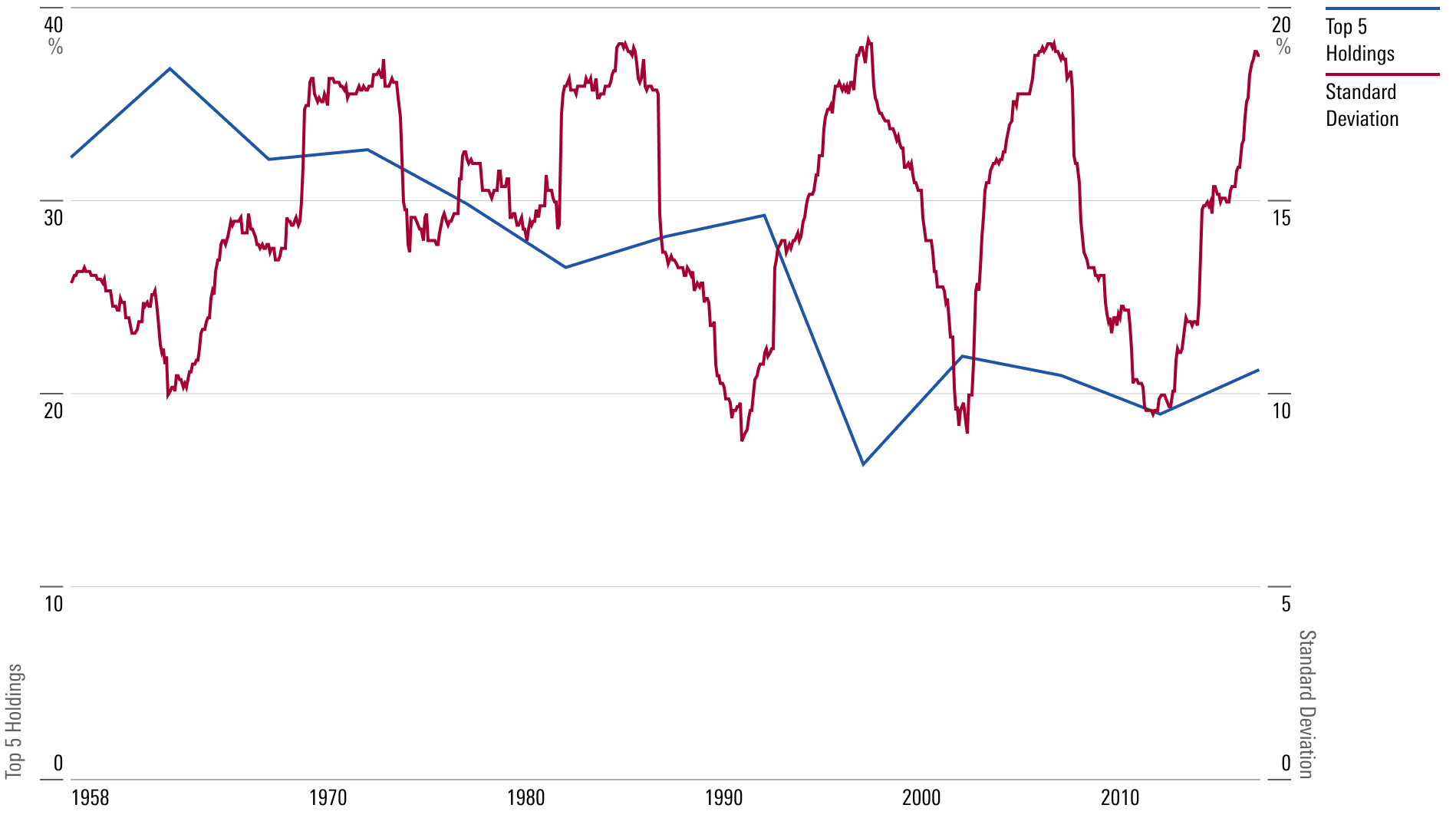

Ahora es el momento. El siguiente gráfico traza el porcentaje de beneficios de las cinco empresas con mayores ganancias (de nuevo, dividido por los beneficios de las 100 empresas con mayores ganancias) en azul frente a la futura desviación típica a cinco años del mercado bursátil en rojo.

Sí, el gráfico es confuso. Pero su conclusión es sencilla: En la medida en que existe una relación entre los dos factores, parece ser negativa. Es decir, cuanto mayor es el porcentaje de beneficios de las cinco mayores participaciones, menor es la volatilidad del mercado.

Concentración y riesgo de mercado

No creo que esta conclusión sea significativa. Se trata más bien de un vínculo accidental que sugiere que la concentración sólo está relacionada tangencialmente con el riesgo bursátil. La inflación, la recesión y las secuelas de la especulación (como en la recesión de 2000-02) importan mucho. Que la riqueza de las empresas esté muy repartida o muy dispersa, no tanto.

Nota: Este artículo se inspira en un blog de Acadian Asset Management escrito por Owen Lamont, titulado Magnificent Ignorance About the Magnificent Seven. Como verán si lo leen, el material de esta columna es mío. Pero la idea inicial vino de otra parte.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XLSY65MOPVF3FIKU6E2FHF4GXE.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/KIQMCCUZ2RGWZKSCKM2Z4ZULFU.png)