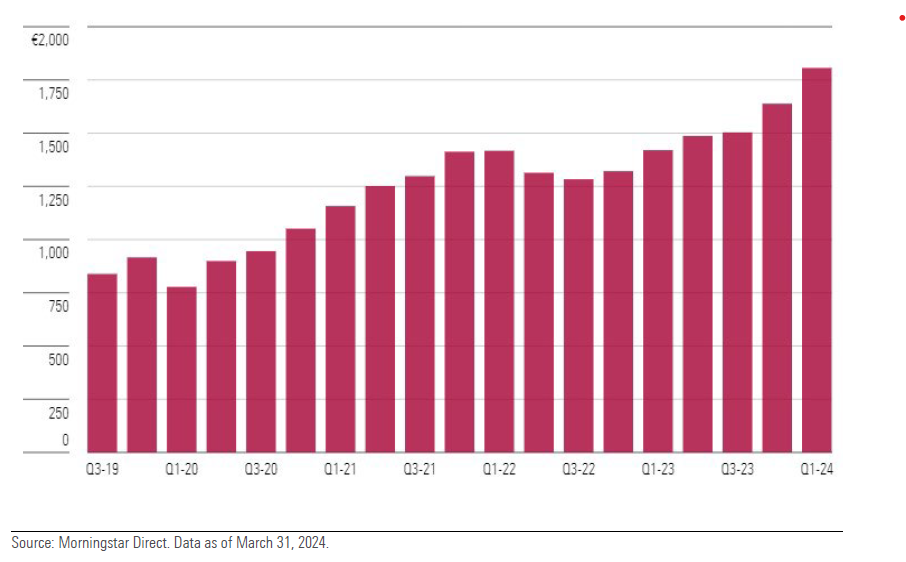

En el primer trimestre de 2024, los activos europeos de fondos cotizados (ETF) y materias primas cotizadas (ETC) alcanzaron un nivel récord de 1,81 billones de euros, un 10% más que a finales de 2023. Pero, ¿qué tendencias caracterizarán probablemente la evolución del mercado en los próximos meses? Hemos identificado cinco:

- ¿Se alejarán los inversores de la renta variable estadounidense?

- ¿Cómo afectarán las políticas monetarias divergentes a los ETF de renta fija?

- ¿Seguirá la defensa impulsando el interés por los ETF temáticos?

- El oro podría hacer brillar a los ETC

- Consecuencias de la entrada de iShares en el segmento de los ETF activos

Patrimonio de los ETFs y ETCs europeos (en miles de millones de euros)

1. ¿Se alejarán los inversores de la renta variable estadounidense?

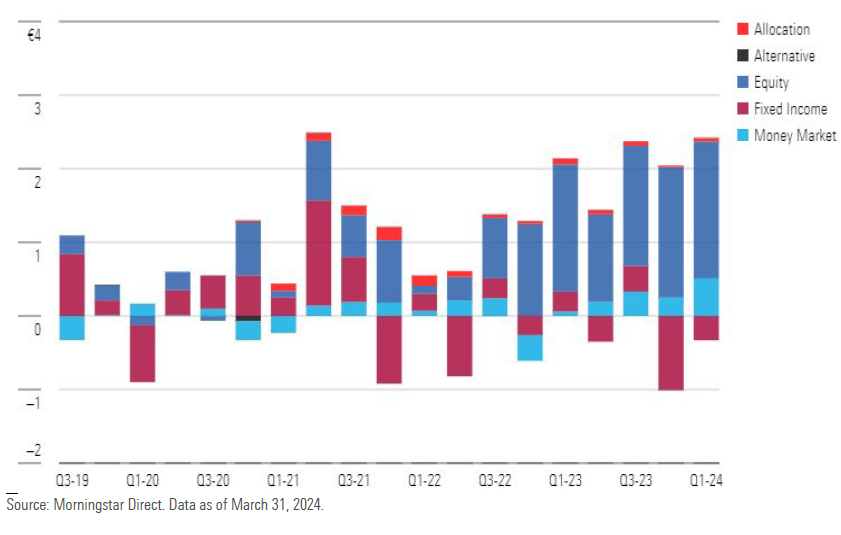

En el primer trimestre, los ETFs de renta variable europea captaron 36.800 millones de euros, ligeramente por encima de los 36.400 millones de finales de 2023, señal de que la confianza de los inversores en el mercado bursátil ha aumentado. En particular, trataron de beneficiarse del repunte de la renta variable estadounidense a través de ETFs de renta variable tanto especializados como internacionales. En estos últimos, la ponderación del mercado estadounidense puede llegar al 70%.

Según los analistas de Morningstar, el mercado bursátil estadounidense está sobrevalorado en un 3%. ¿Hasta cuándo podrá continuar su racha? David Sekera, estratega de mercado de Morningstar, advirtió recientemente que "lo que ha funcionado durante el último año y medio es poco probable que siga haciéndolo en el futuro" y que, en consecuencia, es hora de "opciones contrarias".

Observando las estadísticas de flujos hacia los ETFs, uno se pregunta cuáles podrían ser esas opciones contrarias... probablemente no la renta variable europea, que fue la más afectada por los flujos de salida en el primer trimestre. Aunque ya no son baratas, con una relación precio/valor razonable de 1,05, parecen menos sobrevaloradas que las acciones estadounidenses. Otras alternativas contrarias podrían ser las acciones de valor o las de pequeña capitalización.

Mejores y peores categorías de ETFs de acciones en el 1er trimestre

2. ¿Cómo afectarán las políticas monetarias divergentes a los ETFs de renta fija?

En el primer trimestre, los ETFs de renta fija experimentaron una disminución de los flujos de inversión, que pasaron de 14.100 millones de euros en los tres últimos meses de 2023 a sólo 8.800 millones. "La ralentización, que fue especialmente pronunciada en febrero y marzo, se debió a la reducción de las expectativas de bajada de tipos por parte de la Reserva Federal estadounidense en particular", explica José García-Zárate, director asociado de investigación de estrategias pasivas de Morningstar. "Los inversores apuntan ahora al Banco Central Europeo (BCE) para que tome la iniciativa de recortar los tipos antes de que lo haga la Fed".

En este clima, los inversores han adoptado una postura más bien cauta, favoreciendo los fondos de renta fija con vencimientos ultracortos cubiertos contra el riesgo de tipo de cambio, con el fin de aprovechar los tipos de interés aún elevados, sin arriesgarse demasiado a futuros movimientos de los bancos centrales.

En los próximos meses, la situación podría cambiar, ya que cada vez es más probable un recorte de los tipos del BCE en junio, después de que el banco central los mantuviera sin cambios en su reunión de abril. Por otra parte, la probabilidad de que la Fed actúe pronto ha disminuido desde la publicación de los datos de inflación de marzo.

3. ¿Volverá la defensa a impulsar los ETFs temáticos?

Una de las principales sorpresas del primer trimestre se refiere a los ETF temáticos. Allí, el tema de la tecnología, a pesar de una revolución de la IA en curso, fue superado por lo que Morningstar llama temas "sociales", incluyendo tendencias como el gasto de los consumidores, la demografía y el negocio del bienestar.

Pero no fue ninguno de estos temas el que acaparó el interés de los inversores, sino el de la seguridad, incluidos los ETF del sector de defensa, que captaron unos 548,4 millones de euros en el primer semestre del año.

La cifra es menos sorprendente si se tiene en cuenta el repunte de los valores de defensa en los dos últimos años, que llevó a Goldman Sachs a calificar de sobrevalorados algunos grandes nombres del sector a principios de este mes. Queda por ver si el sector podrá seguir beneficiándose en los próximos meses de la evolución de la situación en Europa del Este, Oriente Medio y Asia Oriental.

4. El oro podría volver a brillar

Los ETFs y ETCs sobre materias primas sufrieron salidas de 2.100 millones de euros en el primer trimestre, tras los casi 5.000 millones de euros que salieron a finales del año pasado. Gran parte de esta cifra se atribuyó a instrumentos sobre metales preciosos, en particular el oro, a pesar de que el precio subió a 2.200 dólares la onza en marzo. Es muy posible que los inversores minoristas vuelvan a comprar ETC sobre oro en los próximos meses, en parte como medida defensiva ante el aumento del riesgo geopolítico y en vísperas del ciclo electoral estadounidense.

Peter Kinsella, responsable mundial de estrategia de divisas de Union Bancaire Privée (UBP), señala un aumento de los flujos hacia el mercado del oro. En particular, "se ha producido un notable aumento de las posiciones largas en futuros, lo que sugiere que los inversores institucionales han incrementado su exposición al metal amarillo", afirma Kinsella, que también señala un aumento de los inversores minoristas, aunque rezagados respecto a la mayor parte de la tendencia alcista. "Esta ampliación de la base inversora implica que el rally sigue en marcha. Observamos que los inversores minoristas siguen estando infrainvertidos en relación con las medias históricas", añade el estratega.

5. Las consecuencias de la incursión de iShares en los ETFs activos

En los próximos meses, los inversores en ETF también harán bien en seguir la evolución del segmento de ETF activos en Europa. En marzo, iShares, propiedad de Blackrock, entró en este mercado con dos replicantes de renta variable orientados a los ingresos.

"Esto marca la llegada del mayor emisor de ETF en Europa a este creciente segmento del mercado, donde JP Morgan sigue siendo el principal actor con una cuota del 44%", según García-Zarate de Morningstar.

Flujos en ETFs europeos de gestión activa

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/T2LGZCEHBZBJJPPKHO7Y4EEKSM.png)