.jpg)

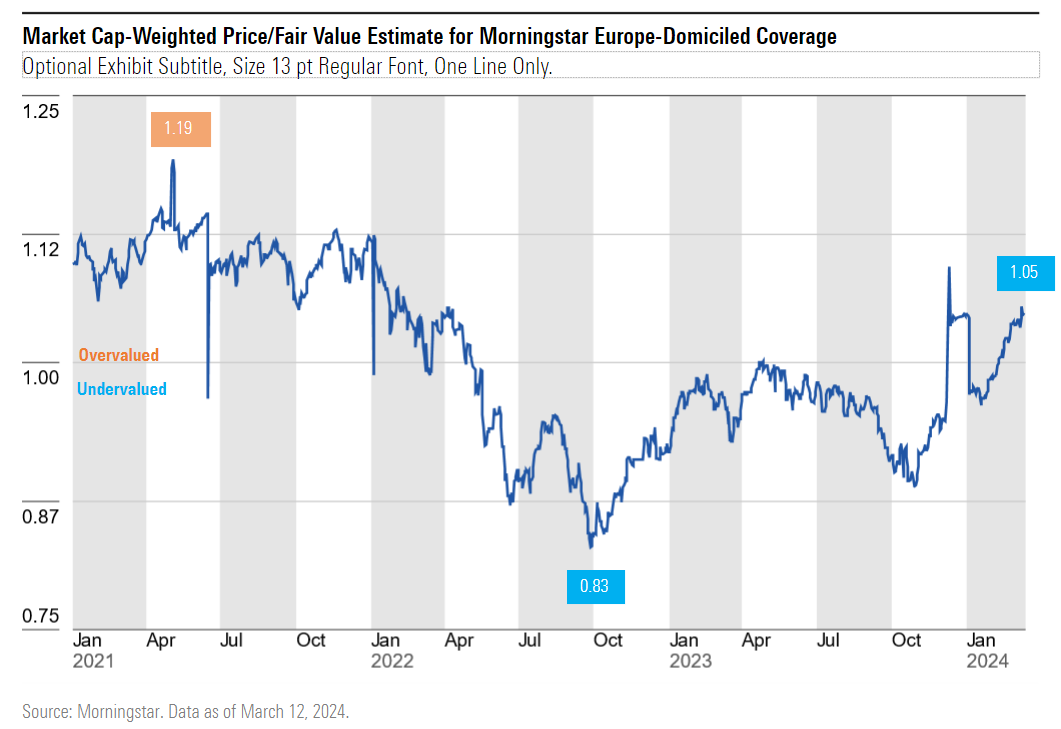

Tras una fuerte racha en el primer trimestre del año, la renta variable europea ha dejado de parecer barata. El mercado en su conjunto está ahora ligeramente sobrevalorado, cotizando a 1,05 veces nuestro valor razonable intrínseco estimado. Sin embargo, en términos relativos, Europa sigue cotizando con un ligero descuento con respecto a las acciones norteamericanas. Además, las valoraciones son dispares en los distintos sectores, lo que crea oportunidades para los inversores.

Hay tres sectores específicos en los que creemos que los inversores se están perdiendo potencialmente temas emergentes:

- La disminución de la presión inflacionista sobre las empresas orientadas al consumo.

- El crecimiento de la cartera de pedidos de las principales empresas industriales.

- Un sector de servicios infravalorado que ofrece una fuente de ingresos cada vez más atractiva.

¿Quién se beneficia de una inflación a la baja?

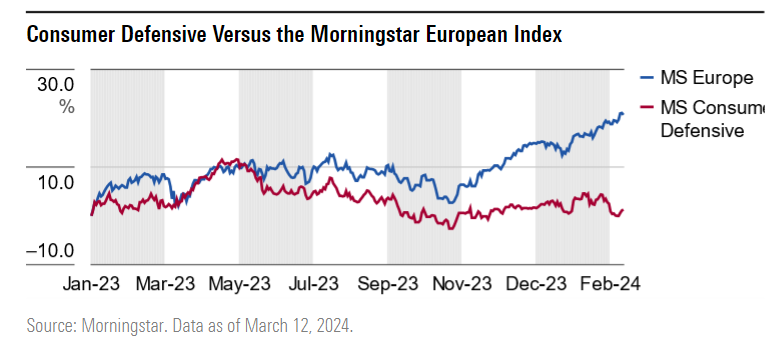

En los últimos doce meses, el sector de consumo defensivo ha obtenido unos resultados muy inferiores a los del mercado europeo en general. Gran parte de esta menor rentabilidad se ha debido al letargo de los consumidores.

Llevamos todo el tiempo pregonando las virtudes de loas compañías de consumo con amplias ventajas competitivas. En particular, su poder de fijación de precios: la capacidad de repercutir los aumentos inflacionistas en el consumidor final, protegiendo así sus márgenes operativos. Pero, tras un periodo tan prolongado de inflación elevada, muchos consumidores están simplemente al límite de sus posibilidades.

Esto se ha puesto de manifiesto en la falta de crecimiento del volumen de muchas empresas de consumo defensivo. Por ejemplo, el gigante del consumo Nestlé (NESN) registró un crecimiento de los ingresos del 7,2% en el año 2023, una hazaña impresionante dado que el crecimiento del PIB mundial fue de sólo el 3% durante el mismo período. El crecimiento del volumen durante este periodo fue del -0,3%, y los aumentos de precios compensaron el déficit del 7,5%. Esto ilustra bien la capacidad de las empresas para repercutir las subidas de precios, pero también es un indicador de que los consumidores están reduciendo sus compras en respuesta al aumento de los precios. Las recientes cifras de ventas al por menor en el Reino Unido muestran que los consumidores compran menos productos ahora que antes de la pandemia.

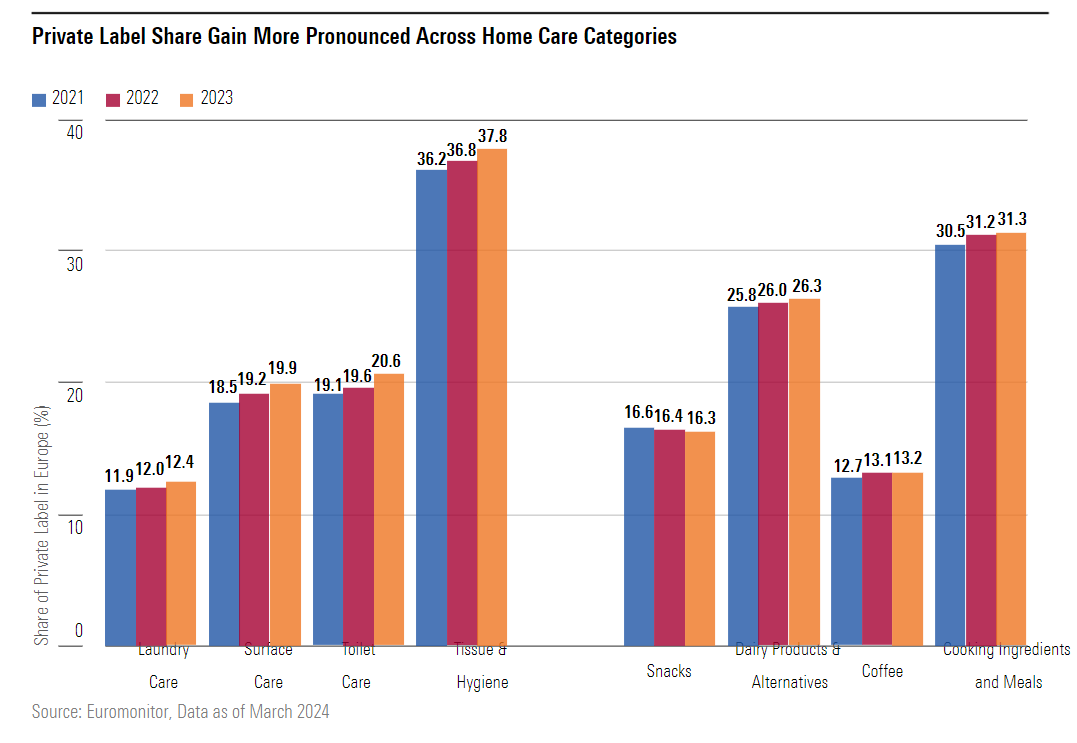

Otro síntoma de ello ha sido el cambio a alternativas más baratas, el "downtrading" en la jerga del sector. Los últimos datos de Euromonitor muestran un repunte de las marcas blancas en numerosas categorías de bienes de consumo, sobre todo en aquellas en las que el poder de fijación de precios no es tan fuerte.

Afortunadamente, la inflación está remitiendo. En la Eurozona, el aumento de los precios al consumo se ha ralentizado hasta el 2,4%, desde el 10,6% de su máximo en 2022, mientras que en EE.UU. ha caído hasta el 3,2%, desde un máximo del 9,1%. A medida que estos descensos se filtren lentamente a través de las cadenas de suministro, las empresas de consumo defensivo notarán los beneficios, con un potencial de mejora del crecimiento del volumen en los próximos meses.

Es posible que parte de estas ganancias tengan que reinvertirse en las propias marcas para garantizar que sigan siendo relevantes. Aún así, con el sector de consumo defensivo cotizando hasta un 15% por debajo de nuestra estimación de valor razonable, esto podría ser un catalizador para que la brecha se reduzca.

La cartera de pedidos industriales vuelve a crecer

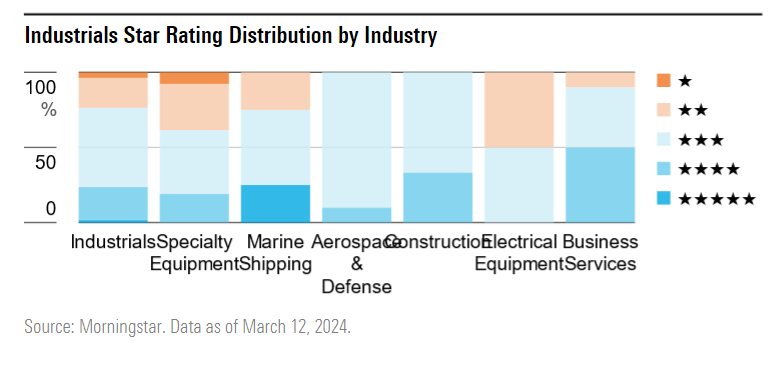

Los dos últimos años no han sido fáciles para las empresas industriales europeas, muchas de las cuales han estado literalmente en la cuerda floja, lidiando con los elevados precios de la energía, el bajo crecimiento económico y la debilidad de la demanda. Si nos fijamos en las valoraciones, no lo adivinaríamos. El sector industrial es uno de los pocos que cotiza con una prima respecto a nuestra estimación intrínseca del valor razonable.

Por supuesto, el sector industrial dista mucho de ser homogéneo: abarca desde empresas navieras y proveedores de materiales de construcción hasta empresas de control de plagas. Las valoraciones en estos subsectores son dispares, con la mitad del espacio de servicios empresariales actualmente infravalorado.

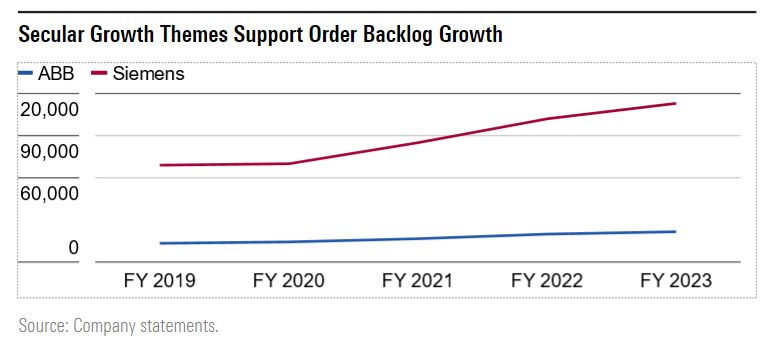

Un tema estructural que hemos visto emerger ha sido el aumento de las carteras de pedidos de muchas grandes empresas industriales. Valores como Siemens [SIE], ABB [ABBN] y Schneider Electric [SU] han registrado crecientes carteras de pedidos. Entre las empresas que se benefician de unas carteras de pedidos crecientes, el denominador común es la exposición a uno de los tres temas siguientes y, en el caso de las tres empresas mencionadas, una calificación de Wide Moat.

- Aumento de la inversión en eficiencia energética en edificios

- Inversión en centros de datos impulsada por las necesidades de IA

- La transición energética que requiere equipos eléctricos de baja y media tensión

¿Qué significa la caída de tipos para los valores de dividendos?

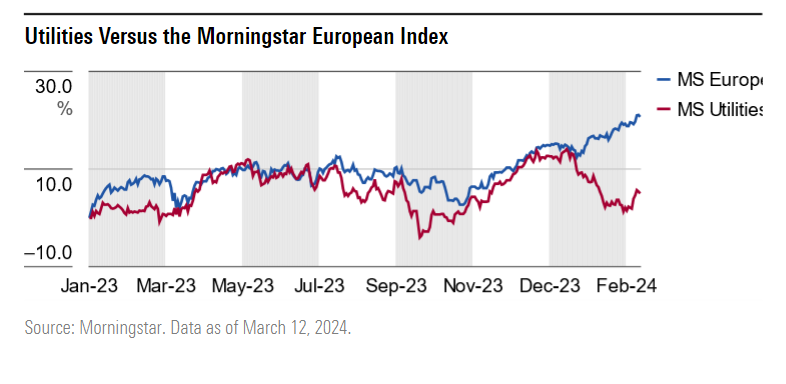

Las acciones de los servicios públicos europeos han tenido un comportamiento inferior al del mercado en su conjunto durante unos doce meses, y su menor rentabilidad se agudizó en el primer trimestre de 2024. La caída de los precios del gas ha afectado a los productores de electricidad, mientras que los altos tipos de interés han lastrado a todo el sector a través de los elevados costes del servicio de la deuda. Las empresas de servicios públicos, sobre todo las reguladas, tienden a endeudarse más que la media.

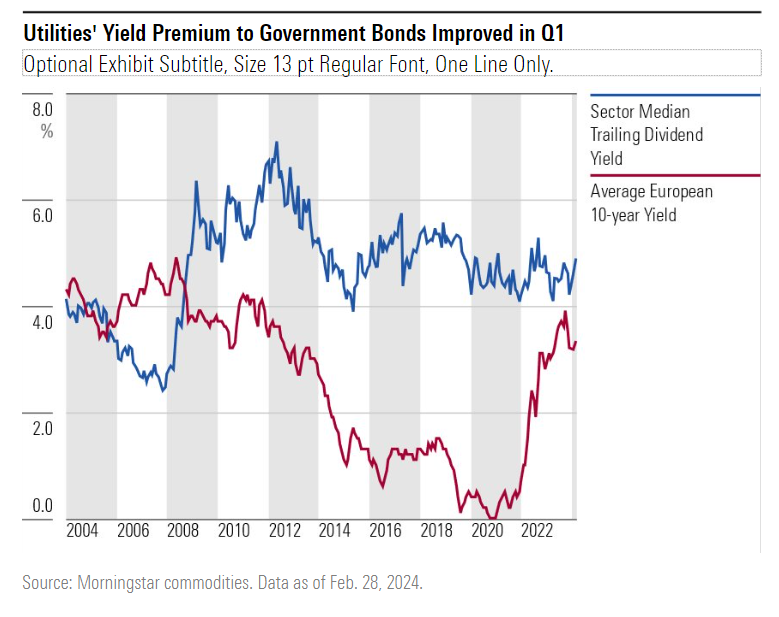

El sector en su conjunto cotiza ahora con un descuento inusualmente grande del 20% respecto a nuestra estimación de valor razonable. Un catalizador potencial que vemos para cerrar esta brecha de valoración es la caída de los tipos de interés. Durante gran parte de la última década, el sector de los servicios públicos ofreció una rentabilidad por dividendo muy atractiva en relación con la deuda pública. Esta tendencia se invirtió en 2022 cuando los bancos centrales subieron los tipos, convirtiendo a los bonos en una verdadera fuente alternativa de ingresos para los inversores, ya que la brecha de rentabilidad se cerró casi por completo el año pasado.

Desde entonces, sin embargo, los rendimientos de los bonos han empezado a caer. Una encuesta reciente de Reuters mostraba que el 90% de los economistas esperan el primer recorte de los tipos de interés por parte del BCE en junio de este año, y los economistas de Morningstar esperan lo mismo de la Reserva Federal. Históricamente, los rendimientos de los bonos han caído cuando los bancos centrales se preparan para recortar los tipos. En esta dinámica, el atractivo de los valores de servicios públicos para los inversores en rentas debería seguir aumentando, lo que podría impulsar los precios de las acciones.

.jpg)