:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/JCFINAYQH5GFZOR2DRWTJZSSNY.png)

Principales conclusiones:

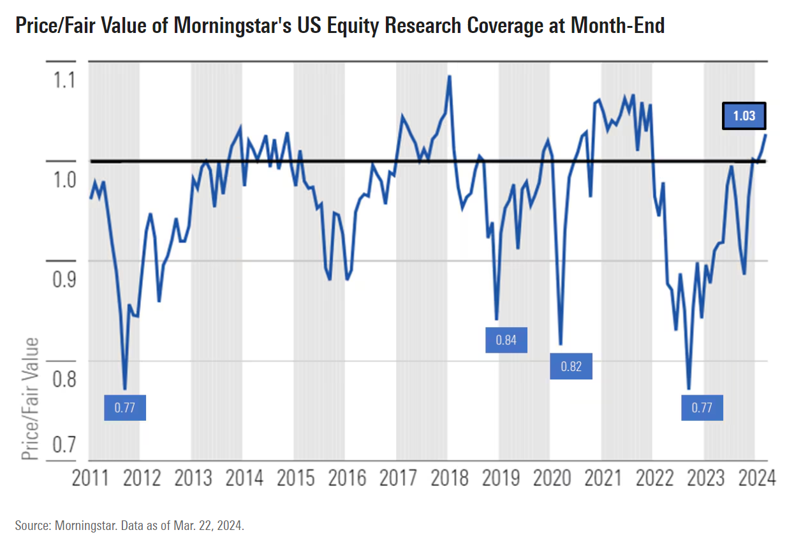

El mercado bursátil estadounidense cotiza un 3% por encima de nuestra estimación del valor razonable.

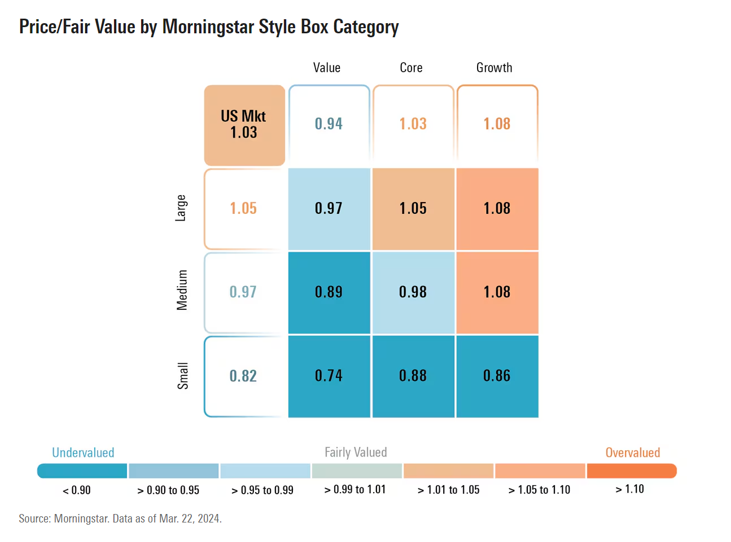

La categoría de valor y las pequeñas capitalizaciones siguen siendo las más infravaloradas.

Es poco probable que lo que ha funcionado durante el último año y medio sea lo que funcione en el futuro.

Las inversiones contrarias ofrecen el mejor margen de seguridad en un mercado plenamente valorado.

La bolsa USA cotiza con una prima respecto a su valor razonable

A 22 de marzo, el mercado bursátil estadounidense cotizaba con una prima del 3% sobre un compuesto de nuestros valores razonables. Aunque esta prima no sitúa al mercado en territorio de sobrevaloración, desde finales de 2010, el mercado sólo ha cotizado con esta prima, o más, el 14% de las veces.

En el futuro, esperamos que las ganancias adicionales se vean impulsadas por una ampliación de las rentabilidades en todo el mercado, concretamente en la categoría de valor, que sigue siendo la más infravalorada según nuestras valoraciones, así como en los valores de pequeña capitalización.

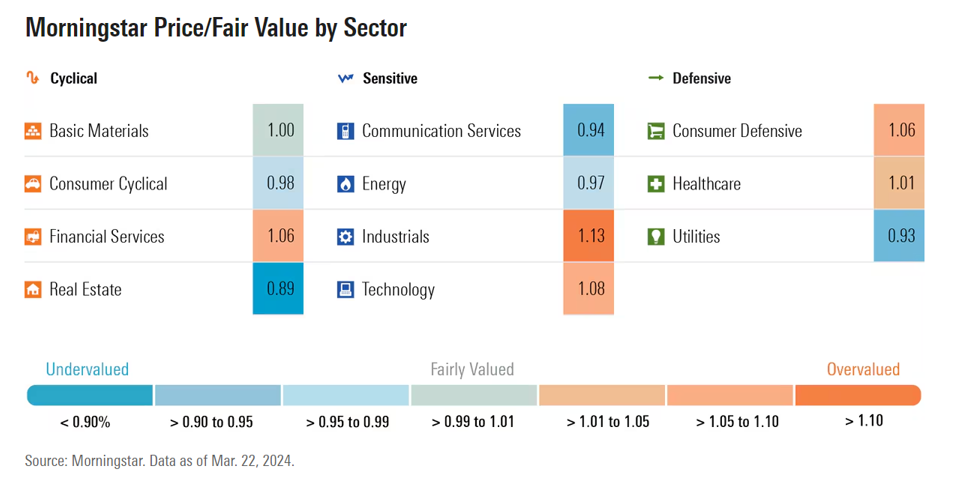

En nuestra opinión, es poco probable que lo que ha funcionado durante el último año y medio siga funcionando. Cuando el mercado tocó fondo en octubre de 2022, los sectores de comunicaciones, consumo cíclico y tecnología eran los tres más infravalorados. Un año y medio después, la tecnología está ahora sobrevalorada, y tanto las comunicaciones como el consumo cíclico se acercan a su valor razonable.

Creemos que ahora es un buen momento para que los inversores busquen oportunidades de inversión contrarias, especialmente en las áreas que han obtenido peores resultados, que no son apreciadas y, lo que es más importante, que están infravaloradas.

Aterrizaje suave y relajación de la política monetaria

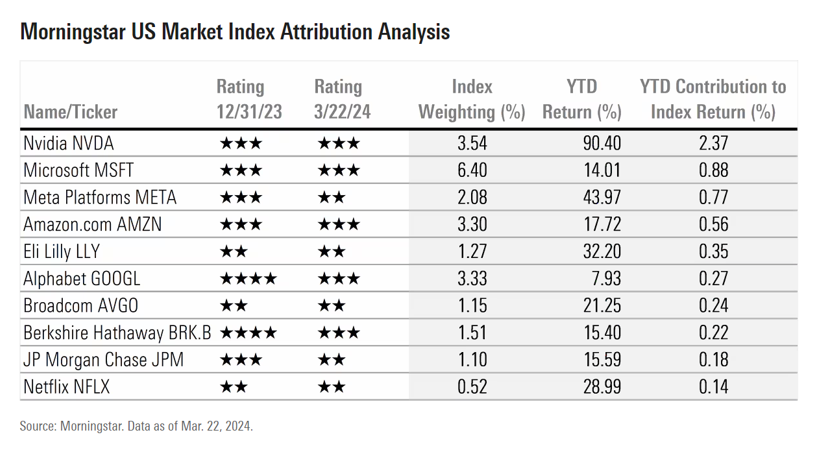

En el primer trimestre, el mercado bursátil prosiguió su recuperación. Hasta el 22 de marzo, el índice Morningstar US Market subió un 9,66% en dólares. Aunque el repunte se vio respaldado por un crecimiento de los beneficios mejor de lo esperado, fue la subida de los valores vinculados a la inteligencia artificial la que registró las mayores ganancias. De este modo, gran parte de las ganancias siguen concentradas en un puñado de valores, especialmente los vinculados a la inteligencia artificial. Por ejemplo, Nvidia ha subido un 90% y representa por sí sola casi el 25% de la rentabilidad del mercado en lo que va de año. Incluyendo a Nvidia, 10 valores representan el 62% de las ganancias de este año.

La categoría de valor sigue siendo la más atractiva, con un descuento del 6% respecto a nuestro valor razonable, mientras que la categoría de crecimiento, con una prima del 8%, está sobrevalorada. La categoría "core" cotiza justo por encima de su valor razonable, con una prima del 3%. Por capitalización, los valores de pequeña capitalización siguen siendo los más atractivos, con un descuento del 18%, seguidos de los de mediana capitalización, con un descuento del 3%, mientras que los de gran capitalización tienen una prima del 5%.

Basándonos en estas valoraciones, recomendamos posiciones sobreponderadas en valor, misma ponderación que el mercado en valores básicos e infraponderación en crecimiento. Por capitalización, abogamos por una posición infraponderada en valores de gran capitalización en favor de una sobreponderación en valores de pequeña capitalización y una ligera sobreponderación en valores de mediana capitalización.

En el futuro, basándonos en una combinación de estas valoraciones y nuestras perspectivas económicas, vemos una buena situación tanto para las compañías de valor como para los valores de pequeña capitalización. El equipo de Morningstar especializado en economía estadounidense prevé un aterrizaje suave, ya que el ritmo de crecimiento económico se ralentizará en los próximos trimestres, pero no lo suficiente como para provocar una recesión.

Esta ralentización del crecimiento económico pesará probablemente sobre los valores de crecimiento, que están sobrevalorados. Sin embargo, ese aterrizaje suave sería beneficioso para los valores de pequeña capitalización, ya que los operadores los han evitado por temor a que fueran los que más sufrieran en una posible recesión.

Nuestro equipo económico también pronostica que los tipos de interés descenderán en toda la curva de rendimientos una vez que la Reserva Federal comience a bajar el tipo de los fondos federales. El descenso de los tipos de interés es positivo para todos los valores, pero especialmente para sectores sobreponderados en el índice value.

Un descenso de los tipos de interés podría provocar un repunte de la demanda de valores que pagan dividendos, que también suelen estar sobreponderados en la categoría de valor. Desde un punto de vista histórico, los valores de pequeña capitalización tienden a obtener buenos resultados cuando la Reserva Federal empieza a recortar los tipos de interés. Por último, un descenso de la curva de rendimientos eliminará el riesgo de que se reduzcan los beneficios futuros a medida que las pequeñas capitalizaciones refinancien la deuda de bajo coste que va venciendo.

Apuestas contrarias

Es poco probable que lo que ha funcionado en los mercados durante el último año y medio sea lo que funcione en el futuro. Al entrar en 2023, las comunicaciones, los productos de consumo cíclico y la tecnología eran los tres sectores más infravalorados. Más de un año después, la tecnología está ahora sobrevalorada, y tanto las comunicaciones como el consumo cíclico se acercan a su valor razonable.

Según un análisis de atribución del índice Morningstar US Market, a 22 de marzo, las rentabilidades de 10 valores representaban aproximadamente el 62% de la rentabilidad total del mercado en lo que va de año. Aunque estos 10 valores han liderado la subida del mercado, dudamos que sigan haciéndolo durante el resto del año. En este momento, la mitad de los valores están calificados con 3 estrellas y la otra mitad con 2 estrellas. Comparativamente, a principios de 2024, dos tenían una calificación de 4 estrellas y sólo tres tenían una calificación de 2 estrellas.

Entonces, ¿por dónde empezar a buscar esas opciones contrarias? Buscamos los sectores que se han quedado rezagados con respecto al rendimiento del mercado en general, que muestran un alto grado de sentimiento negativo del mercado y que, sin embargo, cotizan con un descuento significativo con respecto a nuestra valoración intrínseca.

Estos sectores son el inmobiliario, los servicios públicos y la energía.

El sector inmobiliario es el más odiado en Wall Street, ya que el sentimiento negativo derivado del descenso de las valoraciones del espacio de oficinas urbanas impregna toda la clase de activos. En nuestra opinión, esto está brindando a los inversores la oportunidad de recoger valores que se han visto injustamente arrastrados a la baja. Algunas de las oportunidades más atractivas son las que tienen características defensivas, como la asistencia sanitaria y los proveedores de arrendamiento triple neto. Entre los ejemplos del sector sanitario se encuentran Ventas VTR y Healthpeak DOC, con una calificación de 5 estrellas. En el ámbito del arrendamiento triple neto, Realty Income, con una calificación de 5 estrellas, es uno de los valores más infravalorados de nuestra cobertura.

Tras cotizar muy sobrevalorado a finales de 2021, el sector de los servicios públicos no sólo se ha quedado muy rezagado con respecto al mercado en general, sino que acumula una pérdida del 5% desde entonces. El aumento de los tipos de interés ha pasado factura, ya que el valor actual de las acciones de las empresas de servicios públicos está negativamente correlacionado con unos rendimientos más elevados. Sin embargo, en este momento, creemos que el mercado ha corregido excesivamente a la baja. Fundamentalmente, creemos que las perspectivas para el sector de los servicios públicos son más sólidas que nunca. El sector de los servicios públicos se beneficiará del cambio secular hacia las energías renovables y del aumento de la inversión en infraestructuras para la red eléctrica. Algunos ejemplos son NiSource NI y Entergy ETR, calificadas con 5 estrellas. También creemos que la bajada de los tipos de interés será un viento de cola para los valores de las empresas de servicios públicos.

El precio/valor razonable del sector de la energía ha aumentado en las últimas semanas. Aun así, seguimos viendo un número significativo de oportunidades infravaloradas. Además, creemos que el sector ofrece a los inversores una cobertura natural en su cartera frente a riesgos geopolíticos adicionales o en caso de que la inflación se mantenga al alza durante más tiempo. Entre las grandes petroleras mundiales, nuestra elección es Exxon XOM, con 4 estrellas, y entre las regionales estadounidenses es Devon DVN, con 4 estrellas.

¿Dónde deberían buscar beneficios los inversores?

El sector industrial es el más sobrevalorado en comparación con nuestras estimaciones de valor razonable. Áreas como el transporte y las aerolíneas comprenden algunos de los valores más sobrevalorados de nuestra cobertura. Por ejemplo, XPO, valorado con 1 estrella, cotiza con una prima del 64% respecto a nuestra estimación de valor razonable, y Southwest Airlines, valorado con 2 estrellas, cotiza con una prima del 50%.

Dentro del sector tecnológico, ARM Holdings, valorado con 1 estrella, es uno de los valores más sobrevalorados de toda nuestra cobertura, ya que cotiza a un nivel que duplica con creces nuestra valoración intrínseca. Aunque ARM se beneficiará del auge de la inteligencia artificial, creemos que el mercado está sobrevalorando considerablemente su potencial de crecimiento. Del mismo modo, Dell Technologies DELL también cotiza a más del doble de nuestra valoración, ya que el mercado atribuye demasiado crecimiento a la IA durante demasiado tiempo.

Tanto el sector de consumo defensivo como el de servicios financieros están sobrevalorados desde una perspectiva sectorial. Por ejemplo, dentro del sector de consumo defensivo, los minoristas de bajo coste, como Walmart WMT, Target TGT y Costco COST, de gran capitalización, están sobrevalorados, mientras que observamos una infravaloración significativa en las empresas de alimentos envasados de mediana capitalización, como Campbell Soup CPB, Kellanova K y General Mills SIG. En el sector de los servicios financieros, por un lado, vemos una importante sobrevaloración en el sector de los seguros, como Allstate ALL y Progressive PGR, mientras que los bancos regionales estadounidenses, como U.S. Bank USB y Truist TFC, se mantienen en niveles atractivos.

Los diferenciales de crédito dejan de ser atractivos

Hasta el 22 de marzo, el Morningstar US Core Bond Index, nuestro indicador del mercado de renta fija, en general, bajó un 0,90%. La cantidad de rendimiento transferido fue más que compensada por la caída de los precios de los bonos, ya que los tipos de interés subieron en el extremo más largo de la curva de rendimiento. El rendimiento de los bonos del Tesoro estadounidense a 10 años subió 34 puntos básicos, hasta el 4,22%.

El equipo económico de Morningstar prevé que la Reserva Federal comience a relajar su política monetaria en la reunión de junio, bajando el tipo de interés de los fondos federales en 25 puntos básicos y, a continuación, reduciéndolo aún más en cada reunión durante el resto del año. Esta proyección se basa en su previsión de que la inflación seguirá moderándose a lo largo del año y de que el ritmo de crecimiento económico se está ralentizando.

Según nuestras previsiones, el tipo de interés de los fondos federales se situará entre el 4% y el 4,25% a finales de año. También prevemos que el tipo de interés de los fondos federales se mantendrá en una senda descendente, situándose entre el 2,50% y el 2,75% a finales de 2025.

En el extremo más largo de la curva, prevemos que el rendimiento de los bonos del Tesoro estadounidense a 10 años se sitúe en una media del 4,00% en 2024 y del 3,00% en 2025. Basándonos en nuestras previsiones de tipos de interés, creemos que los inversores estarán mejor servidos en bonos de mayor duración y aprovechando los elevados tipos de interés actuales.

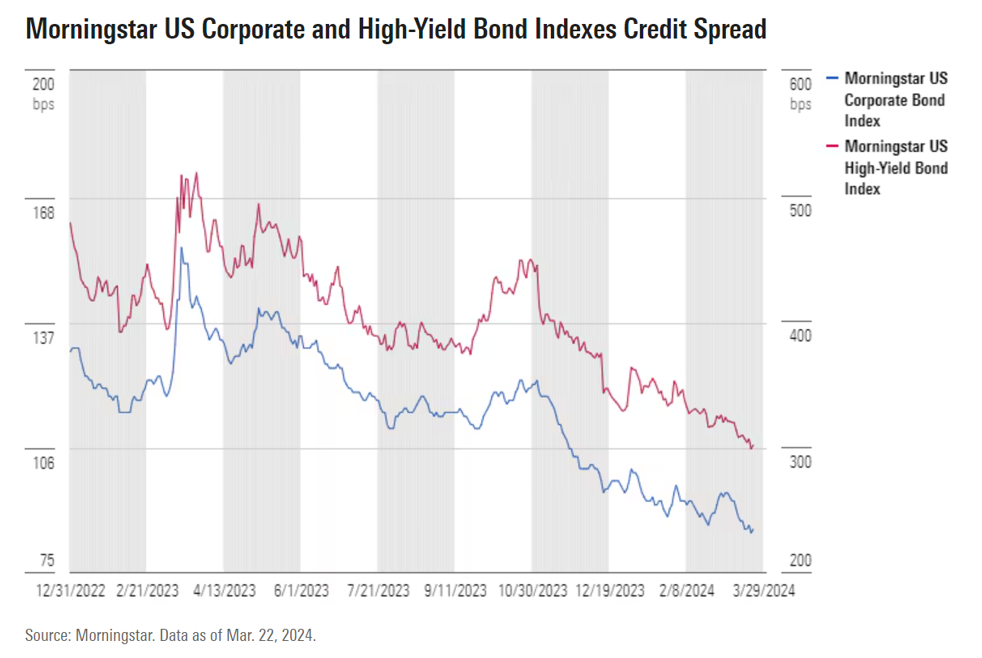

Los diferenciales de crédito corporativo se estrecharon a lo largo del trimestre. En el mercado de bonos corporativos con grado de inversión, el diferencial medio del Morningstar US Corporate Bond Index se estrechó 10 puntos básicos hasta +86. En el mercado de bonos corporativos de alto rendimiento, el diferencial medio del Morningstar US High-Yield Index se estrechó 31 puntos básicos hasta +302.

En nuestra actualización del mercado de bonos para 2023 a mediados de año, pasamos de sobreponderar a recomendar una posición neutral en bonos corporativos. En aquel momento, pensábamos que los diferenciales de crédito ofrecían "un margen de seguridad adecuado a los inversores para compensar futuras rebajas de calificación y el riesgo de impago". Sin embargo, en este momento, con lo mucho que han seguido estrechándose los diferenciales de crédito, incluso en nuestro escenario de aterrizaje suave, creemos que los diferenciales de crédito corporativo se han estrechado demasiado y deberían infraponderarse.

En los últimos 24 años, sólo el 2% de las veces el diferencial del Morningstar US Corporate Bond Index ha estado por debajo del diferencial actual de +86 puntos básicos. Durante el mismo periodo, sólo el 3% de las veces el diferencial del Morningstar US High-Yield Bond Index ha estado por debajo de su diferencial actual de +302 puntos básicos. A modo de comparación, los diferenciales de crédito de grado de inversión y de alto rendimiento más ajustados han sido de +80 y +241 puntos básicos, respectivamente, en 2007.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/KIQMCCUZ2RGWZKSCKM2Z4ZULFU.png)