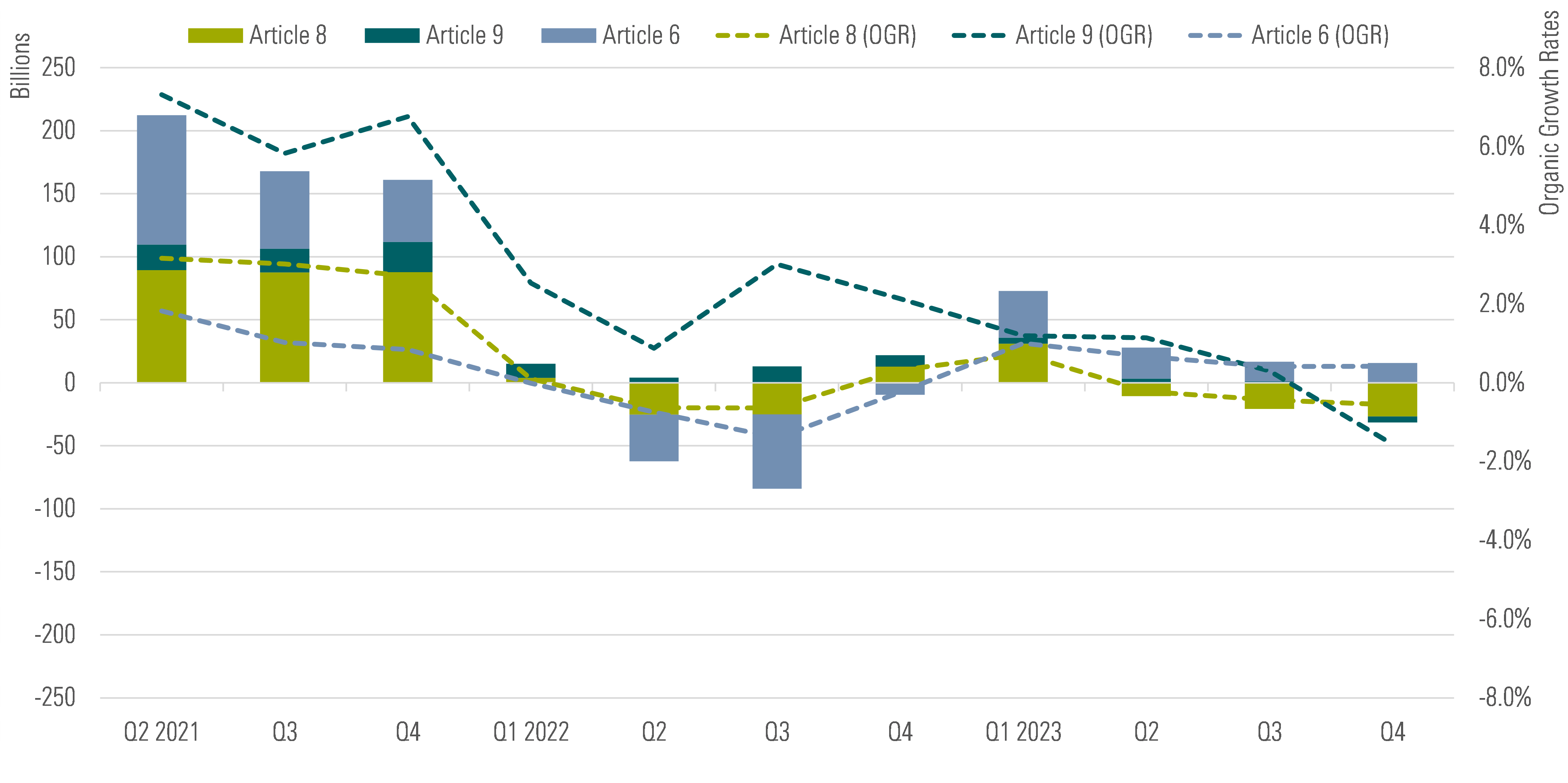

Cuando la Comisión Europea cerró su consulta sobre el futuro del Reglamento de Divulgación de Información sobre Finanzas Sostenibles (SFDR) en el último trimestre de 2023, los fondos del artículo 8 registraron las mayores salidas trimestrales jamás registradas.

En concreto, los inversores retiraron 26.700 millones de euros de los fondos del artículo 8 durante ese periodo. Los fondos sin compromiso con las inversiones sostenibles se vieron afectados de forma desproporcionada.

Por su parte, los fondos del artículo 9 -los que tienen un objetivo de sostenibilidad- experimentaron sus primeras salidas trimestrales, con 4.700 millones de euros.

El sombrío panorama de los productos del artículo 8 y del artículo 9 en los tres últimos meses de 2023 contrasta con el impulso positivo mantenido por los fondos del artículo 6 (los que no tienen características ASG), que atrajeron 15.700 millones de euros en dinero nuevo neto, en consonancia con las cifras observadas en el trimestre anterior.

Fig. 1: Flujos trimestrales hacia fondos artículos 8 y 9 frente a fondos artículo 6 (miles de millones de euros) y tasas de crecimiento orgánico (%)

En conjunto, los fondos del artículo 8 registraron salidas netas de 27.000 millones de euros en 2023, mientras que los del artículo 9 recaudaron 4.300 millones y los del artículo 6, 93.000 millones.

¿Por qué cae el apetito por los fondos ASG?

Varios factores contribuyeron a la disminución del apetito de los inversores por los fondos del artículo 8 y del artículo 9 el año pasado. Entre ellos, el entorno macroeconómico, los elevados tipos de interés, la inflación, el temor a una recesión en algunas de las principales economías mundiales y los riesgos geopolíticos.

Entre otras implicaciones, eso llevó a los inversores a favorecer los bonos del Estado, un ámbito en el que la integración de la ASG sigue siendo un reto. De hecho, no es factible integrar las consideraciones ASG en los fondos gubernamentales de un solo país que invierten, por ejemplo, en bonos del Tesoro de EE.UU. o en bonos del Reino Unido.

Además, es justo suponer que algunos inversores adoptaron un enfoque más prudente respecto a la inversión ASG el año pasado a raíz de la baja rentabilidad de las estrategias ASG y sostenibles en 2022.

Ello se debió a la típica infraponderación en empresas energéticas tradicionales y a la sobreponderación en tecnología y otros sectores de crecimiento que atravesaron dificultades en aquel momento.

Aunque estos últimos repuntaron en 2023, otros sectores populares en las estrategias sostenibles siguieron obteniendo malos resultados. Las empresas de energías renovables, por ejemplo, se han visto especialmente afectadas por el aumento de los costes de financiación, la inflación de los materiales y las interrupciones de la cadena de suministro, entre otras cuestiones.

Otros factores que pesan sobre la demanda de los inversores de productos del artículo 8 y del artículo 9 son la preocupación por el lavado verde y el entorno normativo en constante evolución. Hasta cierto punto, la oleada de reclasificaciones de fondos del artículo 9 al artículo 8 a finales de 2022 y otras cuestiones relacionadas con la aplicación del SFDR también han causado confusión entre los inversores.

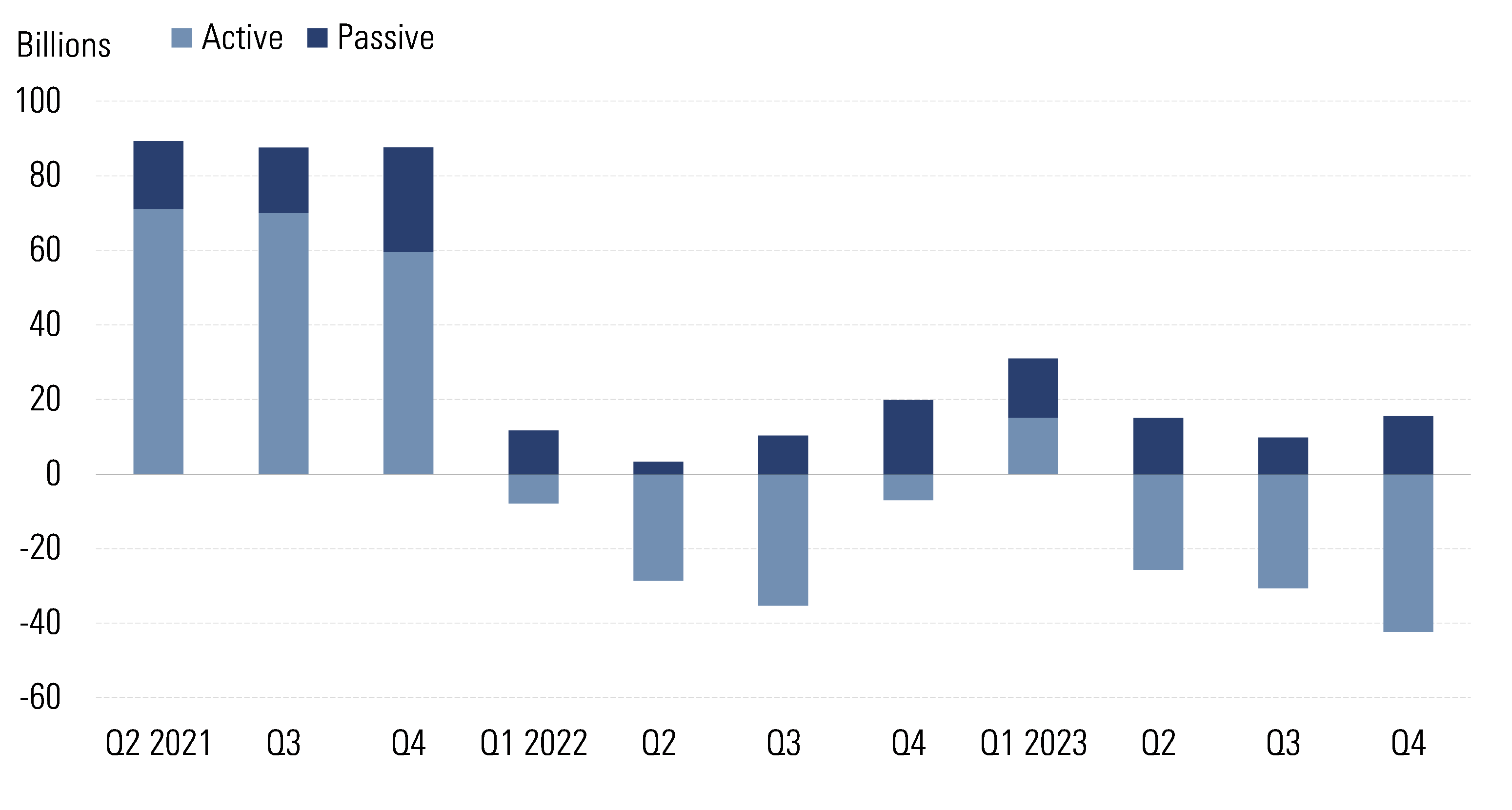

Salidas impulsadas por los fondos activos, ¿pero y los fondos pasivos?

Los fondos activos impulsaron todas las salidas de fondos del artículo 8 en el cuarto trimestre, así como en todo el año. En contraste con los retos a los que se enfrentaron sus homólogos activos, los fondos pasivos del Artículo 8 mantuvieron su impulso a lo largo de 2023.

Fig. 2: Flujos netos en fondos del artículo 8 divididos entre activos y pasivos

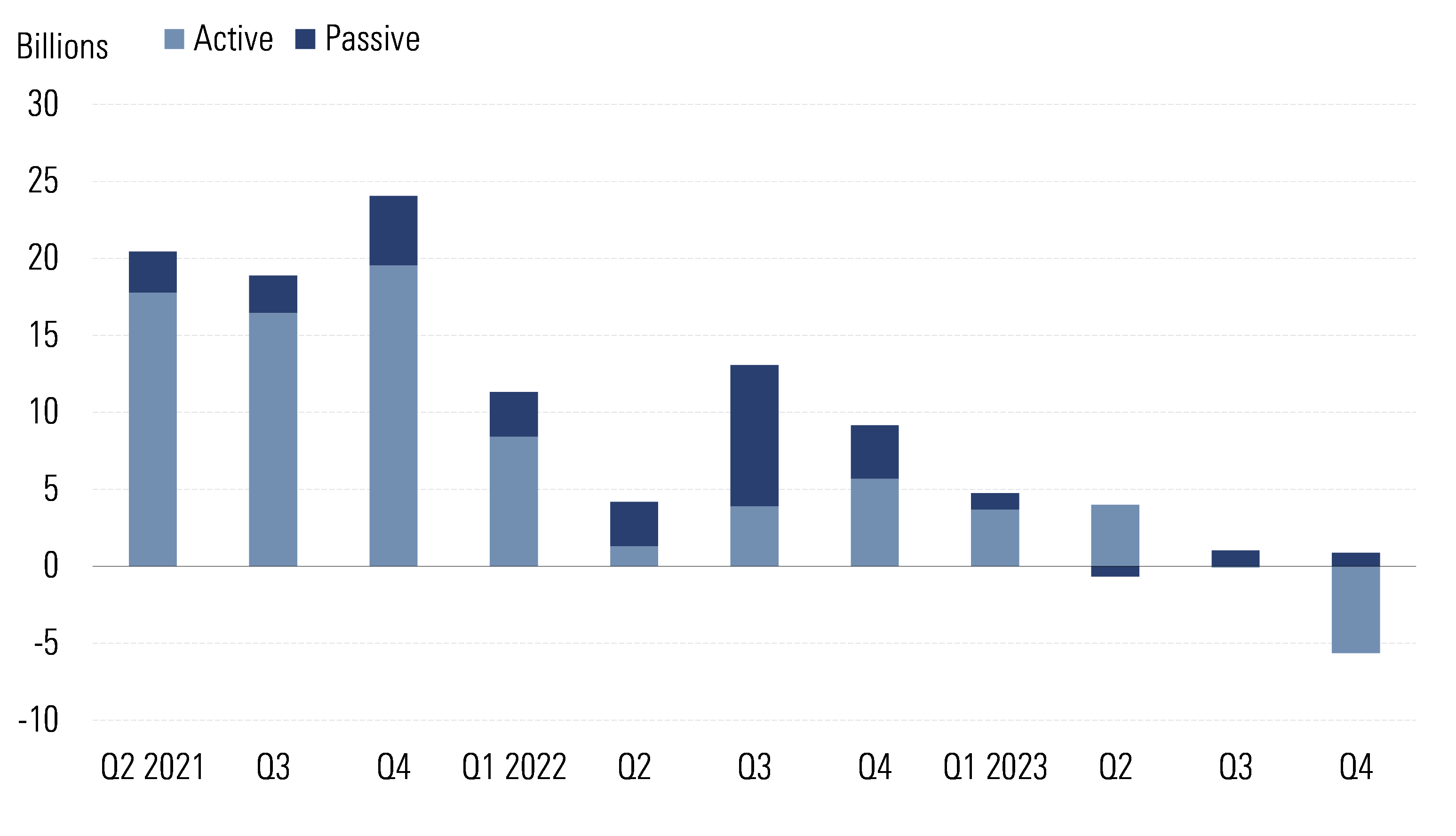

Mientras tanto, los fondos activos de la categoría del artículo 9 disfrutaron de continuas entradas hasta el último trimestre, cuando sufrieron reembolsos por valor de 5.000 millones de euros. Las estrategias pasivas del artículo 9 registraron flujos netos positivos en todos los trimestres excepto uno. Las entradas en este grupo de fondos se redujeron significativamente tras la reclasificación de muchos grandes fondos cotizados (ETF) y fondos indexados que siguen índices de referencia climáticos a finales de 2022 y principios de 2023.

Fig. 3: Flujos netos hacia los fondos del artículo 9 divididos entre activos y pasivos

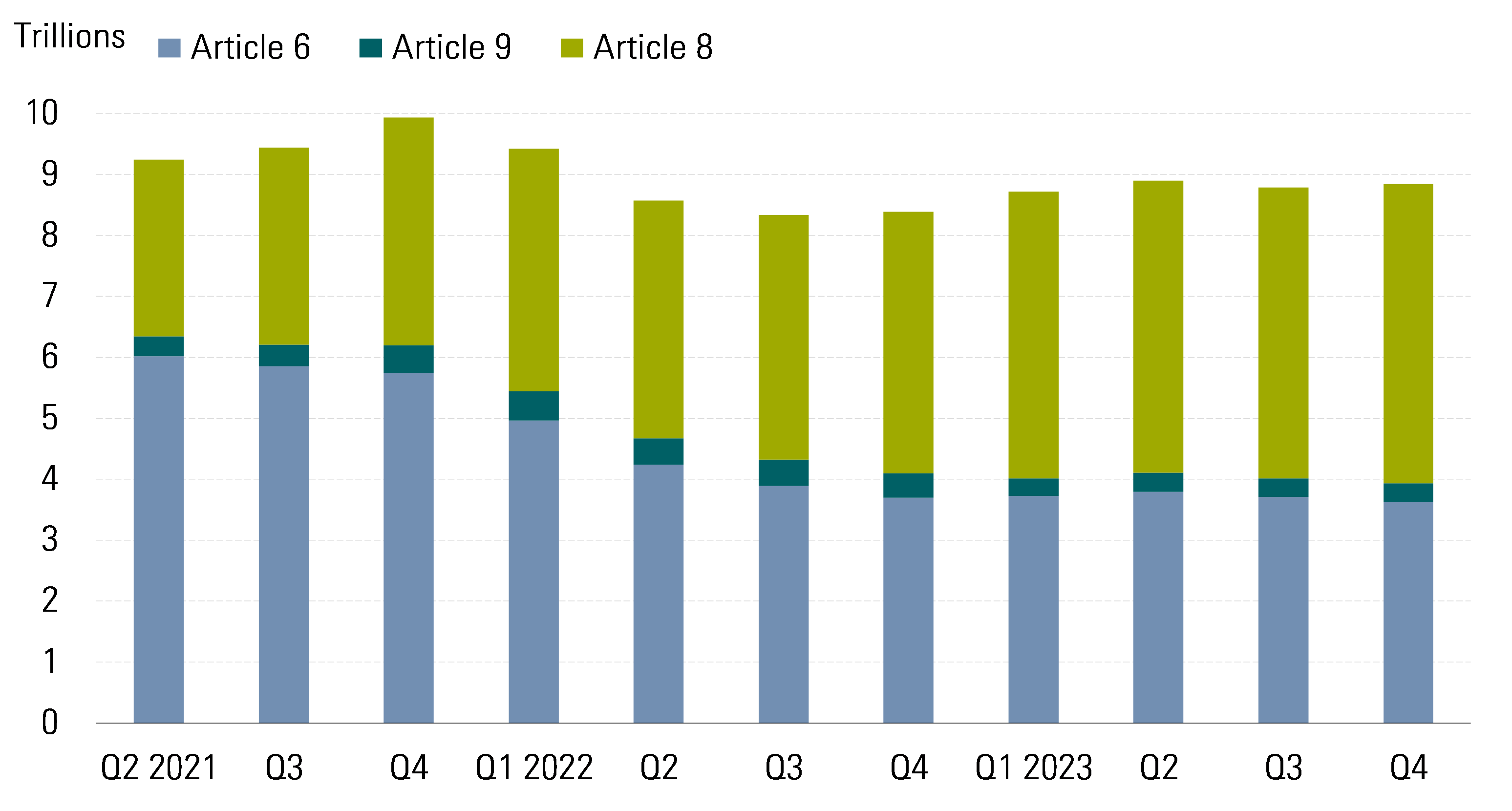

Récord de activos en los fondos artículos 8 y 9

A pesar de las salidas, los activos combinados de los fondos de los artículos 8 y 9 aumentaron un 1,7% durante el cuarto trimestre, hasta alcanzar los 5,2 billones de euros, un nuevo récord. Por el contrario, los activos de los fondos del artículo 6 disminuyeron un 2,4%.

En conjunto, los fondos de los artículos 8 y 9 vieron aumentar aún más su cuota de mercado hasta casi el 60% del universo de la UE. En otras palabras, casi el 60% del dinero invertido en fondos de la UE afirma tener alguna característica ASG. Este aumento absoluto y relativo de los activos del artículo 8 y del artículo 9 puede explicarse por la continua actividad de reclasificación de productos del artículo 6 al artículo 8 o 9, así como por la revalorización de las acciones y los bonos.

Fig. 4: Desglose trimestral de activos por clasificación SFDR (billones de euros)

A pesar de los continuos reembolsos, los fondos del artículo 8 mantuvieron su cuota de mercado en torno al 55% a finales de diciembre de 2023. La cuota de los productos del artículo 9 se mantuvo en el 3,5%, mostrando un cambio trivial en comparación con el trimestre anterior.

Fuente: Morningstar Direct. Activos a diciembre de 2023. Basado en los datos del SFDR recogidos de los folletos del 97,8% de los fondos disponibles para la venta en la UE, excluidos los fondos del mercado monetario, los fondos de fondos y los fondos subordinados.

.jpg)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NNGJ3G4COBBN5NSKSKMWOVYSMA.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)