Invertir en bancos europeos no ha sido una buena idea durante muchos años. Tras años de malos resultados a raíz de la crisis financiera de 2008 y, posteriormente, de la crisis de la deuda de la zona del euro, los bancos se consideraron "trampas de valor" -acciones deprimidas por su incapacidad para mejorar su rentabilidad- o se jugó a la baja debido a una elevada beta para los inversores que se volvieron reacios al riesgo.

Durante muchos años, la caída de los tipos de interés y la presión regulatoria pesaron sobre la rentabilidad de los fondos propios del sector, limitando la capacidad de los bancos para devolver efectivo a sus accionistas.

"Los tipos de interés negativos o cero deprimieron el margen de interés neto durante la pasada década, ya que los bancos europeos no podían obtener un diferencial sobre una parte significativa de su base de depósitos", escriben los analistas de Morningstar Johann Scholtz, Niklas Klammer y Ben Slupecki en su último informe Banking Landscape.

Esto llevó a unos resultados significativamente inferiores que duraron la mayor parte de los últimos 20 años. Durante ese periodo de tiempo, los bancos europeos han obtenido una rentabilidad del -0,02% anual, frente al +6,6% del mercado europeo en general, según muestran los datos de Morningstar.

Sin embargo, con el reciente repunte de los tipos de interés provocado por la política monetaria restrictiva del Banco Central Europeo (BCE) desde julio de 2022, la marea parece estar cambiando, y los bancos europeos presentan por fin mejores resultados financieros. ¿Puede durar esto?

No es la primera vez que los inversores apuestan por un retorno de las acciones de valor, incluidos los bancos. Los sectores cíclicos se benefician de este tipo de movimientos, porque se consideran más sensibles al ciclo económico.

Un mejor entorno económico significa tipos de interés más altos, lo que impulsa los márgenes netos de interés, una de las fuentes de ingresos de los bancos. También tiende a aumentar la actividad en los mercados financieros, lo que conlleva transacciones más frecuentes, incluidas las fusiones y adquisiciones y las OPV que respaldan los negocios de banca de inversión.

El reciente rendimiento superior de los bancos europeos respalda esta tesis, aunque el momento parezca extraño. Al fin y al cabo, los inversores esperan ahora una ralentización de la actividad económica que haría menos restrictiva la política del BCE.

Entre julio de 2022 y septiembre de 2023, el tipo de la facilidad de depósito del BCE pasó del 0% al 4%. En el mismo periodo de tiempo, el rendimiento del Bund a 2 años saltó al 2,7% desde el 0,4%. Esto ha ayudado a los bancos europeos a cobrar más por prestar dinero y ha elevado sus ingresos combinados de 260.000 millones de euros en 2021 a una estimación de 357.000 millones de euros en 2023.

Un rayo de esperanza

"Las acciones de los bancos van camino de superar los resultados del mercado europeo por tercer año consecutivo, una hazaña lograda por última vez a principios de la década de 2000", escribían los analistas de BNP Paribas Exane en un informe de noviembre.

"Y ello, a pesar de las incesantes malas noticias de este año: la desaparición de Credit Suisse, la crisis de los bancos regionales, la preocupación por el crédito y el malestar económico. Esto habla del poder de poseer un sector que cotiza cerca de valoraciones mínimas, con generosos retornos de capital y continuas mejoras de beneficios".

Los bancos europeos rindieron un 25,3% en lo que va de año, superando al mercado en su conjuntol, que subió un 13,6% en el mismo periodo.

De los 45 bancos del índice Stoxx Europe 600 Banks, sólo doce superaron al índice de referencia del sector. Los principales valores detrás de las ganancias del sector fueron Unicredit [UCG], HSBC [HSBA], BBVA [BBVA], Santander [SAN], Intesa Sanpaolo [ISP], BNP Paribas [BNP] y Credit Agricole [ACA].

A pesar del repunte, los servicios financieros -que incluyen bancos, pero también aseguradoras y otros servicios como gestoras de activos- siguen estando ligeramente infrarrepresentados en los 2.580 fondos europeos de gran capitalización disponibles para la venta en Europa, según datos de Morningstar a finales de octubre. De media, representan el 16,2% de los activos gestionados, frente al 17,7% del índice de referencia.

La esperanza de un mayor crecimiento de los beneficios en un entorno de tipos más altos explica en parte el rendimiento superior del sector. Eso y la perspectiva de un mejor rendimiento del capital para los accionistas pueden mejorar las perspectivas de los bancos europeos en 2024.

¿Qué perspectiva para los bancos europeos?

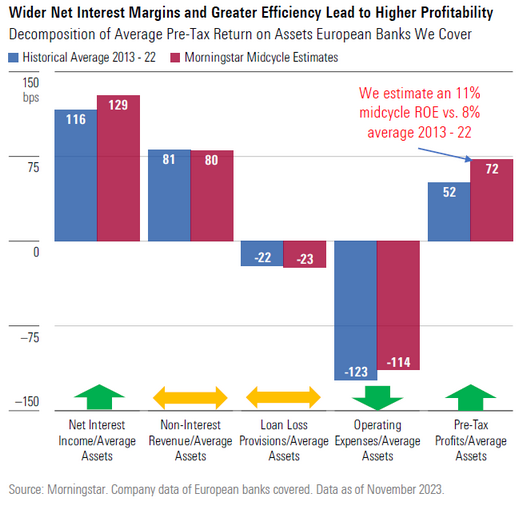

En su informe, los analistas de Morningstar estiman que "los bancos europeos pueden generar una rentabilidad sobre fondos propios de ciclo medio del 11%, frente al 8% de media que generaron durante la pasada década".

"Los bancos europeos no son una historia de crecimiento", continúan.

"Las ganancias de rentabilidad impulsarán el valor para el accionista. Un cambio estructural en los márgenes de interés neto tras el retorno de la política monetaria normal es el principal motor del aumento de la rentabilidad."

"Los bancos europeos tienen un alto grado de apalancamiento operativo, lo que amplifica el cambio de paso en los márgenes netos de interés".

Según las estimaciones de consenso citadas por los analistas de BNP Paribas Exane, el sector bancario podría obtener este año un beneficio neto de 223.000 millones de euros, frente a los 172.000 millones del año pasado.

Incluso si los múltiplos de valoración están deprimidos, los analistas de Morningstar creen que los bancos europeos pueden seguir obteniendo mejores resultados en 2024, siempre que sus beneficios sigan creciendo. "El aumento de la rentabilidad debería ser el principal motor del valor para el accionista", escriben.

La razón aquí es tanto la eficiencia operativa como la ausencia de presión regulatoria adicional.

"La digitalización ha llevado a una reducción material del número de sucursales y empleados de los bancos europeos. El pronunciado aumento de los costes regulatorios y de cumplimiento está en gran medida en la base, y las ganancias de eficiencia logradas serán más visibles en el futuro."

El hecho más sorprendente es que, a pesar del reciente repunte, la diferencia de valoración con el mercado europeo dista mucho de haberse cerrado. Desde el año 2000, cuando el sector cotizaba a un múltiplo de valoración cercano al del resto del mercado, los bancos europeos han sufrido una caída masiva que nunca lograron borrar.

Esto significa que los inversores aún pueden encontrar valor en el sector bancario europeo a largo plazo. Según los analistas de Morningstar, entre los diez bancos con un "Narrow" Economic Moat, dos obtienen una calificación Morningstar de 5 estrellas: ABN Amro [ABN] y Lloyds Banking Group [LLOY]. 4 tienen un rating de 4 estrellas: Santander [SAN], ING Group [INGA], Svenska Handelsbanken [SHB] y KBC [KBC].