El aterrizaje suave de la economía estadounidense parecía una posibilidad remota hace menos de un año, pero ahora lo es, según economistas y analistas. Las acciones y los bonos protagonizaron un "rally total" a principios de diciembre, a medida que las esperanzas de los inversores en este resultado ideal iban tomando forma, y el índice Morningstar US Market subió un 5,4% durante el mes pasado.

Un aterrizaje suave es un escenario económico raro en el que un banco central eleva los tipos de interés lo suficiente como para enfriar una economía recalentada sin provocar una recesión.

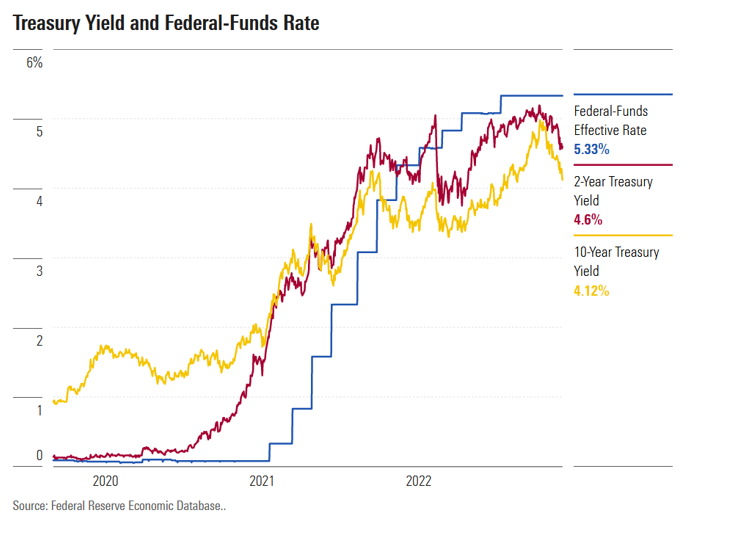

En los dos últimos años, la Reserva Federal ha emprendido uno de los ciclos de subidas de tipos más agresivos de su historia para frenar una inflación galopante. Ahora tiene que asegurarse de que la política monetaria es lo suficientemente restrictiva como para mantener la tendencia a la baja de la inflación y el crecimiento a un nivel saludable, pero no tan restrictiva como para ahogar la economía y llevarla a una recesión.

Es una aguja difícil de enhebrar. Históricamente, a pesar de sus mejores esfuerzos, la Fed ha acabado subiendo los tipos hasta tal punto que el crecimiento económico se volvió negativo.

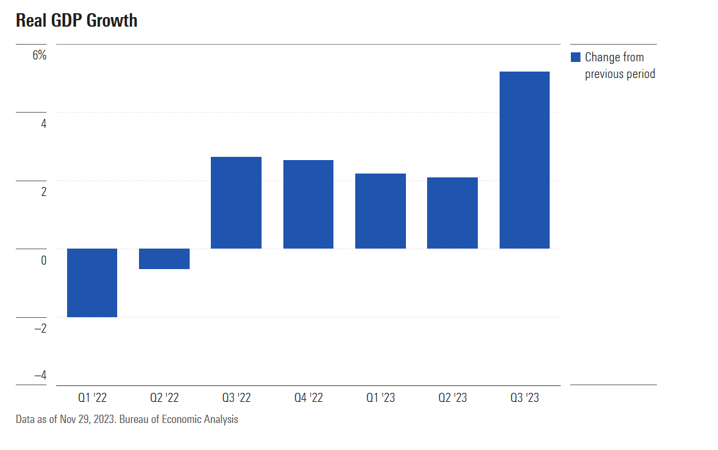

Pero los analistas dicen que un aterrizaje suave parece mucho más posible de lo que la mayoría creía a principios de año. La inflación ya se está moderando, al igual que el crecimiento económico, pero el mercado laboral se mantiene saludable, los consumidores siguen gastando y los beneficios empresariales se han recuperado de la recesión.

"Hemos pasado de que mucha gente dijera que [un aterrizaje suave es] imposible a que ahora se reconozca ampliamente", afirma Preston Caldwell, economista jefe para EE.UU. de Morningstar. Parte de esa confianza se debe a que la economía ya ha avanzado mucho.

Gregory Daco, economista jefe de EY, afirma que "en gran medida, hemos logrado" un aterrizaje suave. "La inflación está más o menos en línea con donde la Fed quiere que esté... seguimos teniendo una economía que crece a un ritmo moderado".

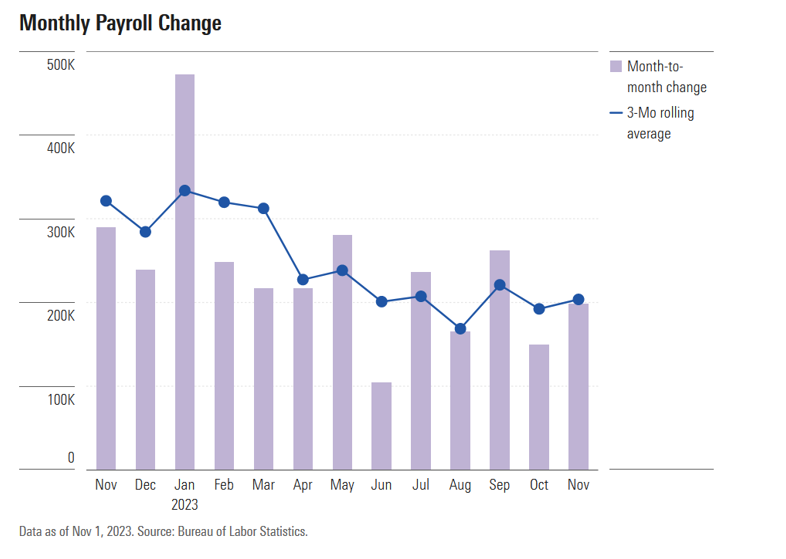

Los datos de empleo publicados el viernes pasado mostraron que la contratación se mantuvo fuerte en noviembre, incluso en medio de unos tipos de interés que han alcanzado máximos de 15 años. Es una buena señal para los inversores de que la Reserva Federal va por buen camino.

Aún quedan muchos vientos de cola para la economía. Los estrategas citan el exceso de ahorro de los consumidores que queda de la pandemia, el posible impulso económico de la tecnología de inteligencia artificial y la mejora continua de las cadenas de suministro mundiales.

¿Podemos realmente evitar una recesión?

Por supuesto, la confianza en el mejor de los casos no impide que haya muchas variaciones entre las previsiones económicas.

Caldwell dice: "Que se produzca o no [un aterrizaje suave] sigue siendo objeto de debate". Él está en el bando de la no recesión, aunque espera que el crecimiento se ralentice de cara a 2024. Los estrategas de Bank of America también esperan un aterrizaje suave para 2024, definiéndolo como "un periodo de crecimiento positivo pero por debajo de la tendencia".

En Goldman Sachs, los analistas afirman que la economía ha hecho "progresos sustanciales" hacia un aterrizaje suave. En sus perspectivas para 2024, el mes pasado afirmaron que los problemas de la elevada inflación y el recalentamiento del mercado laboral "parecen resueltos en gran medida, se dan las condiciones para que la inflación vuelva a su objetivo, y los golpes más duros del endurecimiento monetario y fiscal han quedado atrás". Las probabilidades de recesión el año que viene se sitúan en el 15%.

Chris Zaccarelli, director de inversiones de Independent Advisor Alliance, no cree que la economía estadounidense escape a una recesión. También prevé un clima económico más lento, pero no a corto plazo. "Creemos que la recesión se producirá en última instancia", afirma, a medida que el gasto se ralentice y aumente la tensión por las subidas de tipos de la Reserva Federal. Pero es optimista y cree que seguiremos viendo crecimiento en el primer y segundo trimestres del próximo año. La recesión está "más lejos de lo que se piensa", explica.

Por otro lado, los estrategas de Wells Fargo pronostican que Estados Unidos caerá en una leve recesión a principios de 2024, aunque consideran que esto está lejos de ser una garantía. "Las perspectivas de crecimiento siguen siendo sombrías", dijo la economista de Wells Fargo Shannon Seery Grein durante una presentación para inversores en noviembre, "pero una recesión está lejos de ser segura en este momento".

Daco se sitúa en algún punto intermedio. "En lo que se refiere a las perspectivas para 2024, estamos indecisos", afirma. "La probabilidad de que los vientos en contra o a favor dominen el próximo año está bastante equilibrada".

El mercado laboral, crucial para la salud económica

Daco afirma que la trayectoria del mercado laboral será un factor determinante para la economía el año que viene. El empleo se ha mantenido fuerte en 2023 gracias a que los empresarios han retenido el talento, explica, y eso ha evitado hasta ahora una brusca desaceleración de la actividad económica.

Zaccarelli también señala el empleo como un factor crucial en el debate sobre la recesión. Cuando la tasa de desempleo aumenta, explica, es un indicio de que los consumidores dejarán de gastar. "Ésa va a ser la señal de alarma de la próxima recesión... veremos pérdidas de empleo antes de ver la ralentización del gasto".

"El mercado laboral puede ser un viento de cola o un viento en contra", añade Daco. Una ralentización del empleo podría provocar una contracción económica, mientras que un entorno más sólido podría aislar a la economía de una desaceleración.

¿Qué podría impedir un aterrizaje suave?

Hay muchos otros factores que podrían inclinar la balanza. Los estrategas citan la subida de los tipos de interés, el endurecimiento de los préstamos y los posibles efectos retardados del reciente endurecimiento de la Reserva Federal como posibles vientos en contra para las perspectivas del próximo año.

"Existe la sensación de que [los efectos de] muchas de las subidas de tipos de la Fed aún no se han manifestado", afirma Caldwell, "y si lo hacen de repente, podrían hacernos entrar en territorio recesivo".

Daco señala el aumento de los costes para el consumidor de casi todo, y los estrategas de Bank of America citan otros riesgos para el consumidor, como la vuelta de los pagos de los préstamos estudiantiles y el aumento de los precios de la gasolina. Eso por no mencionar el riesgo de que la economía siga creciendo demasiado rápido, añade Caldwell, lo que podría llevar a la Reserva Federal a mantener una política restrictiva durante más tiempo y desencadenar una recesión, o el hecho de que una recesión puede autoperpetuarse una vez iniciada, ya que los consumidores nerviosos son aún menos propensos a gastar.

¿Bajará pronto los tipos la Reserva Federal?

Todo esto estará en la mente de los inversores antes de la publicación de los últimos datos de inflación y de la última reunión del año de la Reserva Federal. Se espera que el banco central mantenga los tipos estables por el momento, pero los inversores optimistas ya están valorando la posibilidad de una bajada de tipos en marzo.

"Es un problema complicado para la Fed", afirma Caldwell, "y probablemente no lo harán a la perfección... pero creo que pivotarán a tiempo para sacarnos de la recesión".