.jpg)

En el informe inaugural de Morningstar, European Telecoms Pulse, el analista Javier Correonero hace balance de la valoración del sector y de las perspectivas de futuro, y destaca dos fuertes competidores en este segmento espacio.

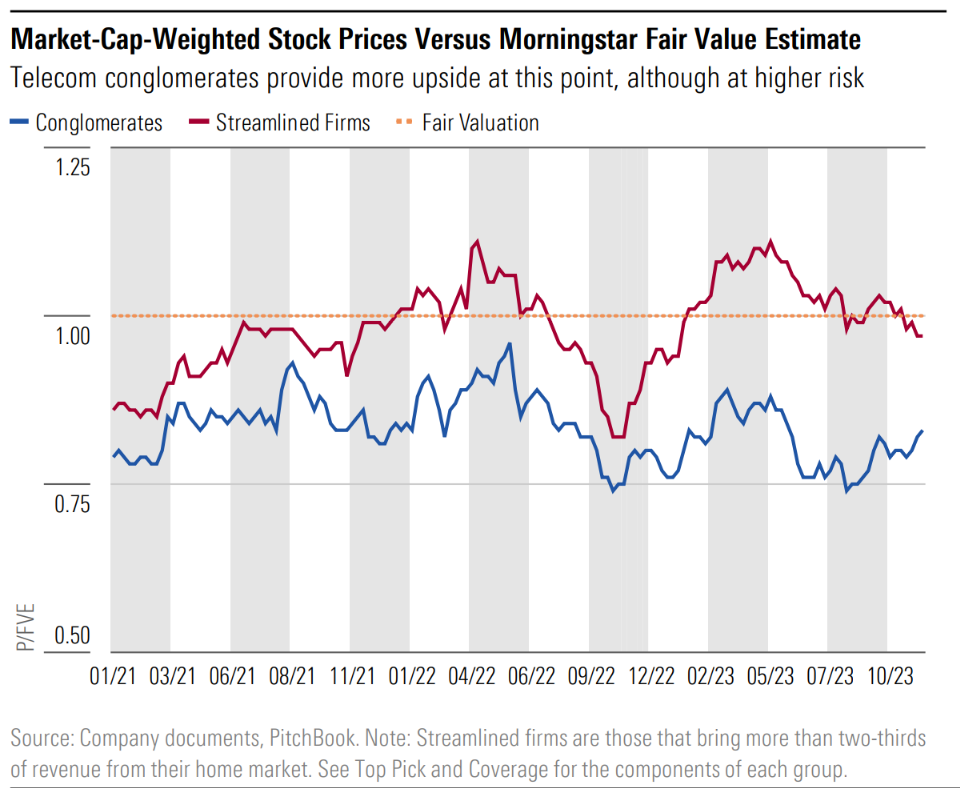

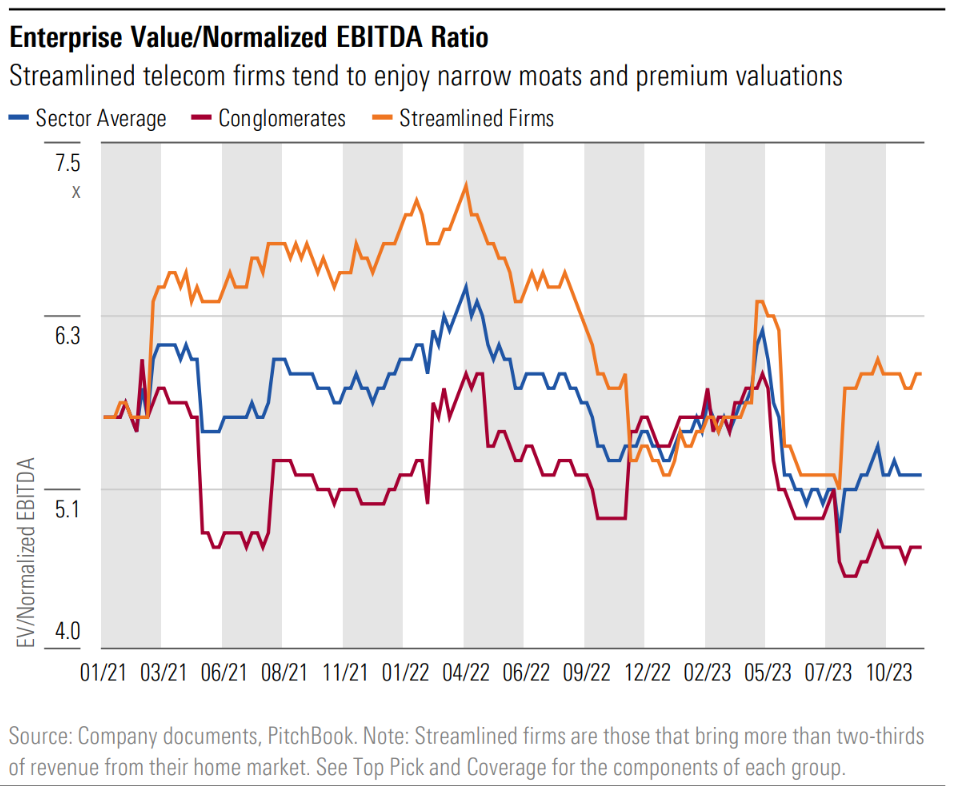

1. Los conglomerados de telecos ofrecen un mayor recorrido alcista, aunque con mayor incertidumbre

Los conglomerados de telecomunicaciones cotizan en torno a 0,8 veces el precio/valor razonable, lo que supone un descuento mayor que el de las empresas racionalizadas. Históricamente, los conglomerados cotizan a múltiplos de valor de empresa/EBITDA más bajos, dada su estructura corporativa más complicada y la menor visibilidad del flujo de caja, que se explica por las diferentes dinámicas de mercado en los distintos países y las fluctuaciones monetarias. Los inversores en conglomerados pueden obtener un mayor rendimiento de la inversión, pero deben ser conscientes de los escollos antes mencionados. A valoraciones similares, tendemos a preferir las empresas racionalizadas por su narrativa más directa y su mejor visibilidad.

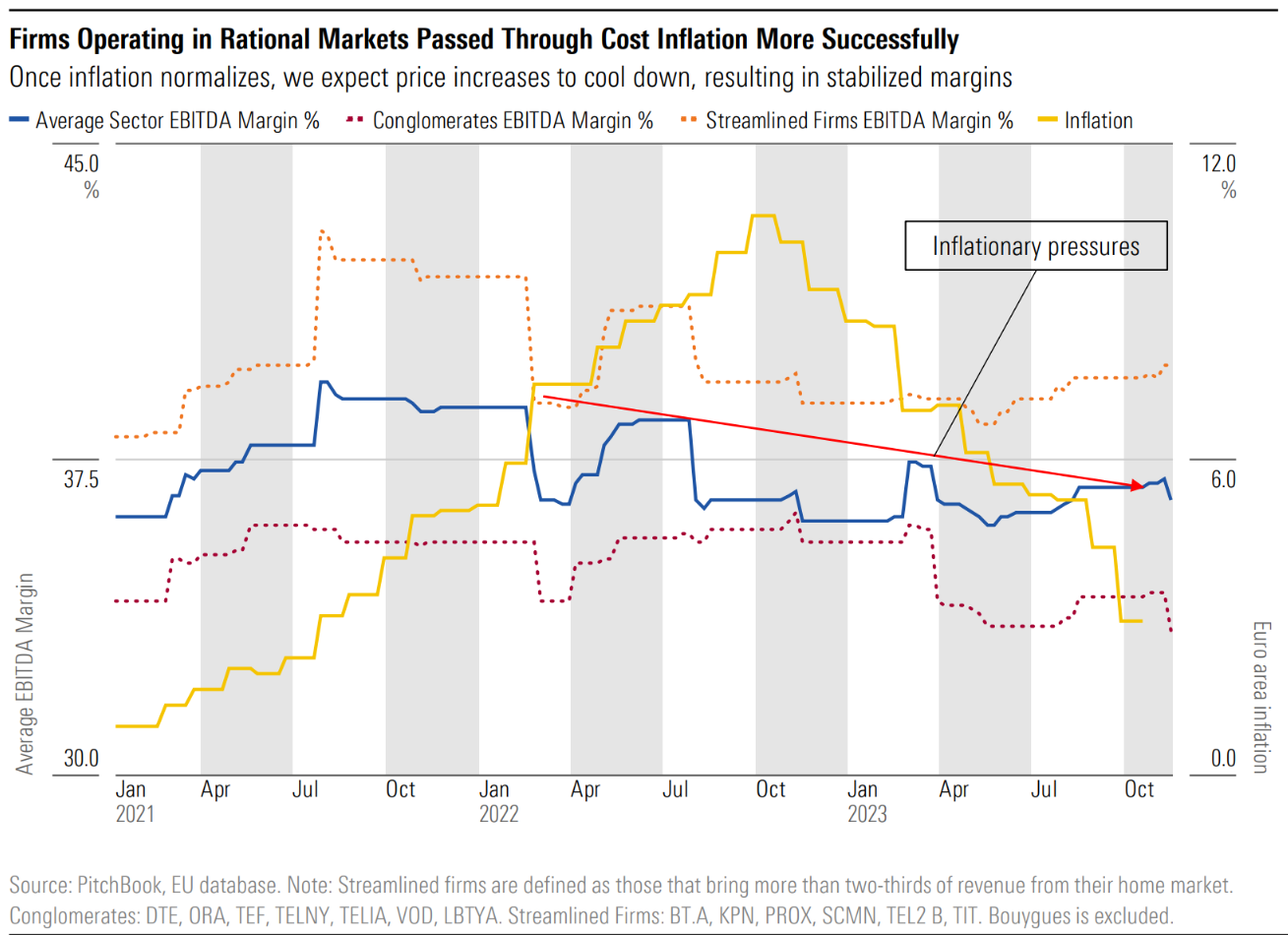

2. La inflación ha presionado los mérgenes de EBITDA

La inflación ha afectado a la base de costes de las telecomunicaciones, principalmente los salarios y los gastos energéticos, y ha ejercido presión sobre los márgenes de EBITDA en los últimos trimestres. Las empresas están trasladando las presiones inflacionistas a sus clientes finales a través de subidas de precios, aunque con más éxito en unos casos que en otros.

En el Reino Unido se ha logrado trasladar la inflación a los clientes finales, ya que el sector aumentó los precios con un efecto limitado en las tasas de rotación. BT Group realizó varias subidas de precios manteniendo el churn cerca del 1%.

En otros mercados, como los Países Bajos o Alemania, las subidas de precios también fueron eficaces.

En Italia y España, donde existe una guerra de precios y unas condiciones competitivas muy duras, las subidas de precios aún no son efectivas, ya que los abonados se pasan a operadores más baratos. Lo mismo ocurre en Francia, donde Orange y Bouygues experimentan un goteo de cuota de mercado hacia Iliad, dados sus precios más bajos.

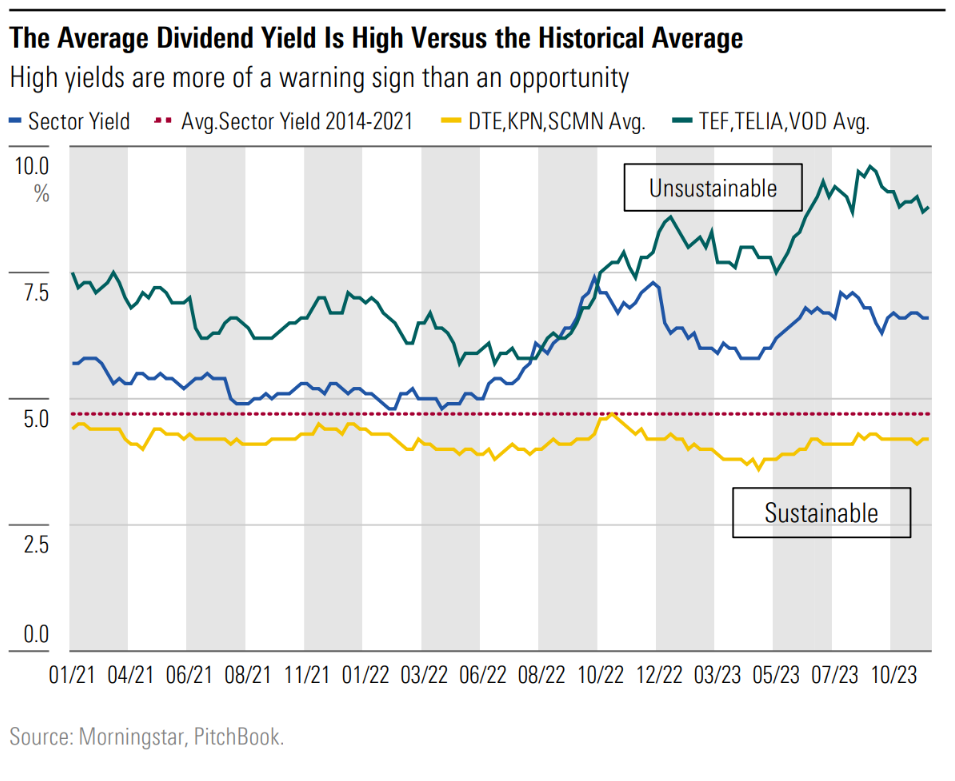

3. Ojo a la rentabilidad por dividendo

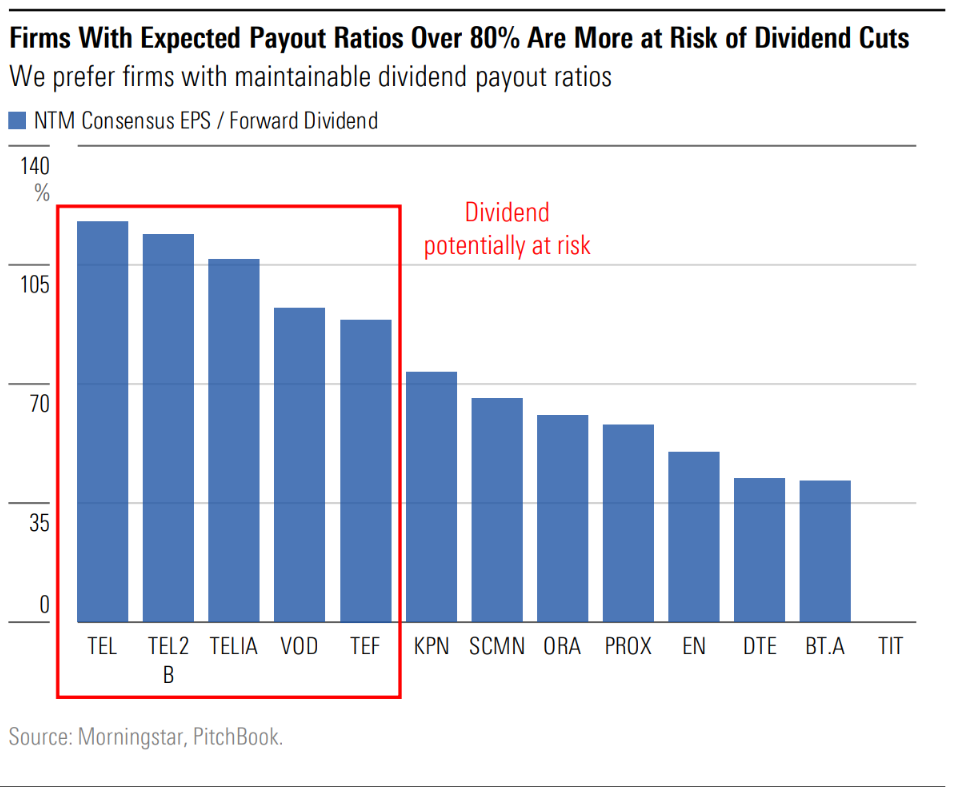

La rentabilidad por dividendo media se sitúa en el 6,7%, con algunas empresas que ofrecen entre el 8% y el 9%. Las empresas con rentabilidades sostenibles tienen un menor riesgo de recortes de dividendos y un potencial de crecimiento de los dividendos en el futuro. Por ejemplo, DTE, KPN y Swisscom han ofrecido dividendos estables o crecientes en los últimos cinco años.

Los ratios de reparto (payout ratio) superiores al 80% conllevan un riesgo de recorte de dividendos. Históricamente, las empresas de telecomunicaciones europeas que ofrecen ratios de reparto inalcanzables han recortado a menudo los dividendos o han recurrido a los dividendos en acciones, que son dilutivos. Los inversores que vean en las altas rentabilidades por dividendo una oportunidad deben ser conscientes de estos riesgos.

Our Top Picks

Deutsche Telekom (DTE)

Market cap: EUR110.6b

Rating: ★★★★

Moat Rating: Narrow

DTE ofrece a los inversores exposición a dos mercados de telecomunicaciones racionales, EE.UU. y Alemania, y a un equipo directivo con una calificación excepcional de asignación de capital.

Deutsche Telekom muestra la disciplina financiera y los conocimientos operativos necesarios para generar rendimientos superiores en el competitivo sector de las telecomunicaciones.

En EE.UU., Deutsche Telekom ha ejecutado una brillante estrategia de fusiones y adquisiciones a lo largo de los años, adquiriendo MetroPCS y Sprint y logrando ambiciosas sinergias de costes. Desde su fusión con Sprint en 2020, DT no ha dejado de ganar cuota a Verizon y AT&T.

En Alemania, Deutsche Telekom aprovecha sus mejores redes y su conocimiento del mercado y ejecuta subidas de precios graduales que se traducen en un crecimiento constante de los ingresos y el EBITDA.

Los inversores en DT pueden esperar una buena ejecución orgánica, con crecientes distribuciones a los accionistas en forma de recompras y dividendos. Desde 2019, el dividendo de DT ha crecido de 0,60 euros por acción a 0,77 euros, y vemos margen para aumentos de dividendos.

Tele2 (TEL2B)

Market cap: SEK57.8b

Rating: ★★★★

Moat Rating: Narrow

Los inversores en Tele2 pueden esperar un buen crecimiento de los dividendos en el futuro gracias a la buena ejecución de la gestión, una mentalidad consciente de los costes y la exposición a mercados estables o en crecimiento.

En la última década, los dividendos han crecido a una tasa del 4,5%. Concedemos a Tele2 una calificación excepcional de asignación de capital. Esperamos que los ingresos crezcan a un ritmo de un dígito bajo y el EBITDA a un ritmo de un dígito medio en los próximos años. En Suecia (80% de los ingresos), Tele2 está superando a Telia, robando cuota de mercado tanto en móvil como en fijo gracias a una mejor ejecución y a los servicios sobrevalorados de Telia.

Tele2 tiene una mentalidad consciente de los costes, primordial en el competitivo sector de las telecomunicaciones, y ha reducido significativamente sus gastos de explotación en la última década. Alrededor del 20% de los ingresos proceden de los países bálticos, donde Tele2 lleva muchos años creciendo a un ritmo de un dígito medio o alto.

A lo largo de los años, Tele2 ha comprendido bien la dinámica de los mercados europeos de telecomunicaciones y ha actuado en consecuencia. La empresa entiende que las empresas de telecomunicaciones tienden a tener posiciones más fuertes en su mercado nacional y más débiles en el extranjero. Por ello, ha reducido su actividad, vendiendo la mayor parte de sus operaciones en el extranjero.

Compilado por Lukas Strobl.