:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/PVJSLSCNFRF7DGSEJSCWXZHDFQ.jpg)

Berkshire Hathaway ha subido un 18% en los últimos 12 meses. A la espera de su informe de resultados del tercer trimestre, aquí está la opinión de Morningstar sobre lo que hay que esperar de los resultados de Berkshire y nuestras perspectivas para sus acciones.

Principales Métricas Morningstar para Berkshire Hathaway

Fair Value Estimate BRK.A: 600.000 USD

Fair Value Estimate BRK.B: 400 USD

Morningstar Rating: 2 stars

Morningstar Economic Moat Rating: Wide

Morningstar Uncertainty Rating: Low

Fecha de presentación de resultados de Berkshire: sábado, 4 de noviembre.

¿Qué hay que tener en cuenta en los resultados del tercer trimestre de Berkshire Hathaway?

Los beneficios del tercer trimestre no serán lo único en lo que se centrarán los inversores cuando Berkshire publique sus resultados. También se fijarán en los niveles de liquidez de la empresa, la cantidad de acciones que el consejero delegado Warren Buffett recompró durante el trimestre, la cantidad adicional que la empresa añadió a su cartera de inversiones en renta variable, y lo bien que resistió en un mercado más difícil para las acciones.

Desde el punto de vista operativo, estas son nuestras principales preguntas:

¿Cómo de presionados estaban el crecimiento y la rentabilidad en Geico? El negocio de los seguros de automóviles personales en Estados Unidos sigue perdiendo dinero. Geico y sus homólogas -entre ellas Allstate ALL, Travelers TRV y Progressive PGR, que cotizan en bolsa- se han visto muy afectadas por la importante inflación de los costes y la escasez de oferta en el mercado automovilístico, que ha encarecido mucho las reparaciones y sustituciones.

Estas compañías también han visto aumentar la gravedad de los accidentes y los costes médicos. Aunque la tarificación ha mejorado, y el sector ha demostrado que puede recuperarse de tendencias de siniestros negativas con bastante rapidez, los precios más altos y la mayor selectividad tienden a suprimir el crecimiento de las primas devengadas. Parece que esta vez el sector tardará más tiempo en superar la magnitud de la inflación de los costes de los siniestros. Geico ha luchado mucho más que Progressive (su competidor más cercano) en este frente, y no esperamos que haya cambiado mucho este trimestre.

El endurecimiento de los precios en los mercados comerciales y de reaseguros, ¿está impulsando los resultados de Berkshire Hathaway Primary Group y Berkshire Hathaway Reinsurance Group? El impulso de los precios repuntó en los ramos primarios y de reaseguro en 2019, y esta tendencia positiva se aceleró durante la pandemia de COVID-19 y mantuvo en gran medida su impulso durante los dos años siguientes. El aumento de los precios fue necesario para compensar un aumento de la inflación social y otras tendencias siniestrales. Aunque los precios han empezado a estabilizarse, el sector ha disfrutado de los mayores incrementos en casi dos décadas, lo que debería mantener elevados los beneficios de suscripción incluso si el crecimiento de las primas devengadas se ralentiza. Aunque tanto BHRG como BHPG se están beneficiando de la adquisición de Alleghany el año pasado, que debería mantener un elevado crecimiento de las primas devengadas, tenemos curiosidad por ver cómo evolucionan sus ratios combinadas.

El tercer trimestre suele ser el inicio de la temporada de huracanes, y Berkshire ha aumentado su exposición a los huracanes este año, por lo que también tenemos curiosidad por saber en qué medida las pérdidas por catástrofes afectan a los resultados.

Dada la coyuntura macroeconómica y la reticencia de BNSF Railway a adoptar el transporte ferroviario programado de precisión, nos preguntamos cuál ha sido su rendimiento. Union Pacific, que suele ser un buen indicador de BNSF, registró un descenso medio de los ingresos por vagón/unidad (incluidos los recargos por combustible) del 6,7% durante el trimestre, con un descenso de los volúmenes totales del 2,7%. Esto provocó un descenso del 9,5% en los ingresos totales, y el coeficiente de explotación del ferrocarril cayó al 63,4% desde el 59,9% del periodo anterior. Dado que los resultados de BNSF han sido inferiores a los de Union Pacific durante gran parte del año pasado, no esperamos que el ferrocarril de Berkshire haya roto esa tendencia en el tercer trimestre.

Berkshire tenía 147.400 millones de dólares en efectivo al final del segundo trimestre, peligrosamente cerca del nivel de 150.000 millones que Buffett estableció como insostenible para los accionistas. En ausencia de recompras de acciones, inversiones adicionales y/o adquisiciones, es muy probable que la empresa haya superado ese umbral, ya que el flujo de caja libre trimestral ha rondado los 7.000 millones de dólares de media en los últimos tres años.

Dicho esto, aparte de los casi 500 millones de dólares en ingresos que Berkshire obtuvo de las ventas de acciones de HPQ en septiembre, tenemos poca información sobre sus inversiones en acciones durante el tercer trimestre. Tampoco hemos oído hablar mucho de las operaciones complementarias que podrían haberse realizado durante el periodo.

En cuanto a la recompra de acciones, Berkshire se ha mostrado muy restrictiva este último año, comprando una media de 2.400 millones de dólares en acciones cada trimestre, frente a los 4.700 millones del año anterior. Según nuestras previsiones actuales, la empresa adquirirá acciones por valor de 1.700 millones de dólares durante los trimestres de septiembre y diciembre (cifra similar a los 1.400 millones de dólares adquiridos en el trimestre de junio).

Fair Value para Berkshire Hathaway

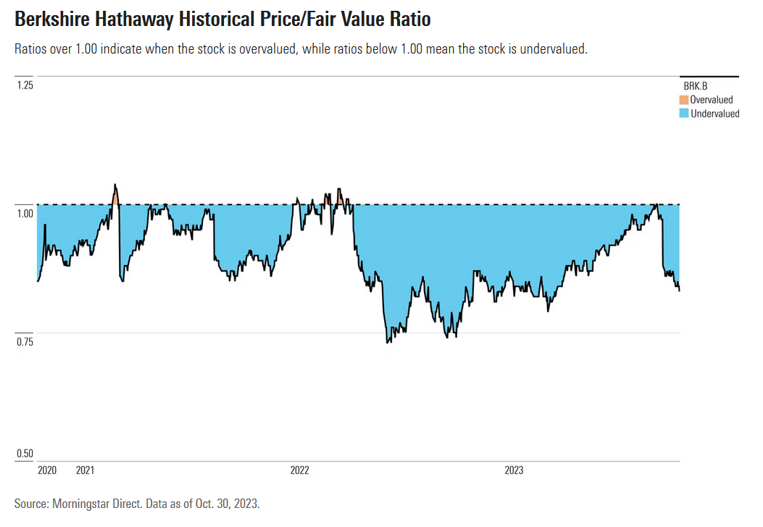

Hemos elevado nuestra estimación del valor razonable a 600.000$ por acción de Clase A desde 555.000$ tras actualizar nuestras previsiones para las actividades operativas de la empresa y la cartera de inversiones en seguros. La estimación del valor razonable de las acciones de Clase B es de 400$.

Nuestra nueva estimación del valor razonable equivale a 1,43 veces nuestra estimación del valor contable por acción de Berkshire a finales de 2024 (1,32 veces para 2025). Para tener una cierta perspectiva, en los últimos cinco años, las acciones se han negociado a una media de 1,4 veces su valor contable por acción al final del último año natural. Utilizamos un coste de capital del 9% en nuestra valoración y asumimos que Berkshire paga un mínimo del 15% del impuesto de sociedades alternativo mínimo sobre los ingresos ajustados de los estados financieros para los ejercicios fiscales que comiencen en 2023.