Chantana Ward, Richard Kaye y Makoto Egami gestionan este fondo y toman las decisiones de inversión de forma colectiva. Ward es una veterana de Comgest que comenzó su carrera en la empresa en 1999 y se dedica a la renta variable japonesa desde 2008. Kaye se incorporó a Comgest en 2009 y cuenta con 29 años de experiencia en renta variable japonesa, demostrando un profundo conocimiento de las tenencias de la cartera. Egami se incorporó en 2013, aportando 22 años de experiencia en inversión y complementando el equipo con experiencia en renta variable japonesa de pequeña y mediana capitalización.

Los tres gestores participan en el análisis de valores y cuentan además con el apoyo de dos analistas, uno de los cuales se incorporó en 2022. Ambos analistas tienen alrededor de una década de experiencia. Este equipo cubre activamente entre 80 y 100 valores y se ha mantenido estable, sin bajas en los últimos cinco años. Creemos que cuenta con los recursos adecuados para aplicar el enfoque de inversión paciente y basado en convicciones de la estrategia, que se caracteriza por una cartera relativamente concentrada con una baja rotación de cartera.

Por otra parte, el equipo cuenta con el apoyo de un analista ESG que complementa el análisis realizado por el equipo.

El equipo de gestión se centra en un análisis bottom-up tratando de identificar empresas de alta inversiones potenciales deben presentar atributos como un modelo de negocio transparente, un balance sólido, altas barreras de entrada con una franquicia fuerte y calidad de gestión, al tiempo que ofrecen un crecimiento de los beneficios elevado y sostenible con una trayectoria visible.

Estos requisitos suelen reducir el universo invertible a 80-100 valores, para los que el equipo construye modelos financieros con el fin de evaluar el valor razonable y calibrar el potencial alcista.

Los gestores de cartera expresan firmemente su convicción en una cartera relativamente concentrada de unos 40 valores, con un “active share” que suele rondar el 80% en relación con el índice TOPIX. Aplican el proceso con paciencia, y la rotación de la cartera se ha mantenido por debajo del 20% en cada uno de los últimos cinco años.

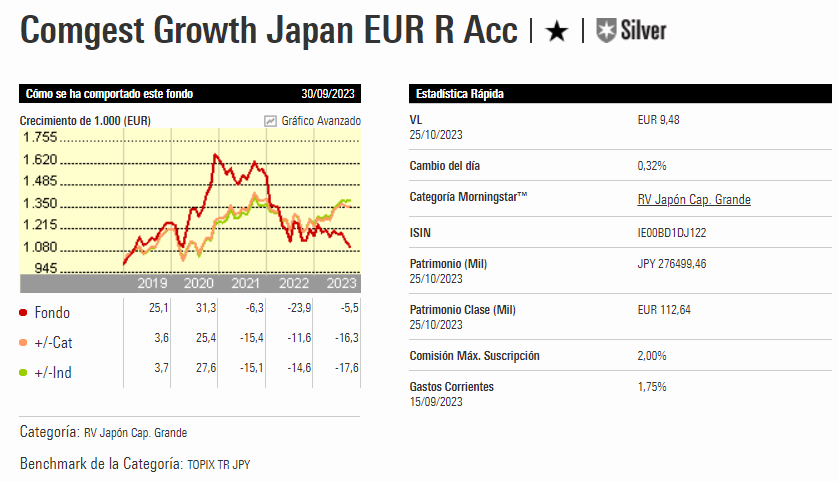

El equipo ha mantenido sistemáticamente su filosofía de inversión y la cartera ha conservado su sesgo de calidad-crecimiento a lo largo de múltiples ciclos de mercado, incluso en momentos en los que los valores de crecimiento se enfrentaron a importantes vientos en contra estilísticos, como se observó en 2021 y 2022.

Este sólido marco de inversión, unido a la firme ejecución del equipo, se ha traducido en una impresionante selección de valores que sustenta los sólidos resultados de la estrategia a largo plazo.

Los resultados a corto plazo pueden ser irregulares, ya que el sesgo incondicional de la estrategia hacia la calidad y el crecimiento puede verse perjudicado durante la rotación de estilos en el mercado.

Tras beneficiarse del fuerte repunte del crecimiento en 2020 y situarse en el decil superior de sus homólogos ese año, la estrategia sufrió un duro revés en 2021 y 2022, situándose en el decil inferior de sus homólogos en ambos años.

El efecto de selección de valores sigue siendo el motor alfa dominante, y ha superado a los factores de estilos en un horizonte más largo. En lo que a rentabilidad se refiere, la clase de acciones de acumulación en yenes ha superado al índice TOPIX Growth en los últimos 10 años en base anualizada.