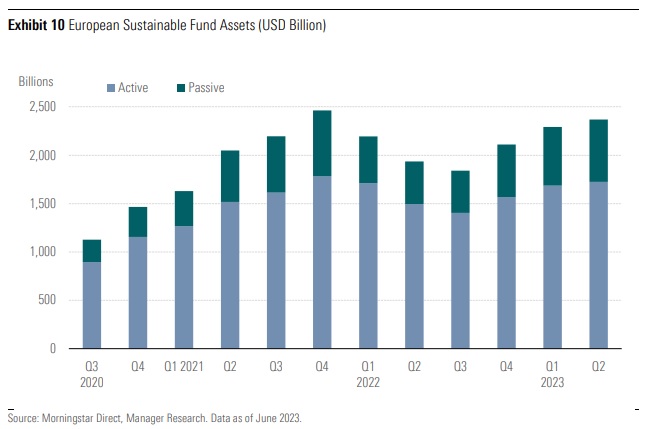

La gestión pasiva gana terreno en el universo de la inversión sostenible. Según la última edición de Morningstar's Global Sustainable Fund Flows, a 30 de junio de 2023 cerca del 28% de los activos sostenibles invertidos en Europa (que representan el 80% de los activos mundiales) son de gestión pasiva, una cuota que casi se ha triplicado en tres años. En Estados Unidos, un mercado mucho más pequeño en lo que se refiere a ESG, las estrategias pasivas se acercan al 40% de los activos totales.

La premisa (obvia) es que para crear un fondo pasivo se necesita un índice de referencia, en este caso un índice construido según criterios ASG (medioambientales, sociales, de gobernanza). En la mayoría de los casos, el punto de partida es un índice tradicional, al que se aplican filtros (mediante criterios negativos y/o positivos) para eliminar los emisores que no los cumplen. La reducción del universo de partida es más o menos sensible en función de la severidad de los filtros aplicados.

De hecho, los índices de referencia sostenibles han perfeccionado sus metodologías, entre otras cosas gracias a una base de datos disponible cada vez más importante, tanto cuantitativa como cualitativamente. Pero demos un paso atrás para comprender hasta dónde han llegado estos índices.

Un poco de historia

Un pionero en el campo de los índices éticos internacionales fue el Domini Social Index 400, lanzado en 1990 por la empresa estadounidense de investigación y análisis de la sostenibilidad KLD (posteriormente adquirida por Risk Metrics Group, que a su vez fue adquirida por MSCI. El índice se denomina ahora MSCI KLD 400 Social Index).

Un hito importante en el desarrollo de los índices éticos se produjo en 1999, cuando Dow Jones, en colaboración con otra empresa de calificación ética, la suiza SAM (Sustainable Asset Management), introdujo el índice ético Dow Jones Sustainability Index (DJSI), que se había convertido en uno de los puntos de referencia clave de la inversión en sostenibilidad. Hoy en día, el DJSI es en realidad una familia de índices éticos: el más importante es el DJSI World, que incluye alrededor del 10% de las 2.500 mayores empresas cotizadas del mundo con los mejores resultados en materia de ASG.

En 2001, la Bolsa de Londres adoptó un índice inspirado en los principios de la responsabilidad social. Con el asesoramiento del instituto de investigación británico EIRIS, se lanzó así la cesta FTSE4Good.

"A principios de la década de 2000, el mercado de índices de referencia sostenibles experimentó un cambio fundamental", afirma Thomas Kuh, Responsable de Estrategia ESG de Morningstar Indexes, "con el abandono de los principios estrictamente éticos y el paso a metodologías más estructuradas que también eran adecuadas para los inversores institucionales. Uno de los cambios importantes fue el uso de la optimización de la varianza media en la construcción de índices de referencia para gestionar el riesgo al tiempo que se maximiza la exposición a las empresas con altas puntuaciones ESG."

Más complejos, más transparentes, más útiles

Si los primeros índices sostenibles se basaban esencialmente en una mera lógica de exclusión, podemos decir que la expansión de la investigación y el uso de datos cada vez más precisos y profundos han permitido que la "sostenibilidad" impregne sustancialmente todas las clases de activos y se apoye en metodologías de construcción cada vez más refinadas y adaptadas a las necesidades de los inversores.

"Los índices ESG, como cualquier otro, están diseñados para representar un mercado o una estrategia específica", prosigue Thomas Kuh. "Deben poder ser tomados como referencia por los gestores activos y ser replicables para ofrecer un producto pasivo transparente, eficiente y de bajo coste en línea con los objetivos de los inversores."

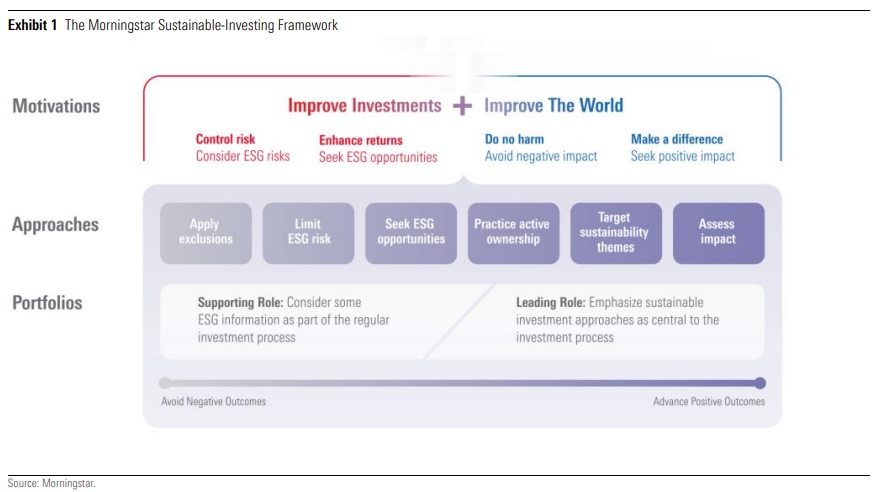

Es importante comprender que la inversión sostenible no es monolítica. Los enfoques varían en cuanto a motivación, aplicación y cumplimiento. El marco de inversión sostenible de Morningstar que se ilustra a continuación, por ejemplo, muestra un amplio espectro de enfoques con diferentes objetivos y perfiles. Cabe destacar que los enfoques no son mutuamente excluyentes. Muchas inversiones sostenibles incorporan más de un enfoque, como la aplicación de exclusiones y la limitación del riesgo ASG.

"En general, los índices de referencia ESG y la gestión pasiva en el ámbito de la inversión sostenible serán cada vez más centrales", predice Kuh. "Será similar a lo que ocurrió con la inversión pasiva por factores, solo que en este caso -a diferencia de las estrategias por factores- los inversores institucionales podrán asignar una gran parte o incluso la totalidad de la cartera a enfoques ESG. El potencial es, por tanto, mucho mayor y más importante en términos de activos totales."

"Y también la actividad de compromiso estará cada vez más presente, ya que tiene sentido combinar la gestión ESG pasiva y las actividades de compromiso porque son estrategias de comprar y mantener a largo plazo."

El clima es el rey

Es innegable que si hay un campo en el que los índices sostenibles se han desarrollado especialmente es el medioambiental. "La conferencia de París de 2015 fue sin duda un punto de inflexión", explica además Thomas Kuh. "Ya existían índices de referencia relacionados con el clima, pero desde 2019 hemos asistido a una fuerte captación de carteras alineadas con París (PAB, es decir, aquellos índices de referencia cuyo nivel de emisiones totales está en línea con lo acordado en la COP21 de París, Ed). Y hoy, Net-Zero está indiscutiblemente en el centro de la agenda".

Morningstar, por ejemplo, lanzó su gama de índices de Medio Ambiente Sostenible en 2018 y dos índices climáticos para ayudar a los inversores a cumplir los requisitos del Índice de Referencia de Transición Climática (CTB) y del Índice de Referencia Alineado con París (PAB) de la Unión Europea en 2021.

Pero incluso aquí, los enfoques pueden ser variados: algunos inversores dan prioridad a la descarbonización de la cartera, mientras que otros pueden centrarse en las tecnologías verdes. La integración de objetivos de impacto podría ser otro punto de divergencia.

Cada enfoque tiene sus propias características particulares de riesgo/rentabilidad, que pueden ser inesperadas en algunos casos. "Los inversores que pretenden invertir en soluciones para combatir el cambio climático podrían sorprenderse por la intensidad de carbono de algunas empresas dedicadas a las energías renovables, las tecnologías de transición y la acción por el clima", explica Dan Lefkowitz, estratega de Morningstar Indexes.

"¿Qué explica su intensidad de carbono? En primer lugar, muchas empresas se dedican tanto a los combustibles fósiles como a las energías renovables; por ejemplo, las empresas de servicios públicos que están pasando del carbón a fuentes de energía como la eólica y la solar. En segundo lugar, una empresa puede centrarse en productos y servicios respetuosos con el clima -vehículos eléctricos, turbinas eólicas, paneles solares o los materiales básicos que alimentan las tecnologías ecológicas-, pero sus operaciones son intensivas en carbono. Este puede ser incluso el caso de los fabricantes de semiconductores cuyos chips permiten la eficiencia energética", afirma Lefkowitz.

En resumen, la construcción de índices climáticos es más compleja de lo que podría pensarse, especialmente en el caso de algunas estrategias específicas, como las alineadas con el Acuerdo de París, que, por ejemplo, en 2022 sufrieron especialmente el repunte del sector energético tradicional.

Una propuesta a largo plazo

Para los inversores centrados en el clima, y para los inversores centrados en la sostenibilidad en general, es importante no dar demasiada importancia a las fluctuaciones de los resultados a corto plazo. Los rendimientos de las inversiones deben analizarse siempre en el contexto del enfoque y los sesgos inherentes a la estrategia. En el caso de las inversiones climáticas, los enfoques bajos en carbono, libres de combustibles fósiles y de bajo riesgo de GEI pueden seguir bastante al mercado. Tienden a mostrar un sesgo de crecimiento con una mayor exposición a la tecnología.

En cambio, las energías renovables, las tecnologías verdes y las inversiones orientadas al impacto tienden a ser mucho más específicas y limitadas. Se desvían más del mercado y suelen ser más volátiles. Una mayor exposición a los sectores de la vieja economía no sólo puede traducirse en mayores emisiones actuales y riesgo ESG, sino que también actúa como un lastre cuando los valores orientados a la tecnología lideran el mercado. El lado positivo es que están más alineados con el impacto y aguantan mejor las caídas tecnológicas.

Al igual que los objetivos de sostenibilidad deben entenderse y equilibrarse, los inversores en clima deben establecer expectativas realistas de riesgo y rentabilidad.