Cuando uno observa la rentabilidad de un fondo durante un periodo de tiempo, la rentabilidad que ve no es la rentabilidad del inversor medio en ese fondo. ¿Por qué? Porque la rentabilidad de un fondo es un rendimiento ponderado por el tiempo. Esto significa que asume una única inversión realizada al principio del periodo y mantenida hasta el final.

Pero la realidad para el inversor medio es más compleja. Este inversor medio puede haber realizado varias aportaciones al mismo fondo y también puede haber efectuado varios reembolsos. Su rentabilidad es una rentabilidad que debe ponderarse, no por el tiempo, sino por los flujos. En consecuencia, los periodos en los que los inversores tengan más dinero invertido en el fondo tendrán más peso en la rentabilidad que los periodos en los que hay menos dinero invertido.

La comparación entre la rentabilidad de los fondos y la de los inversores es lo que medimos en el informe "Mind the Gap" de Morningstar.

Casi un 2% anual en 10 años

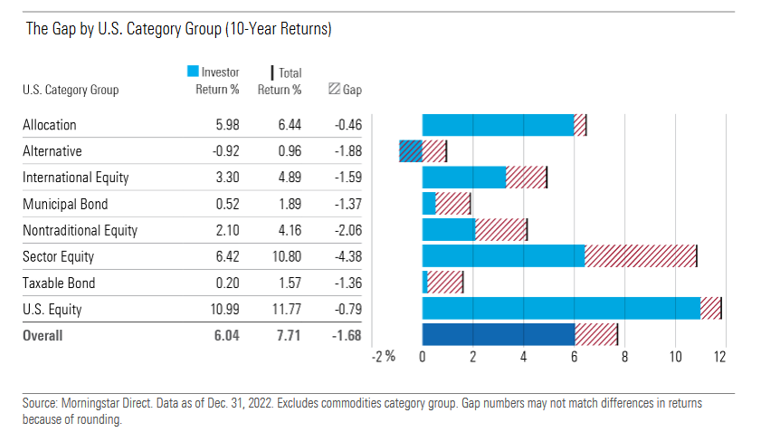

El último estudio (sobre el mercado estadounidense, con datos hasta el 31 de diciembre de 2022) muestra que los inversores ganaron aproximadamente un 6% anual (en dólares) en los últimos 10 años con sus fondos y ETF, lo que supone 1,7 puntos porcentuales menos que la rentabilidad total obtenida por esos vehículos de inversión.

Este déficit, o brecha, se debe a compras y ventas mal programadas, que han costado a los inversores alrededor de una quinta parte de la rentabilidad que habrían obtenido si simplemente hubieran comprado y mantenido sus participaciones.

Esta diferencia de 1,7 puntos porcentuales entre la rentabilidad de los inversores y la de los fondos coincide aproximadamente con las diferencias observadas en los cuatro periodos anteriores de 10 años.

La diferencia fue negativa para todos los grupos de categorías Morningstar. Pero, como hemos visto en el pasado, los fondos mixtos fueron los que mejores resultados obtuvieron, con la menor diferencia de todos los grupos de categorías, -0,46% anual en los últimos 10 años hasta el 31 de diciembre de 2022.

¿Mejor con fondos pasivos?

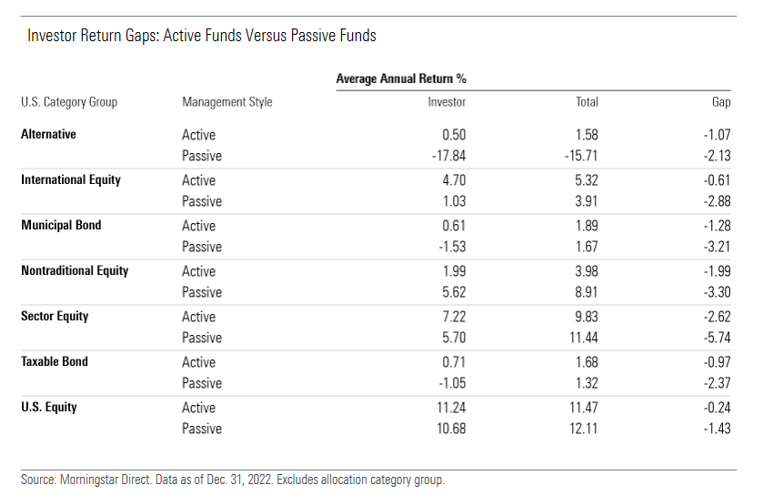

Una pregunta que cabe hacerse es si los fondos de gestión pasiva obtienen mejores resultados que los de gestión activa en lo que respecta a la rentabilidad de los inversores. En efecto, cabe suponer que los inversores en fondos pasivos son más disciplinados en las compras y ventas que realizan. Pero el informe muestra sorprendentemente lo contrario. Los fondos pasivos tienden a tener (para la mayoría de las categorías globales) una brecha mayor.

¿Qué podría explicar esto? Según el informe, "es menos probable que se deba a que los inversores realicen operaciones inoportunas de entrada y salida de fondos indexados o a que programen hábilmente sus compras y ventas de fondos activos. Más bien, refleja la tendencia que ha visto cómo los activos pasaban en masa de activos a pasivos, con esos cambios resultando costosos y beneficiosos, respectivamente, para los inversores pasivos y activos, dado el patrón de rendimientos que hemos visto en los últimos 10 años".

¿Y si hago aportaciones mensuales?

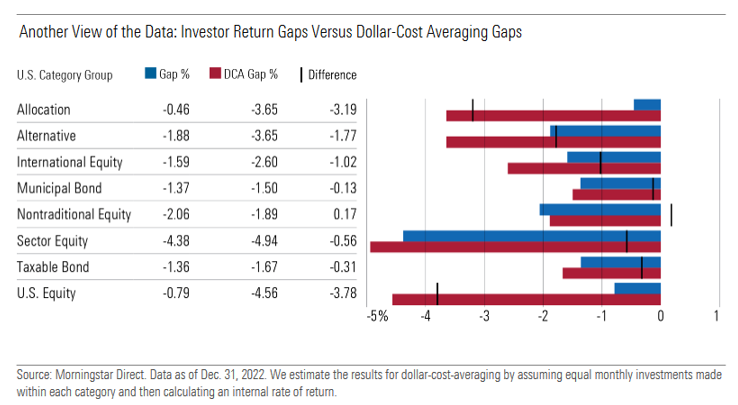

En el informe, Morningstar también ha analizado cuál sería la rentabilidad de un inversor en un escenario hipotético en el que realizara aportaciones mensuales (lo que se conoce como dollar-cost averaging). En términos generales, hacer aportaciones periódicas no suele dar mejores resultados que simplemente "comprar y mantener". De hecho, dado que los rendimientos del mercado son generalmente positivos, el cost-averaging tiende a generar rendimientos más bajos, ya que los inversores que aportan pequeñas cantidades a lo largo del tiempo tienden a tener menos dinero invertido durante los periodos de altos rendimientos.

Como se muestra en la tabla siguiente, las diferencias de rentabilidad para los inversores que asumieron el promediado de costes en dólares fueron negativas en todas las categorías generales.

¿Cómo mejorar su rentabilidad?

Las rentabilidades de los inversores nunca se ajustarán perfectamente a las rentabilidades totales porque pocos inversores pueden simplemente comprar y mantener durante todos los periodos de tiempo. Pero las brechas negativas de rentabilidad para la mayoría de los inversores sugieren que aún hay margen de mejora. Los inversores pueden aumentar sus posibilidades de éxito adoptando un enfoque más disciplinado e intentando evitar algunos de los errores más comunes, como comprar cuando los precios están altos y vender cuando están bajos.

Aunque los inversores han progresado en muchos aspectos, nuestro estudio concluye que aún pueden mejorar en lo que respecta al momento de realizar sus inversiones. ¿Qué pueden hacer los inversores para obtener un mayor rendimiento total de sus inversiones en fondos? Estas son algunas de las lecciones que pueden extraerse de nuestros resultados:

1) Mantener menos fondos y más diversificados. Una y otra vez, hemos observado que los inversores en fondos mixtos obtienen una mayor proporción de los rendimientos totales de los fondos. ¿Por qué? Están diseñados para ser inversiones "todo en uno", que cubren múltiples clases de activos y se reequilibran periódicamente, lo que evita a los inversores tener que hacer demasiado mantenimiento.

2) Evitar los fondos nicho o muy volátiles. Otra conclusión clara del estudio es que los inversores han tenido dificultades para utilizar con éxito fondos de enfoque estrecho o muy volátiles. Este tipo de fondos, ya sean de renta variable no tradicional o los más volátiles de su categoría, registraron algunas de las mayores diferencias de rentabilidad.

3) Mantener la sencillez. Los datos sugieren que los inversores tuvieron más éxito cuando optaron por soluciones más sencillas, como los fondos mixtos. Curiosamente, encontramos mayores diferencias en áreas y estilos que cuentan con un sólido respaldo académico, como el sesgo hacia el valor, las acciones de pequeñas empresas o los mercados emergentes, lo que sugiere que la volatilidad añadida asociada a estas estrategias costó a los inversores el exceso de rentabilidad que podrían haber obtenido, y algo más.

4) No asumir que la indexación se traduce necesariamente en mayores rendimientos ponderados en dólares. Aunque es loable mantener los costes al mínimo e invertir pasivamente a través de fondos indexados o ETF, no observamos que estas prácticas impidieran necesariamente que se formaran grandes diferencias entre los rendimientos ponderados en dólares y los rendimientos totales de estos fondos.