Los dividendos son la "salsa secreta" de Warren Buffett, al menos según su reciente carta a los accionistas de Berkshire. En ella, pone como ejemplo a Coca-Cola (KO) y American Express (AXP). Berkshire Hathaway (BRK.A) compró acciones de Coca-Cola en 1994 por un coste total de 1.300 millones de dólares. El dividendo en efectivo que Berkshire recibió de Coca-Cola en 1994 fue de 75 millones de dólares. El año pasado, el dividendo de Coke pagado a Berkshire fue de 704 millones de dólares.

Sobre esto, Buffett dice lo siguiente: "el crecimiento se producía cada año, con la misma certeza que los cumpleaños. Lo único que teníamos que hacer [nuestro socio Charlie Munger] y yo era cobrar los cheques trimestrales de dividendos de Coca-Cola. Esperamos que esos cheques tengan muchas probabilidades de crecer". En febrero, Coca-Cola aumentó su dividendo anual por 61º año consecutivo.

American Express es una historia similar. Las compras de American Express por parte de Berkshire se completaron en 1995 por la misma cantidad de dólares que Coke. Los dividendos anuales pagados a Berkshire han pasado de 41 millones de dólares en 1995 a 302 millones el año pasado.

Tanto Coca-Cola como American Express representan aproximadamente el 5% del patrimonio neto de Berkshire en la actualidad, aproximadamente el mismo peso que cuando se compraron originalmente.

Buffett compara el rendimiento de ambas inversiones con el de un bono a 30 años. Según sus cálculos, la compra de un bono con grado de inversión a mediados de los noventa en lugar de Coca-Cola y American Express representaría ahora sólo el 0,3% del patrimonio neto de Berkshire y supondría "unos 80 millones de dólares de ingresos anuales".

Esta cantidad es significativamente inferior a los 1.000 millones de dólares que Coke y American Express pagan anualmente a Berkshire.

Importancia de los dividendos en la rentabilidad total

Por lo general, la mayoría de los inversores en renta variable piensan que el dinero se gana aumentando el precio de las acciones. Pero está claro que los dividendos también pueden desempeñar un papel importante.

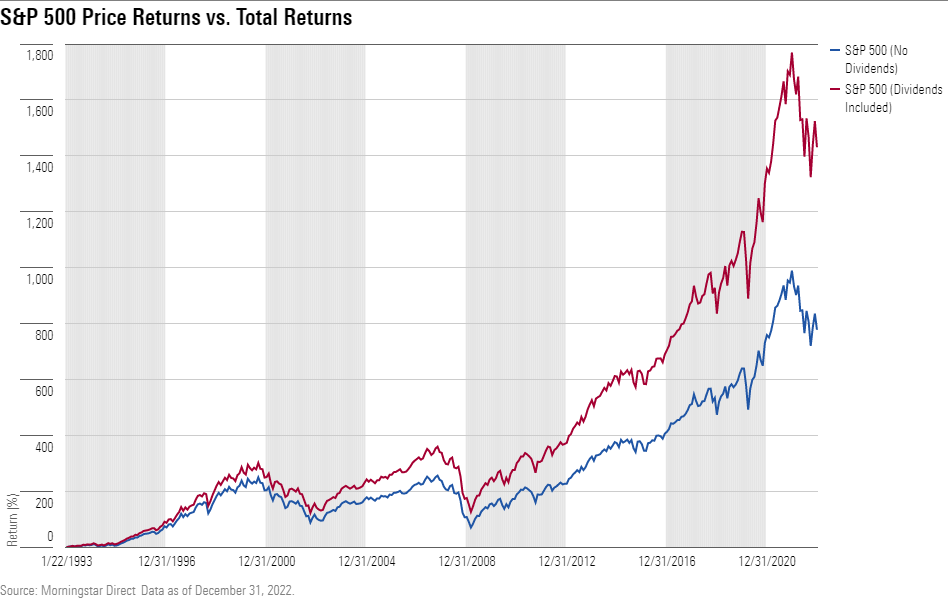

Desde 1993, el S&P 500 aumentó un 777% hasta finales del año pasado. Con los dividendos incluidos, el S&P 500 aumentó más de un 1.400% durante el mismo periodo.

El gráfico muestra la contribución de los dividendos a la rentabilidad total del S&P 500

Los dividendos representaron por sí solos más del 20% de la rentabilidad total del S&P 500 durante este periodo, una cifra inferior a la de décadas pasadas.

Hemos observado una dinámica similar en el perfil de rentabilidad de la estrategia Morningstar Dividend Select. Esta estrategia se centra en la generación de ingresos al tiempo que proporciona un exceso de rentabilidad total a través de la revalorización del capital. En los últimos 10 años, la rentabilidad generada por la estrategia ha representado algo más del 40% de la rentabilidad total anualizada.

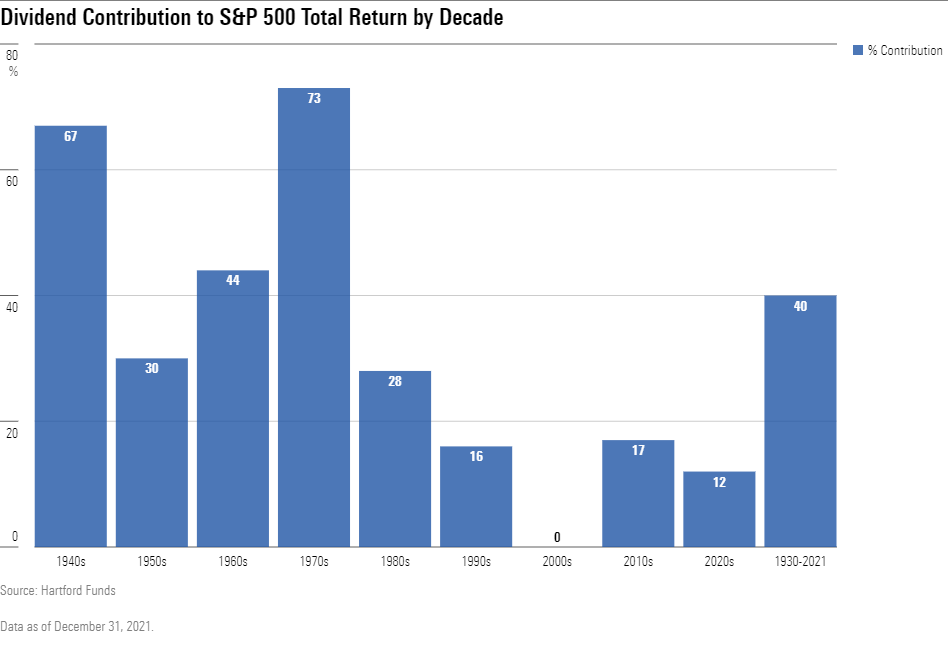

Dividendos por década

Si observamos la rentabilidad del S&P 500 década a década, veremos cómo varía la contribución de los dividendos a lo largo del tiempo. De 1930 a 2021, la contribución de los ingresos por dividendos a la rentabilidad total del S&P 500 fue del 40% de media.

El gráfico muestra la contribución de los dividendos a la rentabilidad total del S&P 500 por década.

Los dividendos pueden proporcionar un enorme viento de cola en sus resultados a largo plazo si los inversores los reinvierten diligentemente a largo plazo.

No todos los dividendos son iguales

Los inversores que buscan empresas que paguen dividendos pueden cometer el error de limitarse a elegir las que ofrezcan los rendimientos más elevados. Sin embargo, a veces un dividendo alto indica que se avecina un recorte de dividendos.

Un ejemplo reciente fue Intel (INTC), que recortó su dividendo un 66% en febrero. El fundador de Intel, Andy Grove, escribió el libro seminal Only Paranoid Survive (Sólo los paranoicos sobreviven) en 1996. En la última década, Intel perdió posiblemente su naturaleza paranoica.

Una razón plausible para el recorte de dividendos fue el exceso de efectivo necesario para la investigación y el desarrollo con el fin de competir más duramente con las empresas que han tomado cuota de mercado.

Al buscar empresas que paguen dividendos, es importante identificar si el dividendo que se paga será coherente con las oportunidades de aumentarlo con el tiempo, como Coca-Cola y American Express.

Una forma de hacerlo es evaluar las empresas en función de los fosos económicos o ventajas competitivas. Un castillo con un foso físico es difícil de penetrar. Una empresa con un foso es igualmente difícil de penetrar y tiene más probabilidades de mantener a raya a sus competidores.

La estrategia Morningstar Dividend Select tiene una fuerte preferencia por los valores con amplios y estrechos Morningstar Economic Moat Ratings, con el 90% de los activos de la estrategia invertidos en empresas calificadas con un moat.

Ejemplos de Moats

Morningstar evalúa las empresas con moats en cinco áreas clave.

1) Costes de cambio: cambiar de una empresa a otra puede ser un proceso costoso y lento. Cuando dejar de utilizar los productos de una empresa resulta demasiado caro o lleva demasiado tiempo, eso indica poder de fijación de precios. Por ejemplo, Fidelity National Information Services (FIS) es el mayor proveedor de software para la función central de procesamiento de los bancos. Básicamente, los cargos y abonos que aparecen en los extractos bancarios se realizan a través de su software. Los bancos son reacios a cambiar este software de misión crítica, ya que llevaría mucho tiempo y sería caro.

2) Efectos de red: se produce un efecto de red cuando el valor del servicio de una empresa aumenta tanto para los usuarios nuevos como para los existentes a medida que más personas utilizan el servicio. Por ejemplo, cuantos más consumidores utilicen las tarjetas de crédito American Express, más atractiva resultará esa red de pago para los comerciantes. Esto la hace más atractiva para los consumidores, y así sucesivamente.

3) Activos intangibles: las patentes, marcas, licencias reguladoras y otros activos intangibles pueden impedir que los competidores copien los productos de una empresa, o pueden permitir a la empresa cobrar precios más altos. Por ejemplo, Starbucks (SBUX) es una empresa con una marca icónica. Sólo el año pasado, Starbucks subió tres veces los precios de sus menús sin que ello supusiera una ralentización evidente del tráfico. Su marca y su conexión con los consumidores son una de las razones por las que pudo hacerlo.

4) Escala eficiente: cuando un nicho de mercado está atendido eficazmente por una o unas pocas empresas, puede existir una escala eficiente. Por ejemplo, Enbridge (ENB) es uno de los mayores propietarios de infraestructuras energéticas, principalmente oleoductos y gasoductos. Los oleoductos que explota atienden eficazmente la demanda de los consumidores y, en cierto sentido, son activos insustituibles. Además, los oleoductos están muy regulados, lo que protege aún más la rentabilidad del capital invertido.

5) Ventaja de costes: las empresas con una ventaja estructural de costes pueden rebajar el precio de sus competidores con márgenes similares. Por ejemplo, United Parcel Service (UPS) entrega más de 24 millones de paquetes al día en más de 200 países, a la vez que opera una línea aérea, una flota de vehículos y un almacén. El coste de replicar esta escala sería una carga para cualquier nuevo competidor. se encuentra en un oligopolio con FedEx (FDX). Estas redes logísticas son simplemente demasiado grandes para que un tercer operador pueda rivalizar con ellas sin asumir pérdidas significativas.

En un contexto de cartera, una ventaja de tener un foso económico es que potencialmente facilita la gestión en periodos difíciles. Incluso en una recesión, las empresas con moats pueden afrontarla con una mano más fuerte, dadas todas las palancas disponibles.

Evaluar un Moat

Aunque puede ser relativamente fácil identificar un foso, puede ser más difícil juzgar con precisión su tamaño. Más difícil aún es determinar cuánto tiempo persistirá el foso.

Por ejemplo, una ventaja competitiva creada por una nueva tecnología de moda puede no ser duradera. El sector tecnológico está plagado de empresas que pasan de jugar a ser "disruptoras" a ser "disruptadas" en poco tiempo. Snapchat pasó de generar una enorme atención a convertirse en una ocurrencia tardía a TikTok en pocos años.

Cuando Morningstar evalúa el moat de una empresa, el primer punto de interés es la ejecución financiera histórica. Las empresas que generan altas tasas de rentabilidad sobre el capital invertido tienden a tener un moat, sobre todo si los rendimientos son estables o crecientes.

Sin embargo, el pasado sólo nos dice lo que ha ocurrido, no lo que ocurrirá en el futuro.

Morningstar intenta determinar la amplitud de un moat preguntándose: "¿seguirá siendo relevante el moat dentro de 10 o 20 años?".

Tomemos como ejemplo a JPMorgan Chase (JPM), que se beneficia de múltiples moats.

JPMorgan es el mayor banco monetario de EE.UU. por activos y suele tener una participación y operaciones líderes en casi todas las áreas en las que compite. Tiene franquicias líderes en casi todos los productos bancarios disponibles. JPMorgan es especialmente fuerte en banca de inversión, tarjetas de crédito, gestión de activos y alcance doméstico minorista.

Tiene costes de cambio (es poco probable que los clientes que realizan operaciones bancarias con JPMorgan busquen servicios financieros de otros proveedores) y una marca increíblemente fuerte.

Se trata de un banco que no sólo sobrevivió a la crisis financiera mundial de 2008, sino que salvó a otros bancos (Bear Sterns y Washington Mutual) que eran insolventes durante ese periodo. Con la reciente desaparición del Silicon Valley Bank, JPMorgan demostró su sólida base aportando capital al banco regional First Republic Bank (FRC).

La marca JPMorgan tiene fama de capear temporales y ser proveedora de capital en tiempos difíciles. Y es probable que la fortaleza y relevancia de su marca le ayuden a retener a sus clientes actuales y a atraer a nuevos dentro de 10 y 20 años.

Reflexiones finales sobre la importancia de los dividendos

Históricamente, los dividendos han desempeñado un papel significativo en la rentabilidad total.

Al optimizar los dividendos, es importante considerar si son duraderos. Una forma de hacerlo es evaluar las empresas en función de sus fosos.

Muchos fosos pueden identificarse fácilmente; sin embargo, averiguar su anchura y profundidad requiere una mirada más profunda. Los "moats" pueden tardar años en construirse, pero si la empresa no dispone de los recursos necesarios para mantenerlos y hacerlos crecer, ese "moat" podría convertirse rápidamente en algo del pasado.

Los dividendos no son en absoluto una fuente mágica de rendimientos, pero proporcionan una ventaja (o ligera ventaja) en una cartera. Por extensión, las pequeñas ventajas pueden acumularse a lo largo de muchas décadas y acabar pareciendo mágicas.