.jpg)

Tras un comienzo de año relativamente tranquilo, en el que los mercados de renta variable subieron con bastante regularidad, a mediados de marzo los acontecimientos en torno al sector bancario sorprendieron a los inversores.

La casi quiebra del gigante bancario europeo Credit Suisse vino a sumarse a numerosos colapsos bancarios en Estados Unidos, prueba para algunos inversores de que existen problemas sistémicos en el sistema. Aunque los mercados de renta variable volvieron a repuntar hacia el final del trimestre, es evidente que la confianza del mercado ha hecho mella.

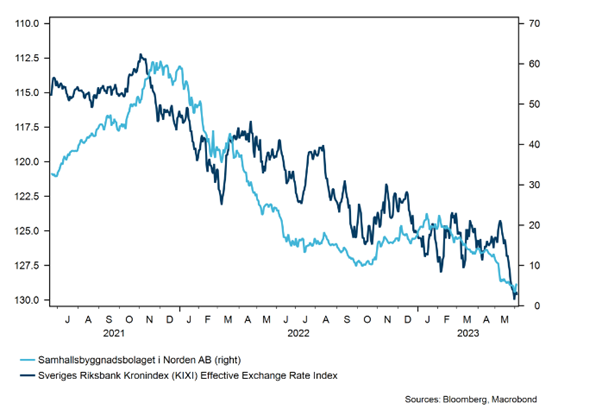

Económicamente, Europa se encuentra en una situación difícil. El crecimiento es bajo, la inflación se mantiene alta y los tipos de interés siguen subiendo, con el BCE indicando que se prevén más subidas de tipos este año.

La presión sobre las empresas aumenta a medida que sube el coste de la deuda. Del mismo modo, los consumidores se enfrentan a un aumento de los costes hipotecarios, combinado con unos aumentos salariales que en gran medida no han seguido el ritmo de los altos niveles de inflación.

A pesar de estos retos, el mercado de renta variable cotiza relativamente cerca de nuestra estimación de valor razonable, con sólo un 5% de potencial de subida a partir de aquí. La confianza es clave, y creemos que para que el mercado suba a partir de aquí, tendremos que ver algunos rayos de sol que convenzan a los inversores de que la economía estará en mejor situación a finales de año. Una imagen positiva de los beneficios empresariales debería ayudar, al igual que la caída de la inflación, si ésta sigue produciéndose en la Zona Euro.

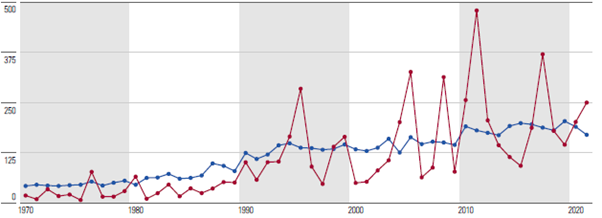

Como región, Europa superó a otros mercados de renta variable en el primer trimestre, con una subida cercana al 5% durante el periodo. Desde el punto de vista de valoración, Europa cotiza ahora con una prima respecto a Norteamérica, una situación que no habíamos visto en varios años, con las dos regiones cotizando por encima de la media mundial.

¿Quién ganó más?

Los sectores tecnológico, industrial y de consumo cíclico fueron algunos de los que registraron grandes movimientos positivos, con subidas de dos dígitos cada uno, aunque en última instancia se trata de una recuperación que deja las rentabilidades a 12 meses de casi todos los sectores en un nivel muy similar.

La única excepción es el sector energético, que ya no experimenta el fuerte viento de cola de los elevados precios de la energía, pero tampoco se hunde, con una caída inferior al 2% en el trimestre y una subida de casi el 20% en los últimos 12 meses.

A pesar de algunos de estos grandes movimientos, la mayoría de los sectores parecen razonablemente atractivos desde el punto de vista de la valoración. Aunque las arenas se han movido, todos los sectores de nuestra cobertura siguen cotizando por debajo de nuestra estimación de valor razonable, un escenario inusual pero bienvenido.

Sectores como el industrial están muy cerca de sus estimaciones de valor razonable; otros, como el consumo cíclico y las comunicaciones, parecen especialmente atractivos en estos momentos. Dada la convulsión del sector bancario europeo en marzo, cabría esperar que las valoraciones tocaran fondo, pero se han mantenido en gran medida, aunque persiste un atractivo descuento.

En definitiva, vemos oportunidades bursátiles en todo nuestro universo de cobertura. En todos los sectores, salvo en dos, hay valores con 5 estrellas. De hecho, en toda nuestra cobertura, menos del 10% de los valores están sobrevalorados. Los inversores que busquen gangas encontrarán muchas.