No hace mucho vi una película en la que un bicho enjaulado crecía y crecía y crecía hasta destrozar la jaula y liberarse. Pues eso es lo que le puede pasar a Japón y el bicho no es Godzila, sino los tipos de interés.

Desde hace muchos años Japón es el paraíso de los tipos bajos y hasta cierto punto sigue siéndolo. Desde el año 2016 el Banco de Japón controla tanto los tipos a corto como los tipos a largo. Generalmente, en un mercado normal, los tipos de interés a largo plazo, al contrario de los tipos de muy corto plazo controlados por los bancos centrales, fluctúan en función de la oferta y la demanda. Los bancos centrales no ejercen un control sobre ellos… salvo en Japón.

Es lo que los técnicos llaman control de la curva de tipos. La idea es simple: comprar bonos del gobierno a 10 años para mantener las tasas de interés a largo plazo en niveles muy bajos con el fin de reactivar la economía japonesa. No lo inventaron los japoneses. Los americanos ya lo hicieron después de la segunda guerra mundial. Hasta hace muy poco (diciembre del año pasado) los tipos a 10 años no podían subir más del 0,25%.

Pero la inflación también llegó al país nipón. Y cuando sube la inflación (ya sea en Tokio, Nueva York o Bruselas) los tipos de interés de largo plazo presionan al alza. Es lo que vivimos en Europa y Estados Unidos el año pasado, provocando fuertes caídas de los fondos de renta fija a largo plazo.

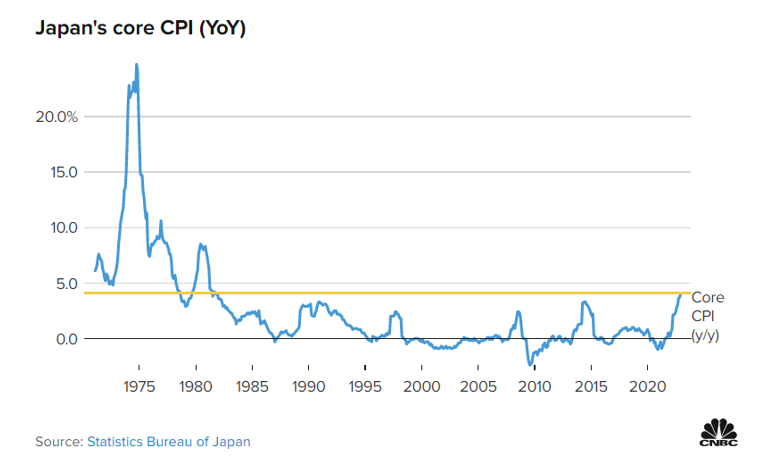

Me vais a decir que esto es lo que quería Japón… tener inflación. Sí y no. Quería tener un poquito de inflación (o, por lo menos evitar la deflación), pero no mucho. El objetivo del Banco de Japón, al igual que el resto de los bancos centrales, es un 2% de inflación. Y ya están en el 4%, el nivel máximo desde principio de los años 80.

Esas subidas de tipos de interés (sobre todo en Estados Unidos que está más avanzado en el ciclo de subidas de tipos) hizo que los inversores japoneses buscaran alternativas de inversión cambiando yenes por otras divisas con rendimiento más elevado. Para qué van a invertir los japoneses en bonos japoneses si obtienen más rentabilidad en Estados Unidos. Bueno, lo llevan haciendo desde hace muchos años, pero es que el año pasado el diferencial de tipos se amplió de una forma muy llamativa. La consecuencia fue el debilitamiento del yen frente al euro y frente al dólar. En 2022, la divisa nipona perdió un 7% frente a la moneda europea y un 14% frente al billete verde.

Pero algo cambió en diciembre del año pasado. El Banco Central de Japón decidió ampliar la banda de fluctuación de los bonos a 10 años hasta un máximo del 0,5% desde el 0,25% (no tocó esa banda en su última decisión de hace algunos días). Pecata minuta me diréis, pero para Japón podría ser un “game changer” como dirían los anglosajones. Para Japón y para el mundo entero.

¿Por qué? Porque si el Banco de Japón no es capaz de controlar la bestia de los tipos de interés, los nipones tendrían menos incentivos en comprar bonos americanos o, incluso, habría motivos para repatriar el capital atesorado en esos bonos…

En fin, para utilizar una imagen cinematográfica, Godzila podría atacar a Nueva York.