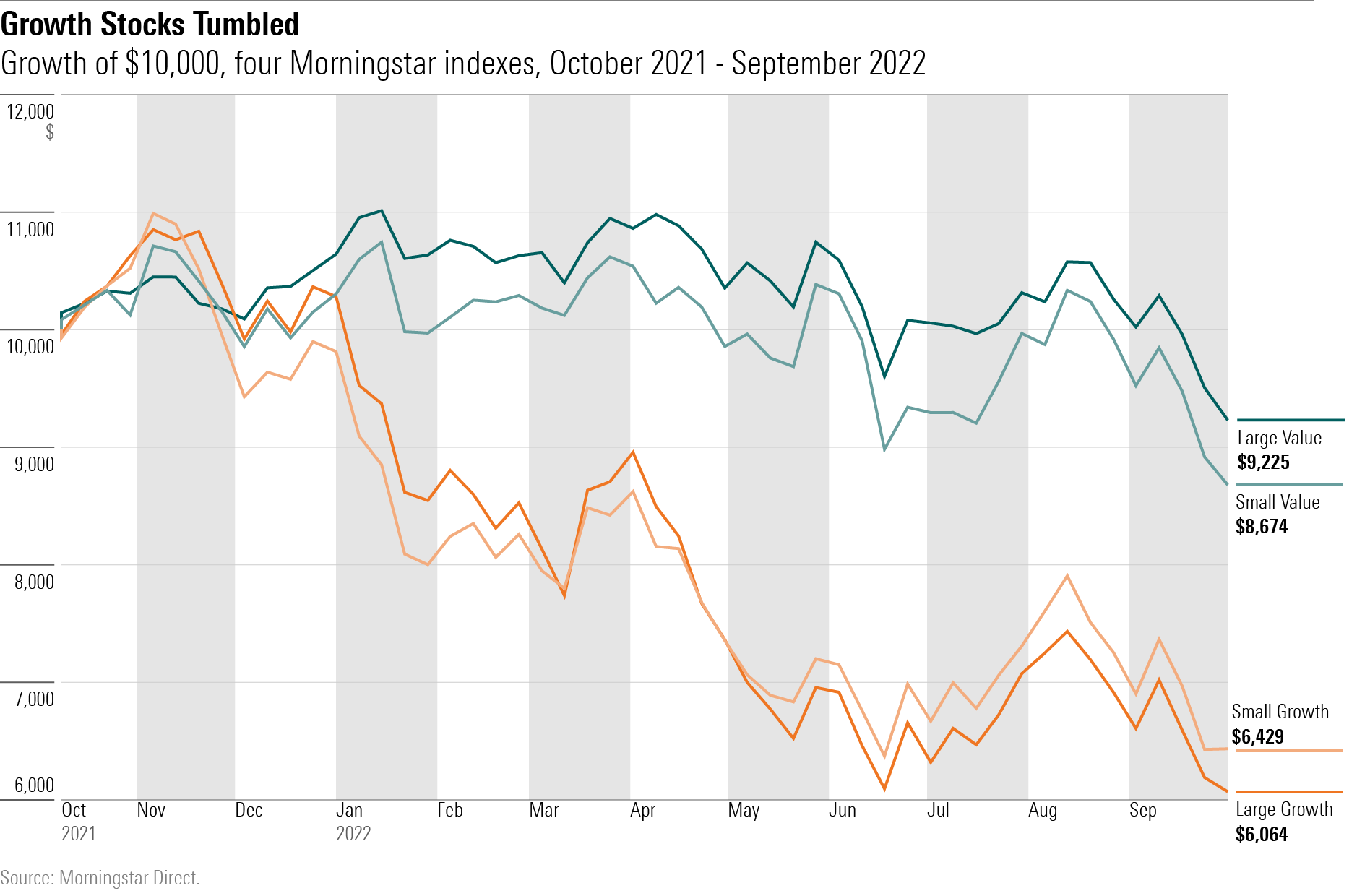

Tras varios años de espectaculares ganancias, los valores estadounidenses de crecimiento invirtieron bruscamente su rumbo en 2021. Las empresas pequeñas de crecimiento tocaron techo en enero, mientras que sus homólogas de gran capitalización y crecimiento se mantuvieron fuertes durante varios meses más. Sin embargo, cuando llegó el otoño, los blue chips también sucumbieron. En los 12 meses comprendidos entre octubre de 2021 y septiembre de 2022, los dos grupos cayeron juntos, con una caída del 35,7% (en dólares) para los pequeños valores de crecimiento y del 39,4% para los grandes valores de crecimiento.

Mientras tanto, las compañías value se mantuvieron. En contraste con las acciones de crecimiento, las mejores acciones de valor fueron multinacionales. Pero la diferencia entre empresas grandes y pequeñas fue modesta. Como ilustra el siguiente gráfico, la rentabilidad durante ese periodo de 12 meses estuvo determinada más por el estilo de inversión que por el tamaño. En términos relativos, el valor estaba dentro y el crecimiento fuera.

Gráfico lineal que muestra el crecimiento de 10.000 dólares para los índices Morningstar de valores estadounidenses de gran crecimiento, gran valor, pequeño crecimiento y pequeño valor desde octubre de 2021 hasta septiembre de 2022.

Como era de esperar

Este resultado no ha sido una gran sorpresa. Cuando comenzó 2022, Dave Sekera de Morningstar escribió "aunque el mercado [de valores estadounidense] está ampliamente sobrevalorado, vemos oportunidades alcistas para los inversores en la categoría de value y las compañías de pequeña capitalización, que deberían beneficiarse de la continua prosperidad económica".

Es cierto que las acciones de valor no han avanzado, pero los instintos de Sekera eran buenos, y por una buena razón: debido a que sus negocios son típicamente más débiles que los de las acciones de crecimiento, y por lo tanto son más vulnerables a la recesión, las acciones de valor tienden a prosperar cuando sube la marea económica.

Las condiciones han cambiado desde entonces. Desde que Sekera escribió esas palabras, la inflación ha persistido obstinadamente a pesar de las predicciones generalizadas de los economistas de que disminuiría.

En respuesta, la Reserva Federal ha multiplicado por dieciséis los tipos de interés a corto plazo, desde el 0,25% de mediados de marzo hasta el 4,0% actual. Por esta razón, The Conference Board, una organización de investigación económica, predice ahora que hay un 96% de probabilidades de que se produzca una recesión en Estados Unidos en los próximos 12 meses.

En consecuencia, esa previsión de enero de 2022 ya no se cumple. La gran noticia, por supuesto, ha sido la intransigencia de la inflación. Estados Unidos no había sufrido un shock inflacionista semejante desde hacía más de 40 años. Sin embargo, la inflación no ha sido directamente el problema, porque por sí sola no afecta fuertemente a los beneficios empresariales. Una vez que el shock inicial de la subida de precios se atenúa, las empresas suelen ser capaces de seguir el ritmo de la espiral de costes subiendo sus propios precios.

La mano invisible de la inflación

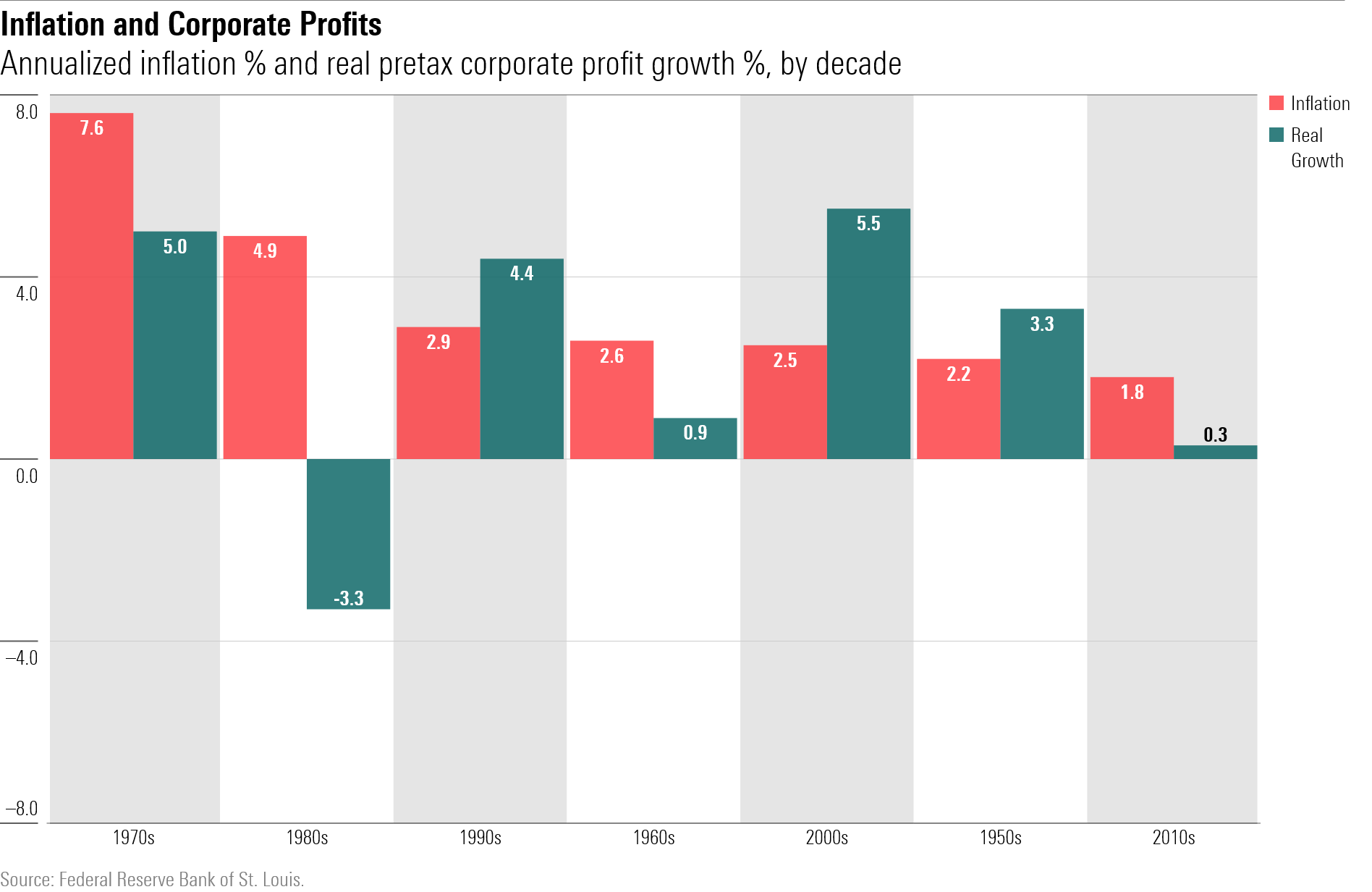

La historia nos lo confirma. Para cada una de las siete décadas, desde 1950 hasta 2010, he calculado dos cifras. Una es la tasa de inflación, medida por los cambios en el Índice de Precios al Consumo desestacionalizado, y la otra es la tasa de crecimiento de los beneficios empresariales reales estadounidenses antes de impuestos (ambas son cifras medias anualizadas). Si la inflación dificulta la capacidad de las empresas estadounidenses para aumentar sus beneficios, ese poder debería aparecer en las cifras.

Pero no es así. En el gráfico siguiente, las siete décadas están organizadas por orden de sus tasas de inflación, de la más alta en el extremo izquierdo a la más baja en el extremo derecho. Así, la década de 1970 fue la de mayor subida de precios, con un 7,6% anualizado, mientras que la pasada fue la más tranquila, con un modesto 1,8%. Acompañando a cada tasa de inflación hay una segunda barra, que representa el crecimiento real de los beneficios empresariales antes de impuestos.

Gráfico de barras que muestra las tasas anualizadas de inflación y de crecimiento real de las empresas antes de impuestos en Estados Unidos durante siete décadas, desde los años 50 hasta la década de 2010.

A pesar de su elevada inflación, la década de 1970 fue la segunda en la que más mejoraron los beneficios empresariales. Mientras tanto, la década de 2010 experimentó tanto la inflación más baja como el segundo crecimiento más débil de los beneficios. (Si especulan con la posibilidad de que la década de 2010 se resintió porque la llegada de Covid-19 arruinó los totales del último año, bien pensado. Sin embargo, esa hipótesis falla, ya que concluí esa década en diciembre de 2019). De hecho, esas conclusiones implican que la inflación mejora los beneficios. Pero no fue así; en general, las barras azul y naranja no guardan relación aparente.

Efecto dominó

Sin embargo, una inflación elevada tiene dos consecuencias, una de las cuales perjudica a los valores de crecimiento y otra los ayuda. Ya hemos observado anteriormente la influencia perjudicial: la subida de los tipos de interés.

Dado que la principal razón para poseer valores de crecimiento son los beneficios que se produzcan en un futuro lejano, más que sus flujos de caja actuales, los valores de crecimiento pueden considerarse en cierta medida como bonos a largo plazo. Por lo tanto, son muy vulnerables a las subidas de los tipos de interés que suelen acompañar a los repuntes inflacionistas.

Cliff Asness, de AQR, rebatió recientemente esta afirmación por dos motivos. En primer lugar, aunque en teoría las acciones de crecimiento tienen duraciones mucho más largas que las acciones de valor, en la práctica no es así, porque las empresas de crecimiento no permanecen en la élite durante mucho tiempo. Sus perspectivas superiores son un espejismo. En segundo lugar, según la investigación de AQR, la conexión entre el rendimiento de las acciones de crecimiento y los rendimientos de los bonos del Tesoro es tenue.

Creo que el argumento inicial puede refutarse fácilmente. La realidad es irrelevante. Si el mercado cree erróneamente que las empresas de alto crecimiento seguirán siéndolo indefinidamente, así cotizarán esos valores, aunque la realidad sea otra.

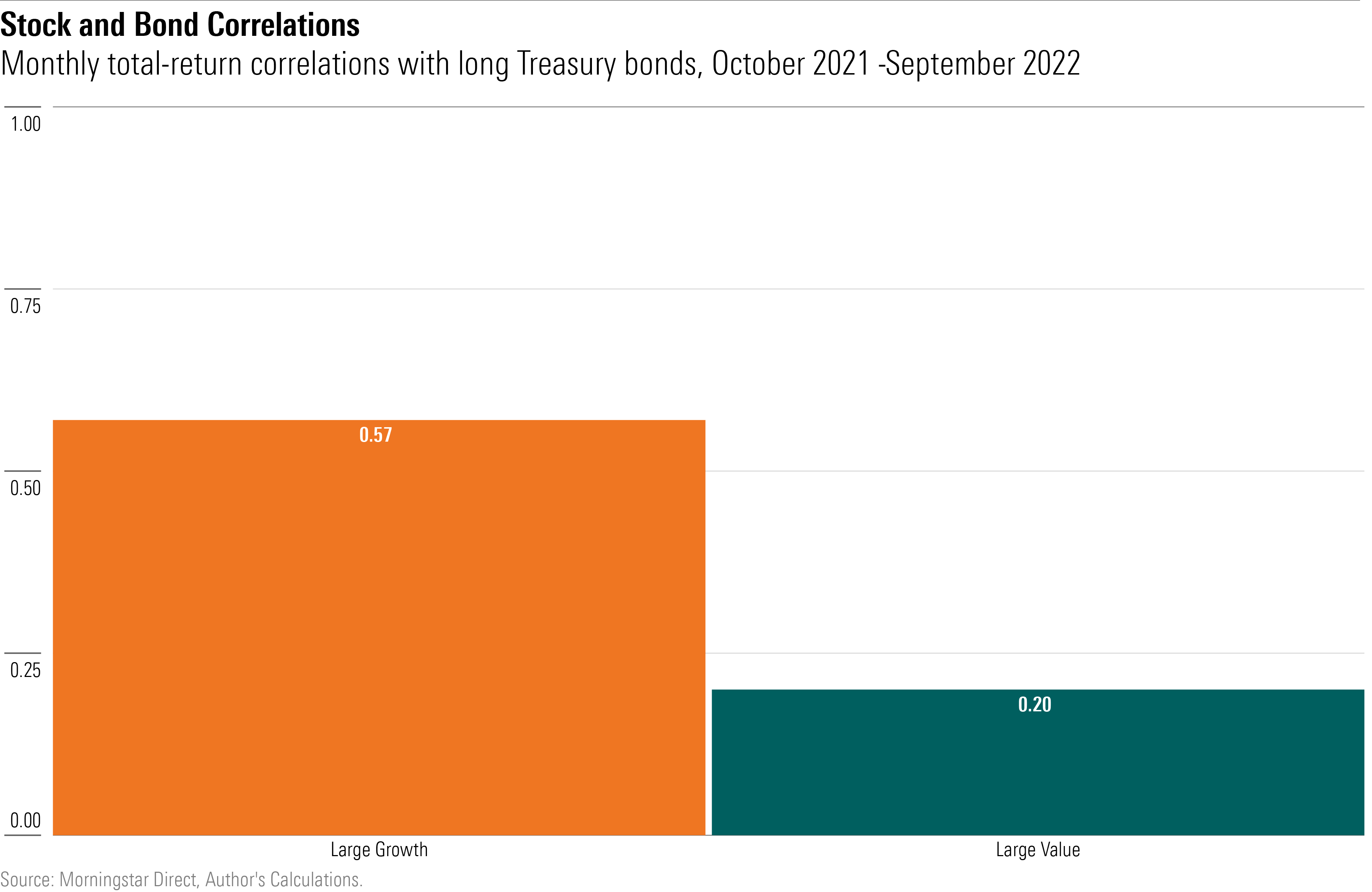

La segunda afirmación es más convincente. El vínculo entre el comportamiento de las acciones de crecimiento y el del mercado de bonos es, en efecto, incoherente. Sin embargo, en el último año se ha puesto muy de manifiesto, como atestiguan las correlaciones entre las rentabilidades mensuales de las acciones de crecimiento, las acciones de valor y los bonos del Tesoro estadounidense a largo plazo.

Gráfico de barras que muestra las correlaciones mensuales de los rendimientos de los bonos estadounidenses de gran crecimiento y gran valor frente a los rendimientos de los bonos del Tesoro a largo plazo.

Es cierto que ese gráfico se creó a partir de solo 12 puntos de datos, pero los rendimientos diarios tras los informes del IPC de la Oficina de Estadísticas Laborales o los comentarios del presidente de la Reserva Federal, Jerome Powell, han seguido un patrón similar.

También se ha mencionado el otro efecto dominó, más beneficioso: el que muestra la economía. Si la expansión económica (tras un comienzo flojo, el crecimiento del producto interior bruto repuntó durante el tercer trimestre) impulsa la fortuna relativa de las compañías de valor, es lógico que la contracción ayude a las empresas de crecimiento. A menudo es así, como atestiguan sus excelentes resultados en 2020. Para los valores de crecimiento, menos puede ser más.

De cara al futuro

De los tres resultados de inversión más probables en 2023, dos favorecen a los valores de crecimiento:

La inflación ha tocado techo, la economía escapa de la recesión

¿No sería estupendo? Si es así, es probable que todas las acciones suban, pero sospecho que las acciones de crecimiento serán las que mejor se comporten, recuperando gran parte del terreno perdido a medida que la Reserva Federal baje gradualmente los tipos de interés.

La inflación ha tocado techo y la economía entra en recesión

Menos agradable pero relativamente fuerte para los valores de crecimiento. Se beneficiarían tanto de la bajada de los tipos de interés como de la solidez de sus operaciones comerciales.

La inflación no ha tocado techo, la Reserva Federal sigue subiendo los tipos

Vaya por Dios. Esto sería un problema para las acciones de crecimiento, independientemente de la recesión.

Por supuesto, estos no son más que tres escenarios. Es muy posible que la economía no cumpla ninguna de esas expectativas. Sin embargo, al igual que al entrar en 2022, las perspectivas económicas parecen ofrecer algunas pistas sobre lo que podría depararnos el próximo año.