Lo más probable es que su cartera de fondos no esté diversificada. Hace algunos días publicamos en esta web un artículo que alertada sobre el elevado peso de las acciones americanas en las carteras de los fondos de renta variable global. Es un problema del que la mayoría de los inversores no son conscientes. Los usuarios de esta página web ya saben que tener muchos fondos en cartera tampoco garantiza la diversificación. Pero la diversificación va mucho más allá de cuestiones relativa a la distribución por regiones, por países, por sectores y hasta por estilos de inversión.

Tiene que ver con los distintos tipos de activo y las posibles fuentes de rentabilidad. Tener una cartera con 10 fondos distintos de renta variable, por muy distintos que puedan parecer (uno de renta variable americana growth, uno de renta variable europea value, uno de renta variable del sector salud, uno de renta variable emergente, etc, etc,…) NO es estar diversificado. Es mejor que tener 10 fondos de renta variable del mismo tipo, evidentemente, pero la fuente de rentabilidad es la misma. El origen del riesgo es el mismo. Es el riesgo de la renta variable.

Podríamos incluir renta fija y ya tendríamos una cartera más diversificada. Pero la mayoría de los inversores se paran ahí, como si sólo existieran dos tipos de activos: renta variable y renta fija. Hay otros más, a los que no se da el estatus de tipos de activos y, sin embargo, lo son. ¿Cuáles?

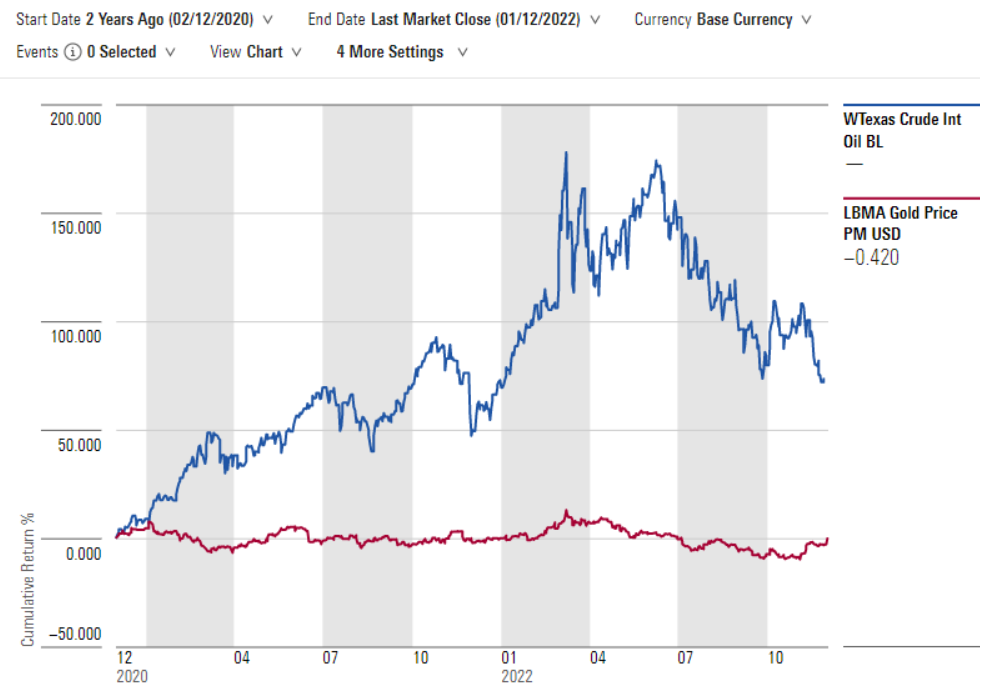

Materias primas. Y dentro de las materias primas, quizás, haría una diferencia importante entre materias primas agrícolas, materias primas energéticas, materias primas industriales y metales preciosos. Cada uno de estos segmentos pueden tener un comportamiento muy dispar entre ellos. Pensemos simplemente en el comportamiento del oro (en rojo) y del petróleo (en azul).

Divisas. La divisa suele ser un subproducto de la decisión de distribución de activos, pero no debería ser así. Es un activo por derecho propio. Así, uno debería tener claro si quiere estar expuesto al dólar o no (hablo del dólar porque es la divisa más importante para las carteras y también más fácil de neutralizar a través de clases cubiertas a euros).

Liquidez. Sí, nos olvidamos muchas veces de que la liquidez es un activo por sí mismo, con sus propias características de rentabilidad y riesgo. Además, pienso que es un activo importante en el contexto actual de mercado. Primero, como activo refugio. Segundo, como munición en caso de que las bolsas vuelvan a caer. No sé si volverán a caer, pero hay que estar preparados por si acaso.