Este barómetro Activo/Pasivo utiliza una forma única de medir el éxito de los gestores activos. Evalúa los fondos activos frente a un conjunto de fondos pasivos reales, no frente a un índice sin coste. De este modo, el índice de referencia refleja el rendimiento real, neto de comisiones, de los fondos pasivos disponibles para los inversores. Además, evalúa los fondos activos en función de su categoría al principio del periodo para simular mejor los fondos que un inversor habría elegido en ese momento.

El Barómetro Activo/Pasivo también es exhaustivo, ya que abarca casi 30.000 fondos únicos activos y pasivos domiciliados en Europa que representan más de 7 billones de euros en activos, es decir, casi tres cuartas partes del mercado total de fondos europeos.

En conjunto, el Barómetro Activo/Pasivo es una vara de medir útil que puede ayudar a los inversores a calibrar las probabilidades de éxito de los fondos activos en diferentes áreas, basándose en las tendencias recientes y en la historia a largo plazo.

En esta edición de mitad de año, mejoramos nuestro enfoque actual incluyendo en nuestro análisis las tasas de éxito históricas de los fondos activos. Esta adición proporciona una valiosa visión de cómo los gestores activos han navegado por los acontecimientos del mercado en el pasado y cómo esto ha afectado a su rentabilidad a corto y largo plazo.

Principales conclusiones

En el primer semestre de 2022, los mercados financieros se enfrentaron a múltiples vientos en contra, sobre todo a las importantes tensiones en los mercados energéticos tras la invasión rusa de Ucrania. Esto exacerbó las crecientes presiones inflacionistas que habían comenzado a acumularse a finales de 2021, ya que la economía mundial luchaba contra la incapacidad de las cadenas de suministro, antes inactivas, para satisfacer el fuerte aumento de la demanda de los países que salían del bloqueo. Los principales bancos centrales cambiaron el rumbo de sus políticas y empezaron a subir los tipos de interés. Todo ello creó unas condiciones muy difíciles para los mercados de renta variable y de renta fija, que experimentaron importantes caídas durante el periodo.

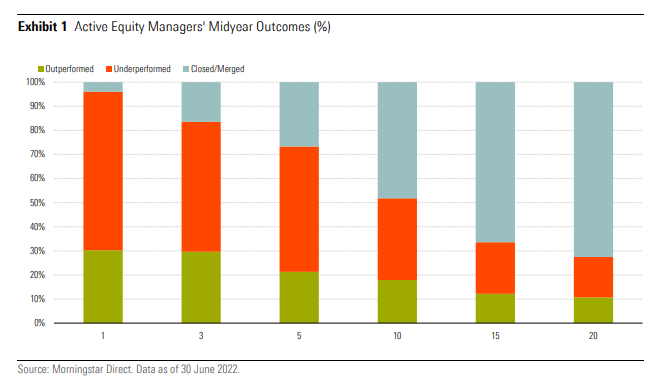

Este era el tipo de entorno en el que se podría haber esperado que los gestores activos superaran a sus homólogos pasivos con mayor facilidad, ya que éstos suelen incorporar todo el recorrido a la baja de las valoraciones del mercado. Sin embargo, la tasa de éxito de los gestores activos en las categorías europeas en el periodo de un año hasta finales de junio de 2022 no fue deslumbrante.

En efecto, en términos medio, el 35% de los fondos activos de las 43 categorías de renta variable que hemos analizado sobrevivieron y superaron a sus homólogos pasivos en el periodo de un año hasta finales de junio de 2022. Sólo siete categorías de renta variable mostraron una tasa de éxito superior al 50% en este periodo. Una de ellas es la de Renta Variable España que consiguió una tasa de éxito del 57,9%.

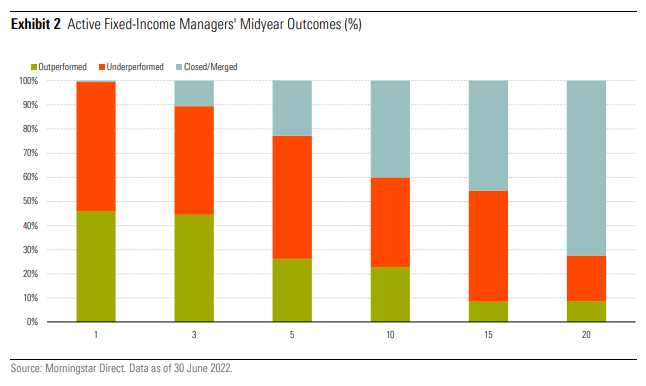

En lo que respecta a los fondos de renta fija, la tasa media de éxito de los gestores activos en las 23 categorías analizadas fue ligeramente superior, del 40%, en los 12 meses hasta el final de junio de 2022. Siete categorías mostraron una tasa de éxito a un año superior al 50%.

No obstante, las tasas de éxito a largo plazo de los gestores activos siguen siendo en general bajas. La tasa media de éxito de los gestores activos de renta variable durante la última década fue del 24%, mientras que la tasa media de éxito de los gestores activos de renta fija fue del 21%.

A lo largo de los últimos 10 años transcurridos hasta junio de 2022, la tasa de éxito de los gestores activos fue inferior al 25% en más de la mitad de las 72 categorías encuestadas entre amplias clases de activos.

Las tasas de supervivencia están positivamente correlacionadas con las probabilidades de éxito. El principal factor de fracaso de los fondos activos es su incapacidad para sobrevivir, que a menudo es resultado de una mediocre rentabilidad. Esto puede explicarse por una mezcla de decisiones erróneas en la selección de valores y los efectos negativos agravados de unas comisiones más altas en relación con sus competidores pasivos de bajo coste.

La comparación de las tasas de mortalidad entre los fondos activos y pasivos muestra que estos últimos han tenido más probabilidades de sobrevivir a largo plazo. Nuestro análisis muestra que la tasa de supervivencia a 10 años de los fondos activos de renta variable ha sido del 46% de media desde 2014 hasta la actualidad. Durante el mismo periodo, la tasa de supervivencia media a 10 años de los fondos pasivos fue del 60%. En el caso de los fondos de renta fija, la tasa de supervivencia a 10 años de los fondos activos ha sido del 47% de media, frente al 62% de los fondos pasivos.

El caso español

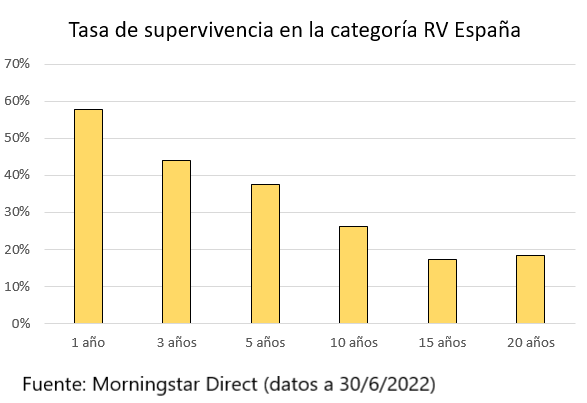

En el caso de los fondos de la categoría Renta Variable España, ya hemos mencionado que fue una de las pocas categorías con una tasa de supervivencia por encima del 50% a 1 año. Sin embargo, a más largo plazo los fondos activos no han sido capaces de batir a la media de los fondos pasivos.