Con tasas de inflación que alcanzan los dos dígitos en muchos países, los bancos centrales de las principales economías desarrolladas han subido los tipos de interés a un ritmo agresivo. Este entorno ha tenido un importante impacto negativo en los mercados bursátiles y, en el momento de escribir estas líneas, índices clave como el MSCI ACWI, el S&P 500 y el NASDAQ 100 se han desplomado más de un 15% este año.

Por ello, muchos inversores que en la última década han vivido un periodo de tipos históricamente bajos y una ausencia de presiones inflacionistas están luchando por navegar en este entorno, preguntándose qué estilo de factor sería más beneficioso adoptar para sus carteras.

Oportunidades para el value

Una buena manera de identificar los valores value es observar cómo cotizan en relación con sus valores fundamentales. Para facilitar las cosas, las métricas Morningstar como el precio/valor razonable y el rating de estrellas pueden ser una buena guía. Desde un punto de vista más técnico, los valores fundamentales son factores como los beneficios y el valor contable. Se pueden encontrar oportunidades al comparar el precio con estos valores, expresados en múltiplos bajos como las ratios precio/beneficio (P/E) y precio/contabilidad (P/B).

En épocas de aumento de los tipos de interés, el factor de descuento -un modelo popular entre los analistas de acciones para evaluar una empresa- tiende a disminuir bruscamente al suponer que los flujos de caja futuros son menores. Cuando el factor de descuento disminuye, las valoraciones de las acciones se reducen.

Sin embargo, en el caso de las acciones de valor, el efecto del aumento de los tipos de interés puede ser más limitado. Esto se debe a que su valor está fuertemente vinculado a los flujos de caja a corto plazo. En cambio, las acciones de crecimiento tienen una mayor proporción de flujo de caja ponderado en el futuro más lejano.

El impacto de la inflación

La misma idea se aplica a la inflación. En épocas de aumento de la inflación, el valor real de un euro hoy es mayor que en el futuro. Por lo tanto, como la valoración de las compañías de valor tiene una mayor ponderación del flujo de caja a corto plazo, es probable que superen a los valores de crecimiento.

Los índices de valor se han comportado generalmente mejor en lo que va de año. A continuación, se muestra el comportamiento de los índices FTSE 100, S&P 500, NASDAQ 100 y MSCI ACWI. El FTSE 100, más inclinado hacia el valor, se ha mantenido comparativamente bien. Por supuesto, algunos de los mayores componentes del FTSE 100 son empresas energéticas tradicionales como Shell (SHEL), y este sector se ha beneficiado de la subida de los precios del petróleo.

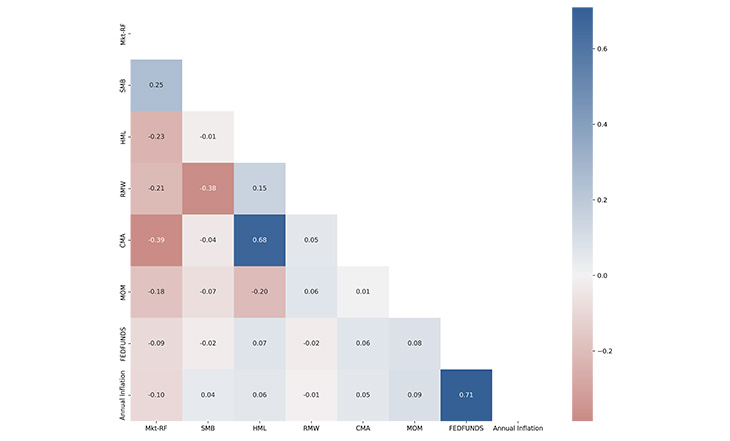

Para demostrar esto también estadísticamente, eche un vistazo a la siguiente matriz de correlación entre la inflación y la rentabilidad. Hemos utilizado los datos de rentabilidad de los cinco factores de Fama-French (un modelo de valoración de activos), los datos de rentabilidad del factor Momentum, los tipos de de la FED y las cifras de la tasa de inflación anual de EE.UU. de los últimos 50 años.

El modelo Fama-French muestra la diferencia entre la rentabilidad de las carteras de valor y las de crecimiento. Esto es particularmente relevante porque el value ha sufrido en la última década, mientras que la investigación histórica encuentra que el value podría superar al growth.

Los cinco factores del modelo Fama-French son los siguientes Beta del mercado: Mkt - RF (exceso de rentabilidad del mercado). Tamaño: SMB (pequeño menos grande). Valor: HML (High Minus Low). Rentabilidad: RMW (Robusta Menos Débil). Inversión: CMA (Conservador Menos Agresivo (Inversión). Momento: Momento (Ganador menos Perdedor).

Correlation Between Inflation and Returns

¿Qué muestra la matriz? Los resultados coinciden con lo expuesto anteriormente, es decir, que la prima de valor (HML) muestra una correlación positiva históricamente tanto con los tipos como con la inflación. Esto indica que las acciones de valor tienden a superar a las de crecimiento en un entorno de alta inflación y subida de tipos.