Creemos que los resultados estelares del segundo trimestre de Coca-Cola muestran el poder de los precios de su sólida cartera de bebidas. El crecimiento de los ingresos orgánicos fue del 16% (12% por el precio y 4% por las ventas de concentrados), frente al enorme crecimiento de los ingresos orgánicos del 37% en el mismo periodo del año anterior.

Y aunque los precios en estanterías han seguido subiendo (incluyendo una tasa de inflación de entre el 8% y el 10% en EE.UU. y Europa, según la dirección), las elasticidades de la demanda siguen siendo resistentes, lo que demuestra aún más el fuerte activo intangible de la marca Coca-Cola.

Desde nuestro punto de vista, la medida en que Coke está dando prioridad a la innovación en el nivel premium y de valor (en particular en lo que se refiere a la variación de los tamaños de los envases) debería ayudar a frenar la amenaza de las continuas presiones inflacionistas sobre los volúmenes.

Sin embargo, los beneficios se redujeron, y el margen operativo ajustado cayó unos 110 puntos básicos, hasta el 30,7%, debido a una serie de factores (la consolidación del negocio de productos acabados de BodyArmor y los vientos en contra de las divisas, que, en nuestra opinión, deberían ser transitorios).

Aunque la dirección espera que el aumento de los costes de las materias primas persista en la segunda mitad del año, creemos que Coke está bien equipada con el arsenal necesario para combatir estas presiones. En particular, consideramos prudente la arquitectura de precios/envases y las estrategias de fijación de precios basadas en la incidencia, y creemos que un mayor ahorro de costes debería amortiguar el impacto en los beneficios a largo plazo, con nuestra previsión de márgenes operativos en la franja baja de los 30 para 2026.

En consonancia con estos resultados del segundo trimestre, la dirección ha aumentado sus previsiones de ingresos para el ejercicio 2022, y ahora espera un crecimiento orgánico de las ventas del 12%-13% (frente al 7%-8% anterior), al tiempo que se mantiene firme en su crecimiento del BPA ajustado comparable del 5%-6% (desde 2,32 dólares en 2021).

Es posible que ajustemos nuestras previsiones a corto plazo para reflejar los resultados de la primera mitad del año, pero nuestras perspectivas a largo plazo (que incluyen un crecimiento de los ingresos de un solo dígito) permanecen intactas.

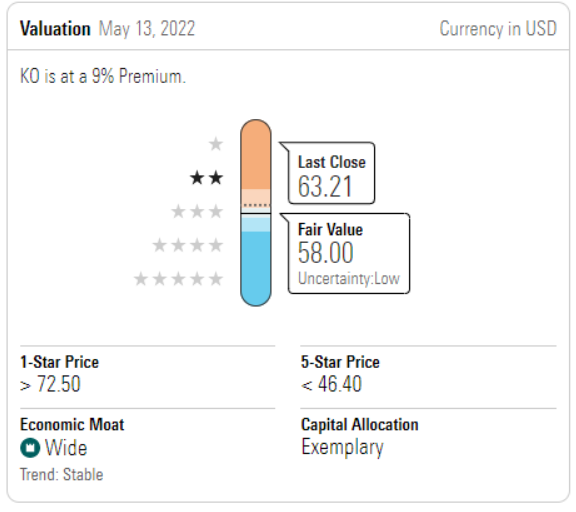

Las acciones cotizan por encima de nuestra estimación de valor razonable de 58 dólares, sin cambios, y sugerimos a los inversores que esperen una relación riesgo/recompensa más convincente.