En el artículo anterior (puede leerlo aquí) sobre el comportamiento de los fondos de gestión activa de las 3 principales categorías de acciones (RV Europa Large Cap Blend, RV USA Large Cap Blend y RV Global Large Cap Blend) en un entorno de mercado bajista, la conclusión que sacamos fue contundente: en los 5 primeros meses de 2022, la media de la rentabilidad de los fondos de las 3 categorías había sido inferior a un ETF representativo de cada una de ellas. Para el inversor particular la lección podía ser la siguiente: ¿por qué perder tiempo en seleccionar un fondo de gestión activa si, incluso en un mercado bajista (dónde se supone que los fondos de gestión activa pueden tener ventaja sobre los fondos de gestión pasiva), no consiguen batir a un ETF (en el artículo dejamos aparte cualquier consideración fiscal).

Pero, para ser honestos, el estudio tiene un gran defecto metodológico. Parte de la base de que todos los fondos de inversión, que conforman la media de las categorías analizadas, son de gestión activa. Y no es cierto. El universo de fondos de una categoría cualquiera se subdivide en 3 grupos: los fondos indexados, los fondos que llamaremos mal categorizados, los “verdaderos” fondos de gestión activa y los “falsos” fondos de gestión activa.

Indexados: un porcentaje nada irrelevante

Respecto a los fondos indexados, su número no es tan insignificante como uno pueda pensar, sobre todo a raíz del gran desarrollo de la gestión pasiva en estos últimos años y especialmente en las 3 categorías analizadas (los fondos indexados se suelen concentrar especialmente en estas 3 categorías).

El gráfico adjunto ilustra la importancia de los fondos indexados en esas 3 categorías. En el caso de los fondos de Renta Variable USA Large Cap Blend, el porcentaje de fondos indexados alcanza el 22% y no se puede considerar como irrelevante. Por lo tanto, lo recomendable es eliminar los fondos indexados del análisis de rentabilidad.

Fondos “mal categorizados”

Dentro de cada categoría, y especialmente en las categorías dónde la segmentación se hace en función del estilo de inversión, hay un cierto número de fondos que no encajan estrictamente dentro de los parámetros de esa categoría.

Por ejemplo, es posible encontrar dentro de la categoría de Renta Variable Europa Large Cap Blend, un fondo que tenga un Style Box (el Style Box es esa cajita que indica de un vistazo el estilo de inversión de un fondo) marcado como Large Value o Large Growth.

No es un problema en sí. Los fondos no son estáticos. Su cartera puede variar y varía a lo largo del tiempo, sobre todo en momentos como el actual dónde las diferencias de estilo (entre value y growth) pueden ser muy marcadas.

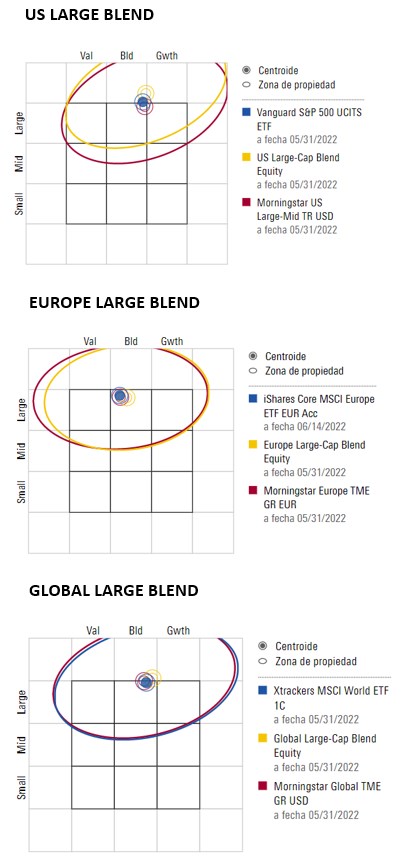

Tampoco es un problema de categorización. No cambiamos automáticamente la categoría del fondo porque su Style Box haya pasado de un mes a otro de Large Blend a Large Value o a Large Growth. En todo caso si comparamos los ETF que elegimos en el primer artículo (uno para la categoría de Renta Variable Europa Large Blend, otro para la categoría de Renta Variable USA Large Blend y otro para la categoría de Renta Variable Global Larage Blend), veremos, como muestra la ilustración adjunta, que en términos de estilo de inversión hay pocas diferencias entre esos ETFs y la media de sus respectivas categorías.

Separar los verdaderos fondos activos

El problema más relevante cuando se analiza el comportamiento de los fondos activos frente a los fondos pasivos es que dentro de los fondos supuestamente activos hay fondos que tienen un comportamiento muy parecido al índice de referencia, pero que cobran comisiones como si su gestión fuera realmente activa. Son los conocidos como closet indexers.

Ahora bien, ¿cómo separar esos falsos fondos activos de los verdaderos fondos activos? Lo que he hecho es calcular el tracking error de todos los fondos. El tracking error mide simplemente lo bien que el fondo sigue al benchmark durante un determinado período de inversión. Es una medida de la volatilidad de las diferencias de rentabilidad entre el fondo y su índice de referencia. Un pequeño error de seguimiento indica que el fondo está muy pegado a su índice de referencia, mientras que un error de seguimiento grande indica lo contrario.

Para las 3 categorías analizadas hemos subdivido el universo de fondos (quitando los fondos indexados) en 4 cuartiles: los fondos con un tracking error a 3 años alto (los verdaderos fondos activos – Cuartil 1), los fondos con un tracking error a 3 años medio-alto (Cuartil 2), los fondos con un tracking error a 3 años medio-bajo (Cuartil 3) y los fondos con un tracking error a 3 años bajo (los closet indexers – Cuartil 4).

También hemos incluido en la comparativa los fondos que obtienen un Analyst Rating positivo (Bronze, Silver o Gold) en cada una de las categorías analizadas.

Para cada grupo hemos calculado la rentabilidad media obtenida de enero a mayo. Estos son los resultados:

Conclusiones

Hay varias conclusiones de podemos sacar de este estudio.

Primero, el hecho de que un fondo sea muy activo (Cuartil 1) no garantiza que se comporte mejor en situaciones de caídas de los mercados. En general, en las 3 categorías analizadas, el grupo de fondos con menor tracking error lo ha hecho lo mejor que la media del resto de fondos.

Segundo, es llamativo que los fondos con una calificación cualitativa positiva por parte de los analistas de Morningstar hayan obtenido un mejor resultado que la media de fondos de gestión activa y que, incluso el ETF de referencia en las categorías de Renta Variable USA Large Blend y Renta Variable Global Large Blend.

Puede ser fortuito, pero también hay que tener en cuenta que nuestros analistas valoran positivamente aspectos como una baja rotación de la cartera, una fuerte convicción en la aplicación de la estrategia, el rendimiento del fondo tanto en mercados alcistas como bajistas y los bajos costes, todos aspectos que pueden explicar el mejor comportamiento relativo de este grupo de fondos en un entorno difícil de mercado.