Uno de los argumentos que esgrimen los defensores de los fondos de gestión activa es que en periodos de fuerte subida de los mercados, como hemos vivido estos últimos años, es difícil batir a los fondos de gestión pasiva (fondos indexados o ETFs).

Eso es lo que ha mostrado, semestre tras semestre, nuestro Barómetro Activo/Pasivo (puede leer aquí las conclusiones de nuestro último estudio con datos a 31 de diciembre 2021) donde comparamos los fondos de gestión activa con la media de los fondos pasivos.

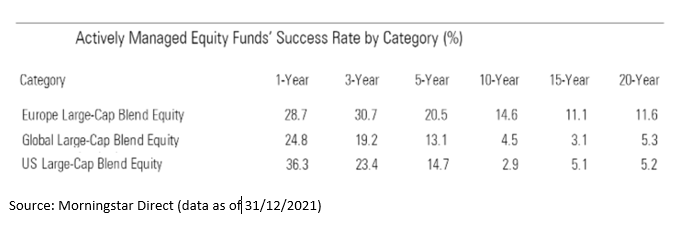

Para las grandes categorías de fondos (Renta Variable Europa Blend, Renta Variable Global Blend y Renta Variable USA Blend) la tasa de supervivencia, es decir el porcentaje de fondos activos que baten a los fondos pasivos, en todos los periodos analizados (un año, 3 años, 5 años, 10 años, 15 años y 20 años) ha estado siempre muy por debajo del 50%.

Pero, ¿qué pasa en las fases bajistas del mercado? ¿Son los fondos activos capaces de batir a los fondos pasivos? El principal argumentos a favor de los fondos de gestión activa es el hecho de que pueden ser más defensivos que los fondos pasivos al destinar una parte de su cartera a liquidez, cosa que no pueden hacer los fondos pasivos (un fondo de renta variable podría perfectamente tener un 20% de su cartera en liquidez, circusntancia que no ocurre con los fondos indexados o los ETFs).

Los fondos activos también tienen la posibilidad de rotar sus carteras hacia valores más defensivos, en mayor medida que lo pueden hacer los fondos pasivos. Estos últimos también rotan sus carteras pero de forma más gradual. En el gráfico siguiente, vemos por ejemplo, como el peso del sector tecnológico ha ido bajando dentro del S&P 500 en lo que llevamos de 2022, simplemente porque el sector se ha comportado peor que el índice en su consjunto.

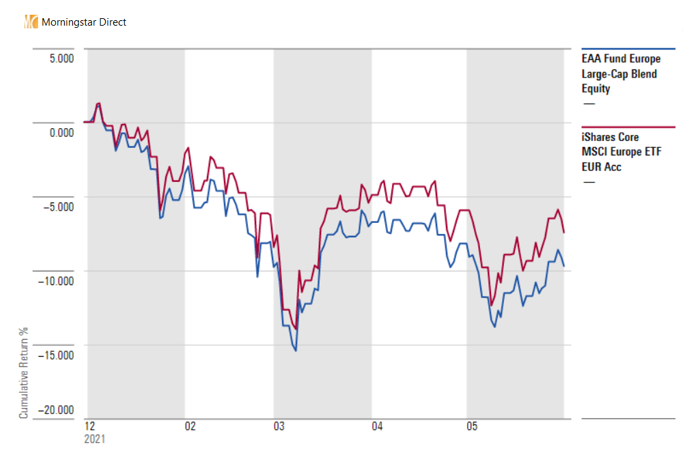

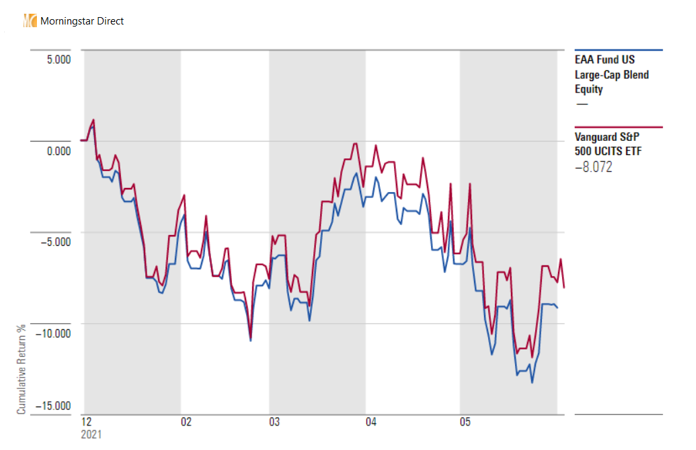

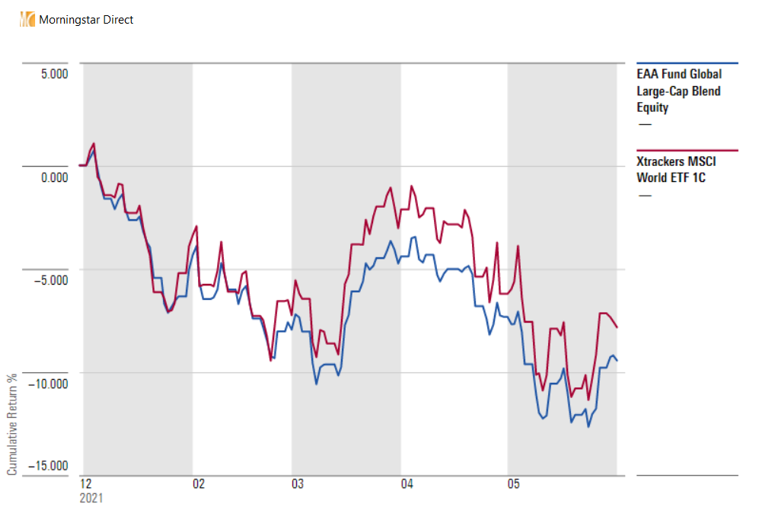

Ahora bien, podemos comprobar en la práctica si ese argumento es válido o no. Podemos, por ejemplo, comparar cómo se han comportado en los primeros 5 meses del año las medias de las 3 categorías mencionadas (Renta Variable Europa Blend, Renta Variable Global Blend y Renta Variable USA Blend) contra ETFs que repliquen índices representativos de estas categorías. Es cierto que es un periodo corto, pero es un periodo en el que los mercados han caído con fuerza y, en teoría, ha dado tiempo a los gestores a reducir sus niveles de riesgo si lo han considerado oportuno.

En el caso de la categoría Renta Variable Europa Large Cap Blend, hemos comparado la media de la categoría (en azul) contra el iShares Core MSCI Europe ETF EUR Acc (en rojo). De enero a mayo la media ha caído un 9,2% en euros frente a un -6,6% para el ETF.

Para la categoría Renta Variable USA Large Cap Blend, hemos comparado la media de la categoría (en azul) contra el Vanguard S&P 500 UCITS ETF (en rojo). En los cinco primeros meses del año la media ha caído un 8,8% en euros frente a una caída del 7,5% para el ETF.

Por último, en la categoría de Renta Variable Global, hemos comparado la media de la categoría (en azul) contra el Xtrackers MSCI World ETF 1C (en rojo). En los cinco primeros meses del año la media ha caído un 9,2% en euros frente a una caída del 7,6% para el ETF.

La conclusión es clara. Los fondos activos, en su conjunto, no lo han hecho mejor que sus homólogos pasivos en esta última caída del mercado. Podríamos esgrimir como argumento para explicar este comportamiento que los fondos activos son más caros que los fondos pasivos, pero las diferencias de rentabilidad superan las diferencias de costes en ambos productos.

En el siguiente artículo analizar el comportamiento de los “verdaderos” fondos activos para ver si realmente lo han hecho mejor que los fondos pasivos.