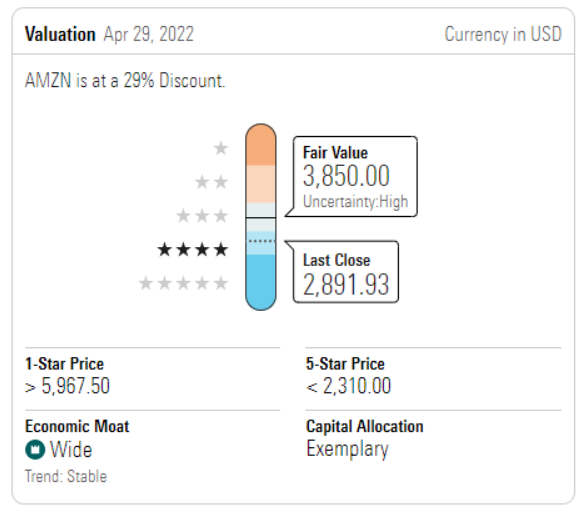

Hemos reducido nuestra estimación de valor razonable a 3.850 dólares por acción, frente a los 4.100 dólares, después de que presentara un trimestre mixto y emitiera unas previsiones peores de lo esperado para el segundo trimestre.

Lo más destacado de los resultados fue la fortaleza de AWS, que sigue beneficiándose del actual desplazamiento de las cargas de trabajo empresariales a la nube.

Aunque los ingresos superaron el punto medio de las previsiones, las ventas a terceros sufrieron su segundo trimestre consecutivo de contracción interanual, lo que creemos que es una primicia, pero no es una sorpresa. El margen operativo fue preocupante, ya que la inflación, el exceso de mano de obra y el exceso de capacidad afectaron a la rentabilidad, que se situó justo por encima del límite inferior de las previsiones y quedó muy por debajo de nuestras expectativas.

Mientras tanto, las previsiones para el segundo trimestre están muy por debajo de nuestro modelo, ya que pensamos que los problemas de rentabilidad persistirán durante un par de trimestres y quizás hasta el año que viene. El Prime Day se trasladará al tercer trimestre, y los niveles de demanda aún no se han normalizado tras el COVID-19.

Aunque esperamos que la segunda mitad del año muestre mejoras, hemos rebajado ligeramente nuestras estimaciones de crecimiento y rentabilidad, especialmente a corto plazo, para tener en cuenta esta mayor incertidumbre.

Los ingresos del primer trimestre crecieron un 7% (8% en moneda constante) en términos interanuales, hasta los 116.400 millones de dólares, frente a las previsiones de entre 112.000 y 117.000 millones de dólares. El crecimiento impulsado por la pandemia del año pasado en las tiendas online y los servicios de vendedores de terceros siguió desacelerándose hasta alcanzar un descenso del 3% y un crecimiento del 7% interanual en el trimestre, respectivamente, mientras que las tiendas físicas siguen beneficiándose de que los consumidores salgan de sus casas para comprar y crecieron un 17% interanual.

Amazon no observó una ralentización del consumo a pesar de que los factores macroeconómicos, como la inflación y la invasión rusa, se ciernen sobre ella. En comparación con el periodo del año anterior, los servicios de suscripción se ralentizaron hasta un crecimiento del 11%, AWS registró un fuerte crecimiento del 37% y la publicidad se desaceleró hasta un crecimiento del 23%.