Apple (Narrow Moat) ha presentado unos resultados del segundo trimestre fiscal que han superado nuestras estimaciones, a pesar de las limitaciones de la cadena de suministro y de la escasez de chips. La demanda de los últimos iPhone 13 y MacBook Pro han impulsado los ingresos récord de iPhone y Mac en el trimestre.

Seguimos siendo positivos en cuanto a la capacidad de Apple para extraer ventas de su base instalada mediante nuevos productos y servicios. Sin embargo, la dirección espera que los ingresos del próximo trimestre sean entre 4.000 y 8.000 millones de dólares menos de lo habitual debido a las limitaciones de suministro derivadas de las interrupciones relacionadas con el COVID-19, la actual escasez de chips, la menor demanda de los clientes en China, los vientos en contra de las divisas y una pausa en las ventas en Rusia.

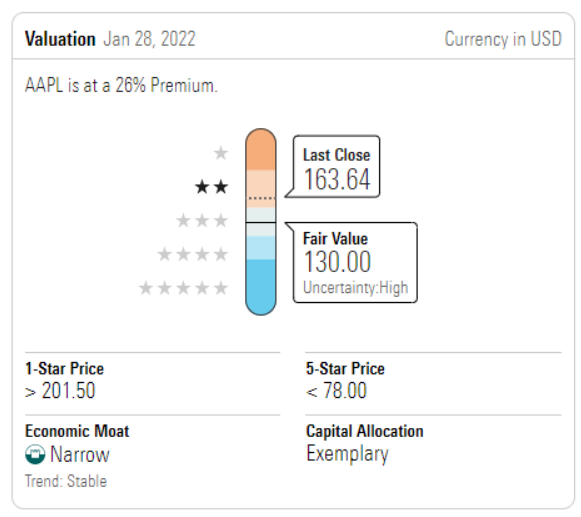

Mantenemos sin cambio nuestra estimación de valor razonable en 130 dólares por acción. Creemos que el reciente tramo de fuerte crecimiento de los ingresos será difícil de mantener a medida que disminuya la demanda de Mac y iPad relacionada con la COVID-19.

Las ventas del segundo trimestre, de 97.200 millones de dólares, aumentaron un 9% interanual gracias al crecimiento del iPhone (6%), el Mac (15%), los servicios (17%) y los wearables, el hogar y los accesorios (12%).

Nos sorprendió la magnitud del crecimiento de las ventas de Mac, que atribuimos al lanzamiento del MacBook Pro con tecnología M1 de Apple. Los márgenes brutos del 43,7% descendieron 10 puntos básicos de forma secuencial debido a la pérdida estacional de apalancamiento y a los vientos en contra del cambio de divisas.

En cuanto a los servicios, nos impresiona que Apple cuente ahora con más de 825 millones de suscriptores de pago (frente a los 785 millones del trimestre anterior).

La dirección se abstuvo de dar una orientación explícita sobre los ingresos para el siguiente trimestre debido a la incertidumbre macroeconómica, pero esperamos un crecimiento interanual de un solo dígito liderado por el segmento de servicios. El segmento del iPad sigue siendo el más restringido en cuanto a la oferta, lo que nos parece lógico, ya que Apple probablemente está dando prioridad a sus segmentos del iPhone y el Mac.