Microsoft ("Wide Moat") obtuvo unos resultados sólidos en general, con unos ingresos y beneficios por acción (BPA) ligeramente mejores de lo esperado, a pesar de algunos vientos en contra, como la inflación, los movimientos adversos de las divisas, un cambio en las prácticas de concesión de licencias para el negocio transaccional local, un nuevo empeoramiento de las condiciones de la cadena de suministro y, más recientemente, la invasión de Ucrania.

Y lo que es más importante, aunque las previsiones se quedaron a un pelo del consenso en cuanto a ingresos y beneficios de explotación, creemos que las perspectivas deben considerarse positivas a la luz de este entorno.

Creemos que los proyectos de transformación digital siguen impulsando la demanda global y también nos anima la fortaleza de Azure, que ha visto cómo las cargas de trabajo de primer nivel migran a la nube en forma de acuerdos más grandes y a más largo plazo que nunca.

Microsoft sigue siendo impresionante en su capacidad para impulsar tanto el crecimiento como los márgenes a gran escala y creemos que hay más por venir en ambos frentes.

Consideramos que los resultados refuerzan nuestra tesis centrada en la proliferación de los entornos híbridos y de la nube de Azure, ya que la empresa sigue utilizando su dominio en las instalaciones para que los clientes se pasen a la nube a su propio ritmo.

En el tercer trimestre, los ingresos crecieron un 18% interanual, hasta los 49.360 millones de dólares, frente a nuestro modelo de 49.030 millones y el consenso de FactSet de 48.980 millones.

En comparación con el periodo del año anterior, la productividad y los procesos empresariales crecieron un 17%, la nube inteligente un 26% y la informática más personal un 11%.

Creemos que estos resultados respaldan nuestra tesis a largo plazo de expansión de los márgenes.

El margen de explotación aumentó hasta el 41,3% desde el 40,9% del año pasado, impulsado por la mejora de las economías de escala, el aumento de los resultados trimestrales y la disminución de los gastos de explotación, en general, gracias a la reducción de los gastos de viaje, entretenimiento y otros relacionados con COVID-19.

Seguimos viendo una trayectoria de expansión de los márgenes a partir de niveles ya elevados durante los próximos cinco años, que creemos que se verá impulsada por el aumento de los márgenes brutos de Azure.

Para el próximo trimestre, el grupo prevé unos ingresos de entre 52.400 y 53.200 millones de dólares, o 52.800 millones de dólares en el punto medio, frente al consenso de FactSet de 53.000 millones de dólares.

El crecimiento de los ingresos en el punto medio de la previsión es del 14% interanual, siendo la nube inteligente la que más crece, seguida de la productividad y los procesos empresariales, y la informática personal la más lenta.

Esto es coherente con nuestras expectativas a largo plazo para Azure y el tema secular de la nube pública.

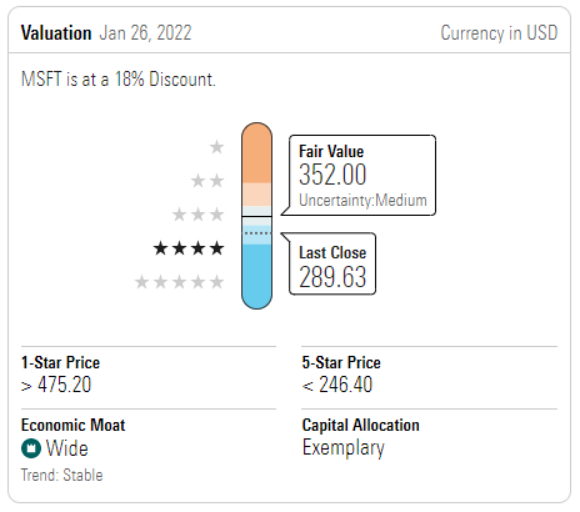

Estos resultados y las sólidas previsiones respaldan nuestra estimación del valor razonable de 352 dólares por acción. Consideramos que las acciones están infravaloradas.