El iShares Edge MSCI EM Minimum Volatility ofrece una cartera optimizada de valores de mercados emergentes que han sido seleccionados para ofrecer la menor varianza posible en cuanto a rentabilidad. La estrategia del índice subyacente comienza con los valores del índice MSCI Emerging Markets y luego aprovecha el MSCI Barra Optimizer para crear una cartera óptima de mínima volatilidad.

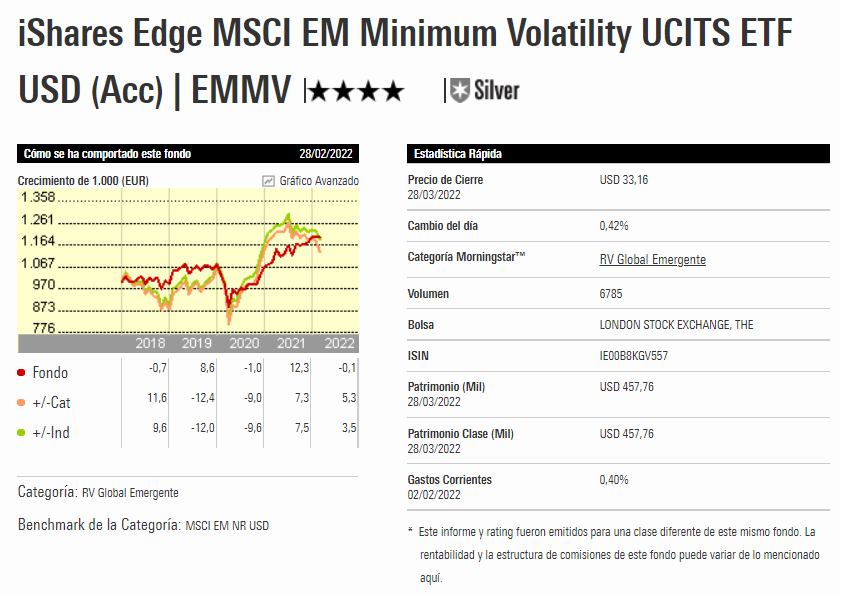

De este modo, el fondo pretende hacer un recorrido más suave por los mercados emergentes, reduciendo la volatilidad y mejorando el riesgo a la baja. La combinación de medidas de reducción del riesgo y las bajas comisiones mejoran las posibilidades de la estrategia de ofrecer una rentabilidad superior a la media de la categoría Morningstar y respaldan su calificación de Morningstar Analyst Rating de Silver.

Hay muchas pruebas históricas que apoyan un enfoque de mínima volatilidad. La estrategia ha demostrado su eficacia, especialmente durante un 2018 volátil y, más recientemente, en el turbulento primer semestre de 2020, donde el fondo ha aportado valor al controlar las pérdidas, mejorando aún más su historial, superando no sólo a sus competidores de categoría sino también a su índice de capitalización bursátil.

Si nos fijamos en el índice matriz, ya que el historial solo comienza después de 2008, vemos pruebas similares del mérito de la estrategia, con el posicionamiento defensivo de la cartera amortiguando eficazmente las pérdidas durante la crisis financiera mundial de 2008.

Aunque la estrategia suele añadir valor al limitar el riesgo de caída, los inversores deben tener en cuenta que esta postura defensiva tiene el coste de quedar rezagada durante los fuertes mercados alcistas. Esto es característico del objetivo de la estrategia de ofrecer una cartera intrínsecamente menos correlacionada con los rendimientos del mercado.

Los inversores también deben tener en cuenta que, aunque la estrategia tiene como objetivo construir una cartera con la menor varianza posible, la propia cartera subyacente puede incluir valores de volatilidad media a alta por las ventajas de diversificación del riesgo que conllevan.

Esto diferencia a la estrategia de volatilidad mínima de otras estrategias de baja volatilidad que sólo mantienen valores de baja volatilidad, independientemente del aspecto de la cartera final. Los inversores que busquen específicamente fondos que sólo mantengan valores de baja volatilidad o que se sientan incómodos con la tenencia de valores de alta volatilidad deben buscar otras opciones.

El coste de 0,40% anual sitúa al ETF en una posición atractiva frente a otros fondos activos que suelen cobrar entre el 1 y el 2%. El ETF también se encuentra entre los fondos cotizados de mercados emergentes más baratos que reducen el riesgo.