Muchos de nosotros reservamos una cantidad de dinero para especular de vez en cuando. Es algo que he hecho desde que empecé a invertir. A veces lo he utilizado como una cura rápida para el miedo a perderme algo, o FOMO. Otras veces he gastado ese dinero para obligarme a aprender más sobre nichos del mercado que no conozco bien. Otras veces, lo he gastado porque creía que tenía algo que el mercado se estaba perdiendo.

Como muchos de vosotros, he tenido una mezcla de éxitos y fracasos en el camino, y he aprendido mucho en el proceso. A continuación, analizaré la idea de crear un montón de "dinero ficticio", abordaré las posibles ventajas y desventajas de este enfoque, y añadiré algunas anécdotas personales.

Una idea curiosa

La idea de reservar un montón de dinero para una apuesta impulsiva no está respaldada directamente por ninguna investigación académica. Por lo que sé, uno de sus más destacados defensores fue el difunto fundador de Vanguard, Jack Bogle. Él esbozó los argumentos a favor de este enfoque en una entrevista de 2014 con MarketWatch:

"Divida su dinero en su cuenta de inversión a largo plazo y su cuenta de especulación a corto plazo. Adivine sobre los fondos, adivine sobre los mercados, adivine sobre las acciones si quieres, porque eso te da la oportunidad de actuar sobre tus impulsos especulativos".

"Pero le harán mucho daño, por lo que le recomiendo que tenga una cuenta especulativa de no más del 5% de su cartera. También recomiendo que, al cabo de cinco años, la revises. ¿Lo ha hecho mejor que la inversión a largo plazo o peor? Me sorprendería que al menos el 95% de esas cuentas especulativas no lo hicieran peor".

Bogle, el mayor defensor de la indexación, era también un estudioso de -entre otras muchas cosas- la naturaleza humana. Si abogaba por tener una cartera de dinero divertido (término que también acuñó, al menos en este contexto específico), era con la esperanza de que los inversores evitaran juguetear con el 95% restante de su dinero.

Desde el principio, los seres humanos hemos sido proclives a sucumbir a la tentación. Sabemos lo que es mejor para nosotros, pero puede ser difícil y -admitámoslo- aburrido mantenerse en el camino recto. Cuando se trata de invertir, sabemos que la amplia diversificación, los bajos costes y la mínima actividad son vitales para la salud de nuestras carteras. Cuando encendemos la CNBC y vemos titulares llamativos y gráficos vistosos, no podemos evitar querer operar.

¿Cuál es el plan?

Tal vez la decisión más importante a la que se enfrentan los inversores a la hora de establecer sus planes de dinero especulativo es qué parte de sus activos invertibles van a destinar a estas hazañas. Bogle sugirió "no más del 5%", pero esa es una receta genérica para un diagnóstico que será profundamente personal. Para algunos inversores, la cifra correcta puede ser cero. Otros podrían estar dispuestos a apostar más del 5%. En última instancia, la mejor respuesta -como suele ocurrir- es "depende".

Mi forma favorita de pensar en una cantidad adecuada es apostar por una suma de dinero que podrías ver bajar a cero sin perder el sueño. ¿Te haría perder el rumbo? Para algunos, puede ser un número redondo, por ejemplo, 1.000 o 10.000 dólares. Otros podrían calcularla en términos diferentes, por ejemplo, como el valor de un año de ingresos por dividendos de su cartera de acciones. ¿Es una forma útil de enmarcarlo para usted? En mi caso, menos del 1% de mis activos invertibles están asignados a posiciones de dinero especulativo: una combinación de algunas acciones individuales, un fondo cerrado y un poquito de bitcoin (0,00820984 para ser precisos).

Muchos inversores prefieren crear una cuenta específica para sus inversiones especulativas. Puedo ver el valor de separar su dinero de juego de su dinero serio, aunque yo no lo hago. Mantenerlos separados puede ayudar a prevenir los desbordamientos ("Tal vez voy a poner un poco más en este prometedor fabricante de yates basado en el metaverso") y mantiene la contabilidad mental limpia ("Esta es mi cuenta especulativa").

El mayor beneficio potencial de tener una cuenta de especulación es que puede evitar correr grandes riesgos con el resto de su cartera. Reservar una pequeña parte de dinero con un propósito muy específico puede ser realmente divertido y educativo, aunque no sea económicamente rentable. Mientras tanto, el resto de la cartera permanece intacta, tan aburrida como siempre y creciendo silenciosamente.

¿Cuál es el inconveniente?

¿Qué es lo peor que puede pasar si juega con una parte de su cartera? Supongamos que destina el 5% de sus activos a inversiones más arriesgadas. ¿Qué pasaría si todos ellos desaparecieran? Perder el 5% de su cartera en su totalidad haría mella en su plan financiero (y en su ego), pero no sería ruinoso. ¿Y si, en lugar de irse a cero, su cartera especulativa lo hiciera peor que el resto de su cartera? En ese caso, espero que eso refuerce su convicción en los principios que guían su enfoque de la gestión de su dinero en serio. Esa ha sido mi experiencia. En general, mis apuestas más especulativas han sido, en el mejor de los casos, mixtas. Mis débiles intentos de ser más astuto que el mercado o de especular abiertamente han reforzado mi convicción en los fondos de bajo coste ampliamente diversificados cuando se trata del éxito de la inversión a largo plazo.

¿Pero qué pasa si sus apuestas tienen éxito? ¿Y si ese 5% de su cartera funciona tan bien que se convierte en un 10%, 15% o más? ¿Y entonces qué? No conozco a nadie que se sienta decepcionado por este resultado, pero este tipo de ventaja podría tener también potenciales desventajas. Este nivel de éxito en las inversiones puede generar un exceso de confianza y es difícil de reproducir, sobre todo porque a menudo es un factor de suerte y no de habilidad. Los mejores inversores saben estas cosas y evitan que estas victorias se conviertan en arrogancia.

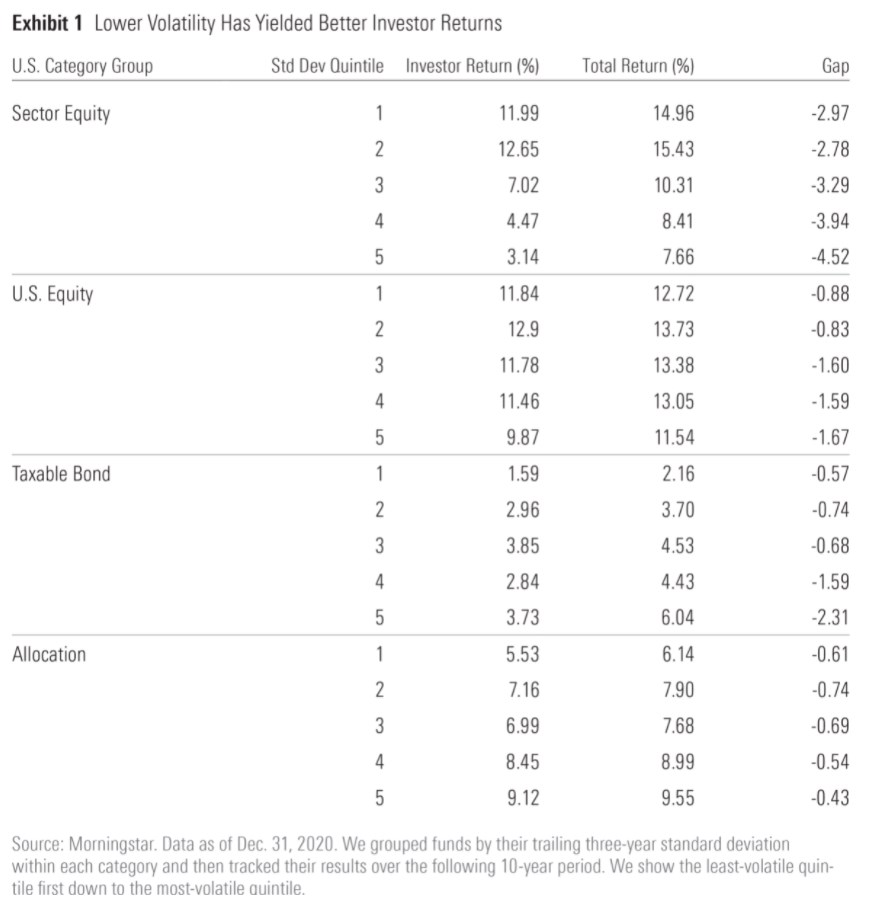

Por último, una de las partes más difíciles de invertir en activos más volátiles es mantenerlos. La tabla que figura a continuación está tomada del informe "Mind the Gap" de 2021 de mi colega Amy Arnott. Muestra la diferencia entre las rentabilidades ponderados por el tiempo (las rentabilidades que producen los fondos) y sus rentabilidades ponderadas por el flujo de caja (los rentabilidades que experimentan los inversores) es mayor para los fondos más volátiles. Esto nos dice que a los inversores les resulta difícil quedarse con los fondos más arriesgados.

Muchas acciones individuales (y todos los criptoactivos) tienen niveles de volatilidad mucho más altos que los fondos diversificados. Incluso algunos de los valores más rentables a largo plazo experimentan periodos de rendimiento que pondrían a prueba el temple de los inversores más estoicos.

Seamos serios

Una cartera especulativa no es para todo el mundo. Muchos inversores no pondrían ni un céntimo en un empeño como éste. Y eso es estupendo. Para aquellas personas que creen que un poco de diversión les puede venir muy bien, es una opción que merece la pena considerar. Pero recuerde llevar un recuento honesto de sus ganancias y pérdidas, y no deje que las primeras se le suban a la cabeza.