La visión a largo plazo

En los últimos años, las acciones estadounidenses han destacado. Este rendimiento ha desafiado el consenso institucional. Por ejemplo, en 2014, las previsiones de mercado a 10 años de Vanguard preveían que las acciones no estadounidenses superarían a las estadounidenses en 2 puntos porcentuales anuales. Grantham, Mayo y Van Otterloo esperaban una diferencia de 5 puntos para los próximos siete años. Igualmente pesimista era J.P. Morgan, que calificaba las perspectivas futuras de las acciones estadounidenses como las últimas entre los mercados desarrollados.

¿Siempre ha sido así? ¿Siempre ha triunfado la renta variable estadounidense?

Para responder a esta pregunta, me he limitado al último medio siglo. Por un lado, no está claro que los resultados relativos de las acciones estadounidenses durante la década de 1880, o incluso durante la Gran Depresión, sean relevantes para los inversores de 2021. Por otro, mientras que 150 años de datos sobre la renta variable estadounidense están fácilmente disponibles, es más difícil encontrar información similar sobre sus homólogos extranjeros. Afortunadamente, Morgan Stanley Capital International ofrece 18 índices bursátiles de países, que se remontan a 1970.

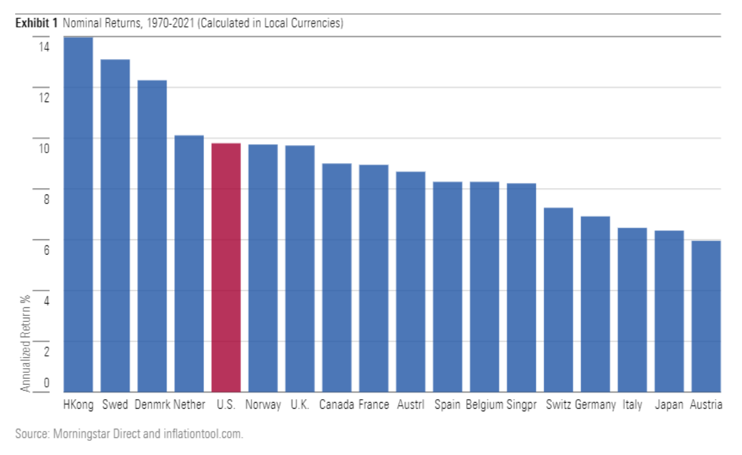

El primer gráfico de esta columna muestra los rendimientos totales anualizados desde enero de 1970 hasta noviembre de 2021 para cada uno de los 18 países, expresados en moneda local. (Medir el rendimiento en dólares estadounidenses habría cambiado el orden, ya que algunos países habrían aumentado su posición y otros habrían descendido, pero no habría afectado a la conclusión general).

El resultado es un empate. Estados Unidos se sitúa a la cabeza de los gigantes, superando a cada una de las tres economías siguientes, según la clasificación de 1970, Alemania, Japón y el Reino Unido. (En 1970, la Unión Soviética y China tenían cada una una producción interior bruta mayor que la del Reino Unido, pero como esos países carecían de mercados de valores, no se han podido incluir en el estudio). Sin embargo, EE.UU. no era particularmente especial en comparación con las naciones más pequeñas, ocupando el quinto lugar entre los 14 países restantes.

Teniendo en cuenta la inflación

Esta prueba inicial, lamentablemente, es incompleta. Los rendimientos están en términos nominales, lo que está bien para evaluar los resultados dentro de un país, donde la inflación afecta a todas las partes por igual. Pero falla cuando se comparan los resultados de diferentes países, que experimentan diferentes tasas de inflación.

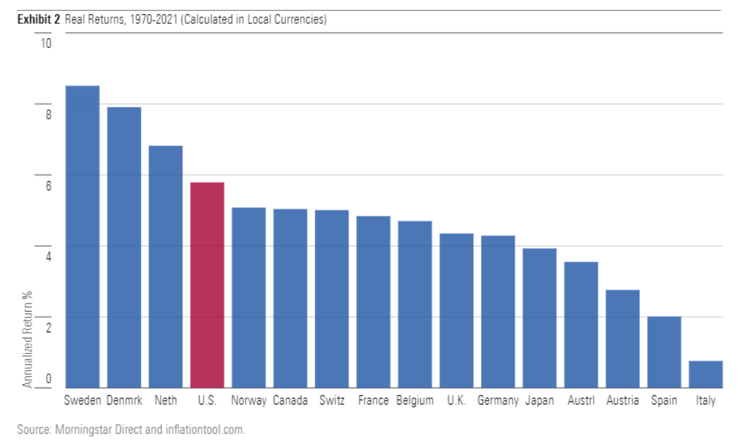

Por tanto, mi siguiente paso fue calcular los rendimientos reales. Al hacerlo, eliminé a Hong Kong y Singapur de la lista, ya que no pude obtener fácilmente sus tasas de inflación de 52 años.

Los líderes se mantuvieron sin cambios. Tras tener en cuenta el efecto de la inflación, los cinco primeros países de la tabla de rendimientos nominales mantuvieron su posición. Sin embargo, más abajo, los países se han movido. Gracias a su baja tasa de inflación, Japón saltó cuatro puestos. Por el contrario, los países mediterráneos, España e Italia, cayeron a los últimos puestos. Aunque el cambio a la rentabilidad real no alteró la posición de Estados Unidos, sí mejoró su posición relativa. La diferencia entre EE.UU. y sus seguidores se amplió.

Una mirada más detallada

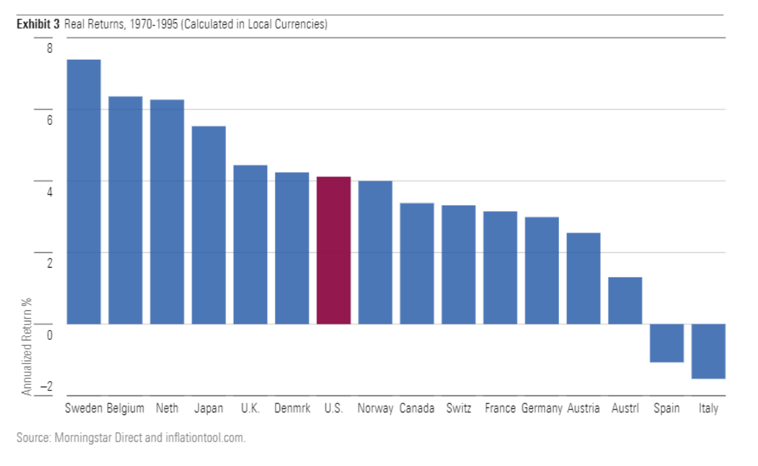

Me pregunté qué parte de la ventaja estadounidense se debía a los resultados recientes. En consecuencia, dividí la tabla de resultados en dos partes: la primera abarca el periodo de 26 años comprendido entre 1970 y 1995, y la segunda, desde 1996 hasta la actualidad. Esta vez, sólo calculé los rendimientos reales. El periodo inicial aparece a continuación.

Hasta mediados de la década de 1990, las acciones estadounidenses no destacaron. Esto me sorprendió. Al fin y al cabo, mientras Estados Unidos sufría la estanflación en los años 70, el resto del mundo también lo hacía. Luego, durante los años 80 y principios de los 90, que fueron mis años de formación como inversor, la prensa económica estadounidense se jactaba de los logros de Estados Unidos. Europa estaba sumida en un crecimiento lento, Japón había sucumbido a la especulación, pero Estados Unidos prosperaba. Hice mi aprendizaje creyendo que Estados Unidos tenía una ventaja competitiva. Sin embargo, su mercado bursátil estaba por detrás del de Japón y el del Reino Unido.

Otro aspecto destacable de la época fue su lentitud. La rentabilidad real anualizada de las acciones estadounidenses fue del 4%, frente a la media de casi el 8% que han registrado en los últimos 100 años. Estados Unidos no ha sido un país que no ha tenido éxito porque estaba trotado mientras los demás corrían. Por el contrario, se ha arrastrado junto con el resto de los mercados desarrollados en lo que ha resultado ser un mercado relativamente bajista.

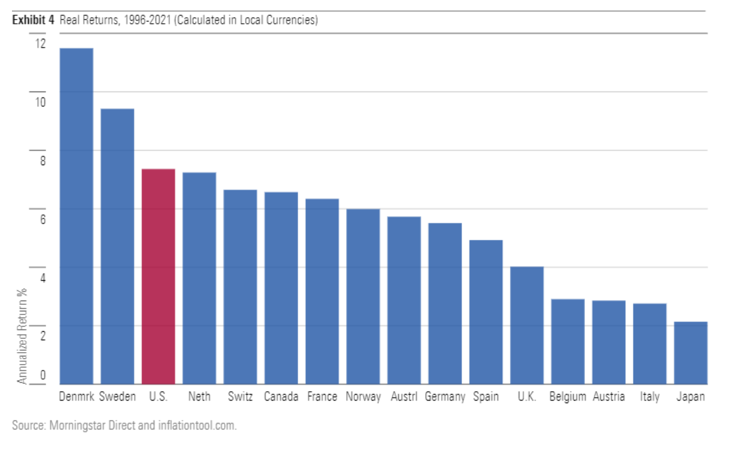

Sobre el período más reciente:

Es cierto que Estados Unidos se quedó atrás con respecto a los incondicionales del euro socialismo, Dinamarca y Suecia. Pero superó a sus principales rivales, Alemania, el Reino Unido y, por desgracia, el pobre Japón. Las acciones estadounidenses también superaron a las chinas, que se reintrodujeron en 1990. (Una encarnación anterior del mercado de valores chino se cerró en 1949, cuando los comunistas tomaron el control).

La renta variable estadounidense logró su ventaja al dominar el inicio y el final del periodo 1996-2021. Prosperaron durante el gran mercado alcista de finales de los 90. El mercado bursátil estadounidense luchó durante la década siguiente, igualando más o menos a otras acciones mundiales, antes de volver a superar a sus competidores.

Mirando al futuro

El éxito estadounidense vino de la mano de los valores tecnológicos. Al igual que el mercado estadounidense en general, la tecnología se disparó en la década de 1990, luego retrocedió y después repuntó tras la crisis financiera mundial de 2008.

Durante ese periodo, la tecnología fue el mayor sector de inversión de Estados Unidos. También fue la industria con mayor rendimiento, ganando un 10,5% anual en términos reales. Sin sus ganancias tecnológicas, el mercado bursátil estadounidense habría vuelto a ser mediocre.

Los defensores del caso excepcional de Estados Unidos ofrecen varios argtán las políticas empresariales de la nación, el espíritu emprendedor, el sistema universitario, el apoyo a la libertad de expresión y la apertura a nuevas ideas. Tal vez esas afirmaciones sean correctas; adjudicarlas requeriría mucho más espacio del que ocupa esta columna. Sin embargo, en la medida en que estas virtudes existen, no parecen beneficiar a otras industrias estadounidenses.

En resumen, apostar por el ingenio estadounidense es apostar por el éxito continuado del sector tecnológico. Las perspectivas para el resto del mercado bursátil estadounidense no parecen ser ni mejores ni peores que las de otros sectores.