Muchos inversores en fondos venden por pánico cuando los mercados se sumergen en territorio negativo. Los inversores en fondos también suelen impacientarse y cambiar de fondos si las rentabilidades a corto plazo son inferiores a los esperados. Estos comportamientos pueden conducir a una escasa rentabilidad de la inversión debido al cambio excesivo de fondos y a la tendencia a comprar mucho y vender poco. He aquí tres cosas que hay que tener en cuenta para el éxito en las inversiones.

1) Tener unas expectativas de rentabilidad realistas

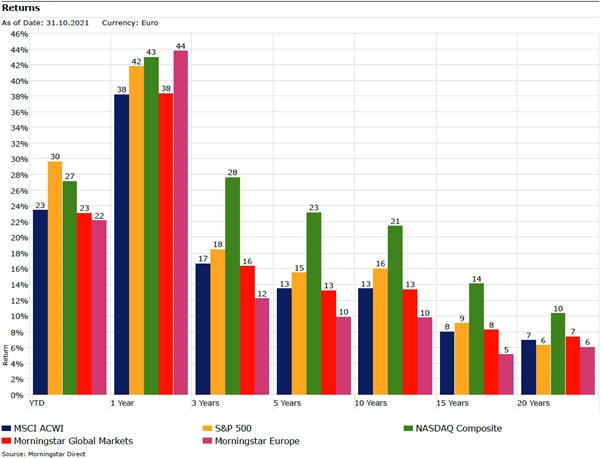

Muchos inversores particulares s se sumergieron en los mercados por primera vez durante la pandemia de coronavirus. Los inversores inexpertos pueden tener expectativas de rentabilidad poco realistas al leer historias de éxito en los medios de comunicación o en foros online sobre rentabilidades de dos o incluso tres dígitos obtenidos en unos pocos meses. Sin embargo, hay que tener en cuenta que los rendimientos esperados a largo plazo serán probablemente mucho más bajos de lo que hemos experimentado en los dos últimos años. Los expertos prevén que los rendimientos de las acciones a largo plazo serán probablemente de un solo dígito.

La siguiente tabla muestra los rendimientos anualizados de cinco índices, incluyendo el Morningstar Global Markets Index y el Morningstar Europe Index. La tendencia observable es que los rendimientos disminuyen cuando aumenta el horizonte temporal. Las expectativas poco realistas sobre los rendimientos futuros pueden llevar a la decepción, la impaciencia y el cambio excesivo de fondos si la realidad no está a la altura de las expectativas.

Dejar de perseguir la rentabilidad

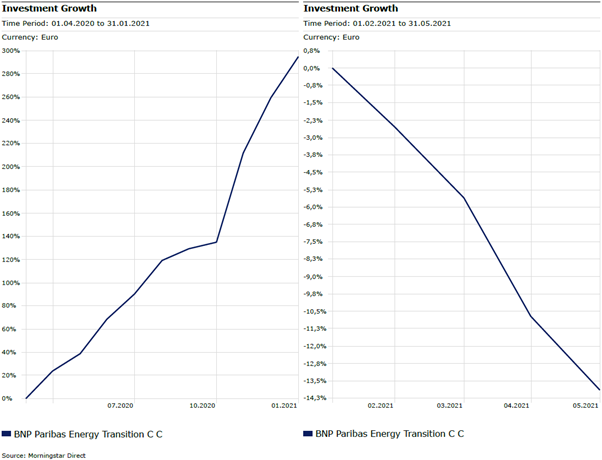

En medio del desplome bursátil de marzo del año pasado, no muchos predijeron que el año 2020 ofrecería rendimientos récord. Por ejemplo, muchos fondos de energías alternativas experimentaron fuertes subidas en 2020. Los fondos que pueden presumir de fantásticas rentabilidades históricas aumentan naturalmente su popularidad, y más inversores tienden a acudir a estos fondos.

El peligro de este comportamiento es que muchos inversores de fondos se quedan atrás en la búsqueda de altas rentabilidades. Un informe de Morningstar concluye que los rendimientos de los inversores en la mayoría de los mercados son inferiores a los rendimientos totales oficiales declarados por los fondos. Según el informe, este déficit se debe a las suscripciones y retiradas inoportunas de participaciones en fondos. Además, las categorías más volátiles presentan las mayores diferencias.

El siguiente gráfico (a la izquierda) muestra el rendimiento del BNP Paribas Energy Transition desde abril de 2020 hasta enero de 2021. ¡Un impresionante 295% en ese corto periodo! Antes de que piense que se trata de una oportunidad única en la vida, recuerde que ninguna inversión crece en línea recta para siempre. Cuanto más sube, mayor es el potencial de corrección. El gráfico de la derecha muestra la rentabilidad del mismo fondo desde febrero de 2021 hasta mayo de 2021.

Si persigue las rentabilidades históricas, puede ser víctima de las operaciones a corto plazo y vender si la realidad no cumple sus expectativas.

“Time in the market” frente a “timing the market”

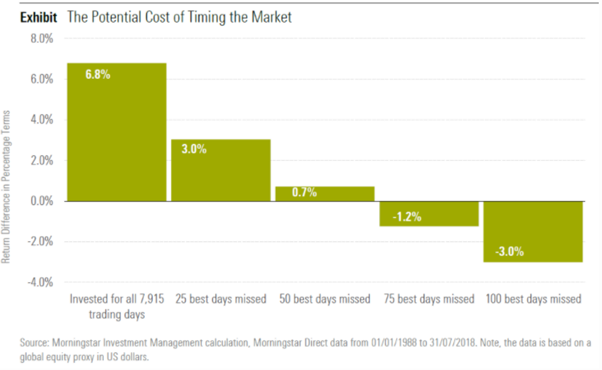

La idea de vender cuando el mercado cae y volver a comprar cuando los precios son más bajos parece tentadora. Pero el market timing es mucho más fácil de decir que de hacer. Según un estudio de Morningstar de 2018, perderse solo unos pocos días críticos puede impactar gravemente en los rendimientos de su inversión, como muestra el gráfico siguiente.

Los mercados le proporcionarán muchas oportunidades de compra y venta, pero intentar adelantarse al mercado puede llevarle a entrar alto y salir bajo. Según el informe Mind the Gap de Morningstar, los mejores resultados se obtuvieron en las áreas en las que los inversores deben comprometerse a invertir de forma continuada.

Recuerde que los fondos de renta variable no se desarrollan en una línea recta ascendente. Los inversores en fondos deben estar preparados para muchas pequeñas caídas, y algunas significativas.

La inversión en fondos debería considerarse un maratón, no un sprint. Tener unas expectativas de rentabilidad realistas puede ayudarle a mantener los pies en el suelo. Además, trate de no perseguir las rentabilidades históricas. Recuerde que los mercados siempre miren hacia el futuro (mirar por el retrovisor mientras conduce probablemente no funcione a largo plazo). Y, por último, intente excluir las turbulencias y el "ruido" del mercado a corto plazo en la medida de lo posible. La probabilidad de éxito de la inversión es mucho mayor a largo plazo. Un horizonte de ahorro largo aumenta la probabilidad de eliminar cualquier pérdida que pueda experimentar a lo largo de su viaje de inversión. Además, se supone que un horizonte de ahorro largo desata la magia del interés compuesto.

Sin embargo, tener una perspectiva a largo plazo no significa que deba evitar hacer cambios en su cartera. Pero cualquier cambio debe basarse en decisiones racionales e informadas para aumentar la probabilidad de alcanzar sus objetivos financieros.