El «value investing» o la inversión en valor, tal como la definieron Benjamin Graham y David Dodd, se basa en tres características principales de los mercados financieros:

1. Los precios de los activos financieros están sometidos a incesantes fluctuaciones, que reflejan la psicología de los inversores y lo que Graham denominó "Mister Market" en su libro El inversor inteligente.

2. A pesar de las fluctuaciones de los precios, los activos financieros tienen un valor relativamente estable a lo largo del tiempo (su valor intrínseco), que refleja sus fundamentales y puede estimarse descontando los flujos de caja.

3. Una estrategia de compra de activos financieros sólo cuando su precio está muy por debajo de su valor producirá resultados superiores con un riesgo relativamente bajo. Graham llamó a la diferencia entre el precio y el valor el margen de seguridad.

Warren Buffett, su discípulo, y muchos inversores value suelen explicar que su trabajo consiste en pagar 50 céntimos por algo que vale 1 euro.

La mayoría de los gestores que tratan de adquirir activos a un precio muy inferior a su valor tienen varias características en común:

1. La valoración y el análisis fundamental están en el centro de su proceso.

2. Estimar un margen de seguridad para cada valor analizado.

3. Este margen de seguridad determina el peso de un activo en la cartera y, por tanto, contribuye a la construcción de la cartera y a su diversificación.

4. La estimación de un valor intrínseco también desempeña un papel en la decisión de vender un valor.

Sin embargo, hay que señalar que todos los gestores que adoptan este enfoque no se encuentran únicamente en el cuadro de estilo "Value" de Morningstar. Algunos especialistas en acciones de crecimiento y calidad a precios razonables adoptan principios de gestión similares.

¿Cuáles han sido los resultados?

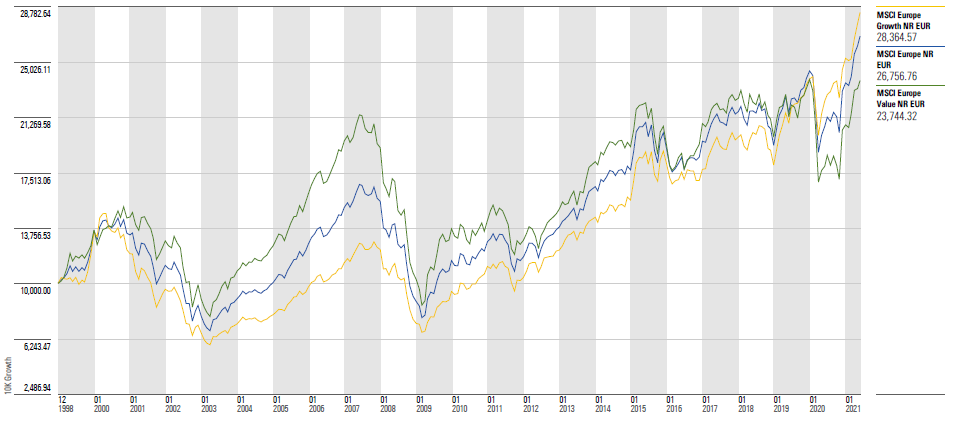

En los últimos años, la inversión en valor ha pasado por momentos difíciles. En Europa, el estilo valor ha sido inferior al de crecimiento en los últimos 3 y 5 años, así como desde principios de año.

Rentabilidad de los indices MSCI Europe, MSCI Europe Growth, MSCI Europe Value

Fuente: Morningstar Direct

En un entorno de débil crecimiento y de bajos tipos de interés, los inversores han favorecido los valores de crecimiento visible (productos básicos de consumo, tecnología), cuyos múltiplos de valoración han subido, en detrimento de los valores cíclicos (financieros) o defensivos (sanidad, telecomunicaciones, servicios públicos).

Sin embargo, en horizontes temporales mucho más largos, la búsqueda de acciones con descuento respecto a su valor intrínseco suele arrojar una rentabilidad ajustada al riesgo relativamente atractiva, como explica en este vídeo Stephen Penman, profesor de la Universidad de Columbia en Nueva York.

Desde el cuarto trimestre de 2020, el inicio de la subida de los tipos de interés a largo plazo, la victoria de Joe Biden en las elecciones presidenciales de EE.UU. con su programa de estímulo de la economía estadounidense y la recuperación económica en el mundo han provocado una amplia rotación sectorial en los mercados, con un repunte de los sectores energético, financiero y de materiales de construcción.

Tras varias salidas en falso en los últimos años, el actual impulso hacia el valor puede resultar más sostenible, similar al movimiento observado tras el estallido de la burbuja de Internet a principios de la década de 2000.