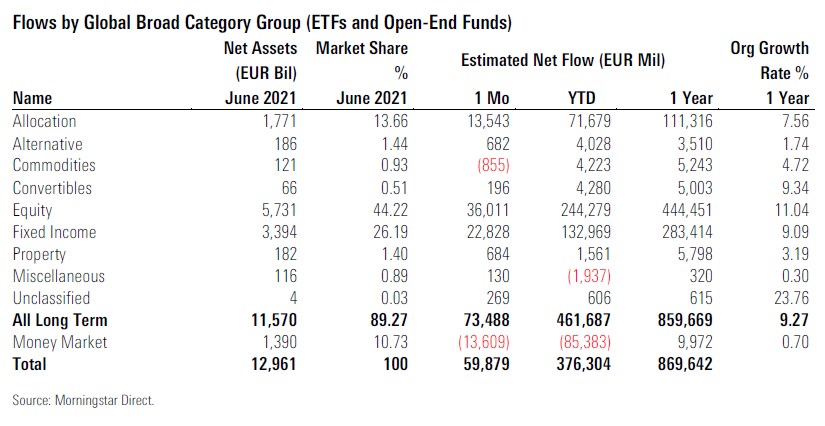

Los inversores destinaron 73.500 millones de euros a fondos con vocación a largo plazo domiciliados en Europa en el pasado mes de junio, casi 8.000 millones más que el mes anterior. Esto se debió principalmente a la fuerte demanda de fondos de renta variable, que atrajeron 36.000 millones de euros (14.000 millones más que en mayo). Junio fue el octavo mes más positivo en términos de flujos netos de la última década. Las categorías Blend y Value, así como los sectores de ecología y salud, fueron los principales beneficiarios de esta tendencia.

Los flujos hacia los fondos de renta fija casi alcanzaron los 23.000 millones de euros, más o menos en línea con lo que hemos visto desde abril de 2020. La mayor parte del dinero se envió a los segmentos más arriesgados del espacio de renta fija, como los fondos de bonos globales de alto rendimiento, bonos RMB y bonos flexibles, así como a los fondos de bonos corporativos de mercados emergentes globales.

Al mismo tiempo, los fondos de materias primas vieron salir 855 millones de euros. Con la excepción de los fondos de materias primas agrícolas, todas las categorías de materias primas perdieron activos en junio. Los fondos de metales preciosos (sobre todo los ETFs cotizadios sobre el oro) volvieron a entrar en terreno negativo tras dos meses de entradas, con 220 millones de euros de reembolsos netos. Tras beneficiarse del retorno de la inflación, el oro cayó de 1.907 dólares por onza a 1.769 dólares por onza en junio. Detrás de este desplome hubo una cierta recogida de beneficios, junto con la preocupación por las implicaciones del anuncio de la Reserva Federal de Estados Unidos de que prevé una subida de los tipos de interés antes de lo previsto.

Los fondos mixtos disfrutaron de otro mes positivo (13.500 millones de euros de entradas netas), mientras que los fondos alternativos consiguieron mantenerse en la zona verde, captando 682 millones de euros. Esta categoría sólo tuvo siete meses positivos de flujos en los últimos tres años. Por último, los fondos del mercado monetario registraron salidas netas por valor de 13.600 millones de euros.

El patrimonio de los fondos con vocación a largo plazo domiciliados en Europa ascendió a 11.570 millones de euros a 30 de junio, frente a los 11.163 millones del 31 de mayo. Esto supuso un nuevo récord para el sector de fondos europeo.

Activos frente a pasivos

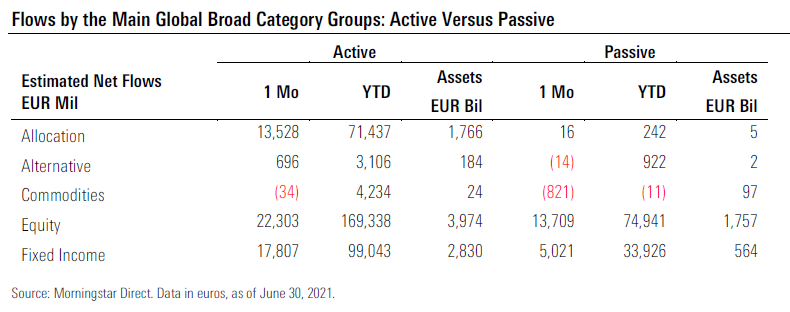

Los fondos indexados a largo plazo registraron entradas por valor de 18.200 millones de euros en junio, frente a los 55.000 millones de euros que se dirigieron a los fondos de gestión activa. En el lado activo, los fondos de renta variable fueron los más demandados, con 22.300 millones de euros. Los fondos de renta fija gestionados activamente también experimentaron una fuerte demanda el mes pasado, con 17.800 millones de euros de entradas netas. Los fondos indexados de renta variable recibieron 13.700 millones de euros y los de renta fija algo más de 5.000 millones.

La cuota de mercado de los fondos indexados a largo plazo aumentó hasta el 21,11% en junio de 2021 desde el 19,82% en junio de 2020. Si se incluyen los fondos del mercado monetario, que son el dominio de los gestores activos, la cuota de mercado de los fondos indexados se situó en el 18,85%, frente al 17,19% de 12 meses antes.

Nota: La información utilizada en este artículo ha sido extraída de nuestra plataforma para inversores profesionales Morningstar Direct. Si es inversor profesional y quiere saber más sobre Morningstar Direct haga clic aquí