El precio del bitcoin ha tropezado después de haberse disparado durante el último año. Desde mediados de abril hasta el 25 de junio de 2021, la criptomoneda perdió casi la mitad de su valor. El índice CMBI Bitcoin, que sigue su precio al contado, registró una pérdida del 49,1% durante ese periodo (aunque sigue subiendo más del 11% en lo que va de año y un 240% en el último año hasta el 28 de junio).

Si está considerando la posibilidad de comprar en la caída, tenga en cuenta que incluso una pequeña cantidad puede alterar el perfil de riesgo de una cartera equilibrada tradicional. Es como el plutonio para su cartera: pequeñas cantidades pueden provocar un gran impacto.

En este artículo, examinamos la volatilidad histórica del bitcoin y las correlaciones con las acciones y los bonos, para ayudar a los inversores que están considerando añadir bitcoin a su cartera a determinar cuánto podría tener sentido, y de dónde podrían querer financiarlo (acciones, bonos, o ambos).

Por supuesto, esto no es una recomendación para comprar bitcoin. Se trata de un ejercicio retrospectivo de un activo tremendamente volátil sin una historia muy larga. Este estudio también ignora los costes y dificultades relacionados con la compra de bitcoin, que pueden ser significativos.

La volatilidad va en ambas direcciones

La volatilidad del bitcoin puede haber sido fácil de pasar por alto cuando registró una ganancia del 300% en 2020 y una rentabilidad del 1.300% en 2017. Sin embargo, como ha demostrado el reciente desplome de los precios, los rendimientos extraordinarios rara vez se producen sin retrocesos importantes.

El Gráfico 1 muestra la desviación estándar a 1 año -una medida de la volatilidad- utilizando las rentabilidades diarias para el índice CMBI Bitcoin (lanzado a mediados de julio de 2010), comparando tanto el índice como una cartera básica de acciones/bonos 60/40 compuesta por el índice Morningstar Global Markets y el Índice Morningstar US Core Bond Indexes (dos índices ampliamente diversificados que representan los mercados de acciones globales y de bonos de Estados Unidos), reequilibrados mensualmente.

El bitcoin ha supuesto una verdadera montaña rusa para los inversores. En comparación con la cartera 60/40, el bitcoin ha sido, de media, 13 veces más volátil a lo largo del periodo. Al igual que muchos activos de riesgo, la volatilidad va y viene en periodos más cortos, pero incluso en los extremos más bajos de su rango histórico todavía se necesitan nervios inquebrantables para invertir en bitcoin. Durante el periodo de un año, el bitcoin fue 8,6 veces más volátil que la cartera 60/40.

Un poco de Bitcoin puede llegar muy lejos

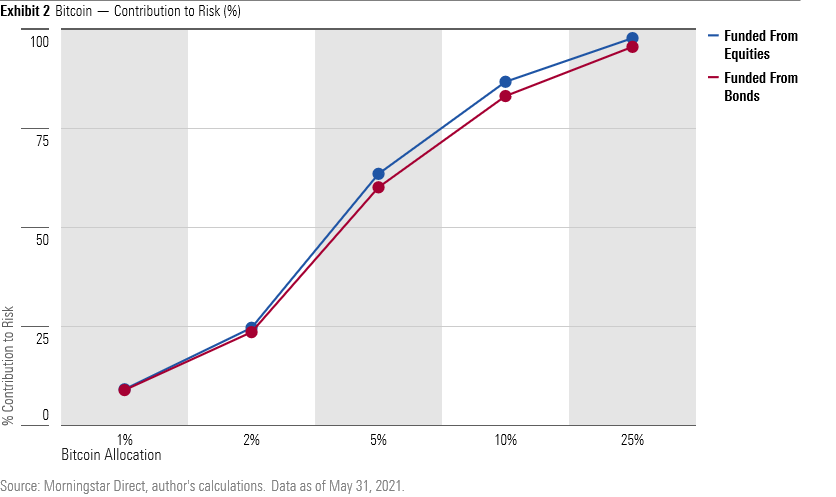

Una asignación a cualquier valor o clase de activo puede tener un impacto mayor en el perfil de riesgo de una cartera de lo que parece a primera vista. Por ejemplo, a primera vista, una cartera estándar 60/40 puede parecer que el 60% de su riesgo procede de la renta variable y el 40% de la renta fija. Sin embargo, dado que la renta variable es mucho más volátil que la renta fija, más bien el 90% del riesgo de la cartera procede de la renta variable. Teniendo esto en cuenta, el impacto en el perfil de riesgo de la misma cartera al introducir el bitcoin, que es increíblemente más volátil, es sorprendente.

El Gráfico 2 muestra la contribución al riesgo del bitcoin en la cartera 60/40 cuando se mantiene el bitcoin, aproximado por el Índice CMBI Bitcoin, con diferentes pesos (1%, 2%, 5%, 10% y 25%) y cuando se obtiene este peso dsminuyendo el de las acciones y el de los bonos a partes iguales. El Gráfico 3 muestra la evolución de la desviación típica de cada cartera hipotética a lo largo del periodo, teniendo en cuenta las distintas asignaciones al bitcoin.

Con una exposición del 1% o del 2% al bitcoin, los efectos sobre el perfil de riesgo y la volatilidad de la cartera son notables; contribuye aproximadamente al 9% y al 24% del riesgo total, respectivamente, pero da lugar a un cambio mínimo en la volatilidad global, como se muestra en el Gráfico 3.

Sin embargo, una mayor exposición desplaza significativamente el riesgo total de la cartera hacia el bitcoin y eleva drásticamente la volatilidad global. Con un 5%, la asignación al bitcoin aporta más del 60% del riesgo total de la cartera y aumenta la volatilidad en aproximadamente un 70%.

Con una asignación del 25%, la contribución al riesgo se dispara drásticamente hasta el 96% cuando se toma de la parte de bonos y el 98% cuando se toma de la parte de renta variable. La volatilidad global es más de seis veces mayor en comparación con la cartera 60/40. Los inversores que asignen a bitcoin incluso cantidades aparentemente pequeñas deberían tener esto en cuenta como medida de control del riesgo.

Se necesitan manos de diamante

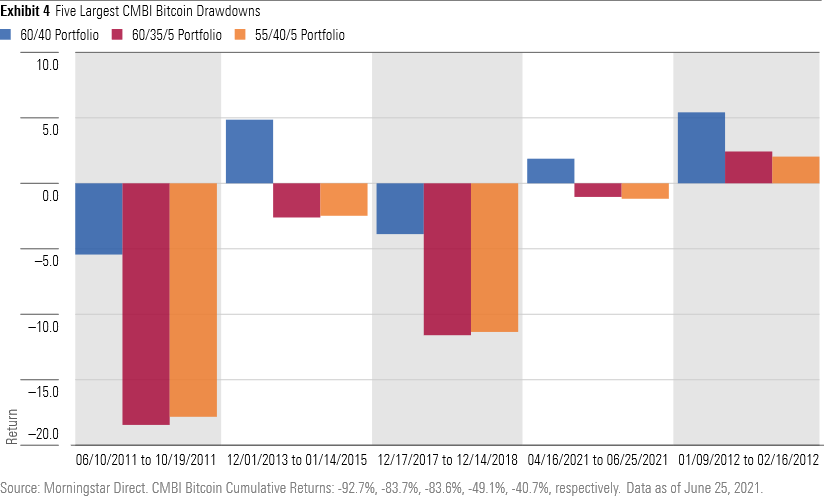

Ser consciente del riesgo del bitcoin y su efecto en la cartera es primordial a la hora de invertir en la criptomoneda. Su fuerte caída, de aproximadamente el 50%, desde mediados de abril de 2021 hasta el 25 de junio, no es un fenómeno nuevo. Los inversores que mantuvieron o compraron más durante las caídas anteriores, por muy espeluznantes que fueran, han cosechado grandes beneficios.

Una cartera equilibrada con una asignación del 5% de bitcoin durante la última década hasta mayo de 2021 obtuvo una rentabilidad anualizada del 15,4% cuando se obtuvo de la renta fija y del 15,1% cuando se obtuvo de la renta variable, asumiendo reajustes mensuales. Cada uno de ellos superó la rentabilidad del 7,3% de la cartera 60/40. Sin embargo, mantenerse firme durante las ventas de bitcoin es mucho más fácil de decir que de hacer. El Gráfico 4 muestra los rendimientos de cada cartera durante las cinco mayores caídas del Índice CMBI Bitcoin a lo largo de sus casi 11 años de trayectoria, que van desde un 41% negativo hasta un 93% negativo desde el máximo hasta el mínimo.

A lo largo de estos cinco periodos de tensión, la cartera estándar 60/40 se mantuvo mejor que las carteras con asignaciones de bitcoin, en torno a un 6,8% de media. Durante la reciente caída del bitcoin, que comenzó a mediados de abril hasta el 25 de junio de 2021, la cartera estándar 60/40 obtuvo una ganancia del 1,9%, mientras que las carteras con bitcoin se quedaron atrás en 3 puntos porcentuales.

¿Reducir el peso en acciones o en bonos?

La decisión de asignar al bitcoin desde su exposición a la renta variable o a los bonos no ha sido tan importante en el pasado. ¿Por qué? La correlación del bitcoin con los mercados de renta variable y de renta fija era esencialmente nula. Pero datos muy recientes sugieren que esto podría estar cambiando. El gráfico 5 muestra las correlaciones a 1 año de los índices con el bitcoin utilizando rentabilidades diarias, que rondaron el 0,0 durante la mayor parte de los últimos 10 años.

Al no tener aparentemente ninguna correlación con las acciones o los bonos, el bitcoin proporcionaba una corriente de rentabilidad diversificada a las carteras de los inversores, independientemente de la clase de activos con la que se financiaran. Sin embargo, en los últimos tiempos, la correlación móvil a 1 año del bitcoin con los mercados de renta variable ha aumentado, oscilando entre el 0,25 y el 0,35. Sí, sigue siendo baja y puede volver a caer cerca de cero, pero sigue siendo notable. Si vemos un cambio sostenido en la correlación del bitcoin con las acciones o los bonos, aumenta la importancia de la fuente de asignación. Esta decisión ha sido trivial durante la mayor parte de la historia del bitcoin, pero puede convertirse en una consideración más importante en el futuro.

En general, los rendimientos del bitcoin han sido explosivos, pero también han venido acompañados de una dosis excepcional de volatilidad. Su reciente caída presiona a los inversores “buy and hold”, al tiempo que puede atraer a los que siguen de cerca la evolución de la moneda desde la barrera.

Sea cual sea la situación, los inversores que consideren el bitcoin deben ser conscientes de la considerable volatilidad de la inversión y deben tomar una decisión informada sobre la parte de su cartera que financian. Porque, aunque el rendimiento pasado pueda parecer especialmente fuerte, no es un indicador de los resultados futuros.