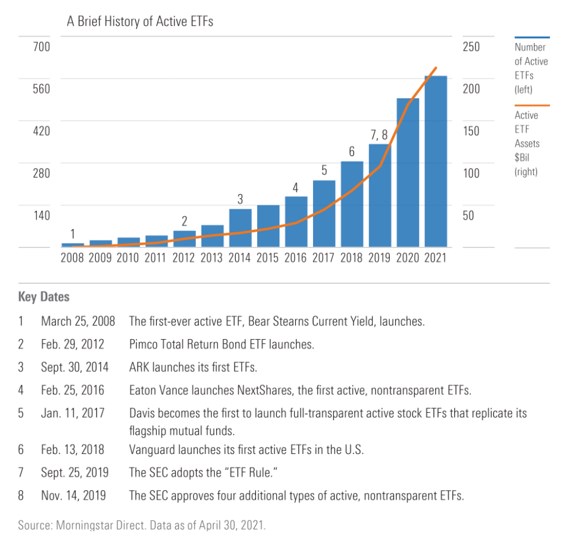

A primera vista, los inversores podrían pensar que hablar de un fondo cotizado de gestión activa es una contradicción. Se les puede perdonar ese error. Al fin y al cabo, durante los primeros 15 años de su existencia, los ETFs han sido el dominio exclusivo de los inversores en índices. Incluso hoy en día, los ETFs de gestión activa sólo representan el 3,5% de los 6,6 billones de dólares que los inversores han asignado a los ETFs.

Los ETFs activos no son una contradicción, sino una innovación. Los ETFs son simplemente un envoltorio, en el que los gestores de activos envuelven y distribuyen estrategias de inversión a los inversores, ya sean activas, pasivas o en algún punto intermedio. El envoltorio de los ETFs puede proporcionar importantes beneficios a los inversores que se asocian con gestores activos. Pero es como todo: hay compromisos. No todas las estrategias son adecuadas para un ETF. Y, dependiendo de la estrategia, los beneficios de los ETFs pueden no ser aprovechados en todos los casos.

Las ventajas

La mayor ventaja de los ETFs es que, en igualdad de condiciones, suelen cobrar comisiones más bajas que los fondos de inversión. La mayoría de las comisiones de los ETFs se reducen a cubrir únicamente el coste de creación de la cartera (la comisión de gestión). Los demás gastos en los que incurren los inversores en fondos de inversión (asesoramiento, comercialización, distribución, etc) son mucho menores en el caso de los ETFs. Los costes son importantes. Cada céntimo que no se gasta en comisiones es un céntimo que los inversores pueden ahorrar, invertir y acumular con el tiempo.

Mientras que muchos inversores pregonan la operatividad de los ETFs como una ventaja, creo que la capacidad de operar con ellos todo el día, todos los días, está sobrevalorada. Dicho esto, creo que hay otras características este paquete cotizado que siguen siendo infravaloradas. En concreto, dado que los ETFs cotizan en bolsa como las acciones, cualquier inversor con una cuenta de bróker puede invertir en un ETF, aunque sea al precio de una sola acción. Muchos fondos de inversión no están disponibles en todas las plataformas de inversión y requieren un importe mínimo de inversión mucho más elevado. Además, la mayoría de los ETFs activos que tratan de replicar las estrategias practicadas por fondos de inversión cobran comisiones iguales o inferiores a las cobradas por las clases institucionales de esos fondos de inversión. En este sentido, los ETFs son una fuerza democratizadora. Ofrecen un acceso más amplio y fácil a un mayor número de pequeños inversores, a menudo al mismo precio que cobran a sus clientes más grandes.

La eficiencia de los ETFs

Los fondos de inversión negocian en efectivo. Cuando los inversores compran un fondo de inversión, dan dinero en efectivo a los gestores, que luego lo ponen a trabajar en el mercado. Cuando los inversores venden participaciones de fondos, los gestores se ven a menudo obligados a vender valores para conseguir efectivo y facilitar sus solicitudes de reembolso. Esta propuesta de entrada y salida de dinero puede ser costosa y dar lugar a costes de transacción y facturas fiscales. Estos costes son compartidos por todos los partícipes del fondo de inversión, incluso los que no han comprado o vendido nada.

En cambio, los ETFs suelen negociar en especie. Se crean nuevas unidades del ETF en el mercado primario cuando la demanda supera la oferta en el mercado secundario. Este desequilibrio hace que los ETFs coticen con una prima sobre el valor de sus activos en la bolsa correspondiente. Esto ofrece a a una clase especial de creadores de mercado – los "participantes autorizados" - la oportunidad de intervenir y beneficiarse de ello.

En este caso, el participante autorizado compra una cesta de valores distribuida por el promotor del ETF y la intercambia con el promotor por nuevas unidades del ETF. Si se compran los valores relativamente baratos y se venden las nuevas unidades del ETF a un precio relativamente alto, el participante autorizado obtendrá el importe de esa diferencia. El mismo proceso funciona a la inversa cuando se destruyen las unidades del ETF. Este mecanismo de creación y reembolso en especie también puede utilizarse de forma más táctica cuando los gestores de carteras de ETFs reequilibran sus carteras, añaden nuevas posiciones o liquidan las existentes.

El mecanismo de creación y reembolso en especie externaliza muchos de los costes asociados a la entrada y salida de dinero del fondo, así como los derivados de la rotación normal. Estos costes son asumidos por los inversores que compran y venden unidades del ETF, no por los que las mantienen.

Los inconvenientes

Poner una estrategia activa en el envoltorio de un ETF tiene sus inconvenientes. En mi opinión, la más importante es el hecho de que los gestores de carteras de ETFs no pueden decir que no al dinero nuevo. Cuando los gestores de un fondo de inversión están preocupados por su capacidad (entra demasiado dinero cuando hay muy pocas ideas buenas), pueden cerrarlo. Muchos gestores, y algunos de los mejores, han prestado un buen servicio a los partícipes siendo disciplinados en la gestión de la capacidad. Pero los ETFs no pueden cerrarse: sus gestores deben invertir cada dólar que entra en el fondo, tengan o no buenas ideas sobre cómo invertirlo. Esto corre el riesgo de diluir la estrategia. Es posible que los inversores no tengan más remedio que invertir en las segundas mejores ideas o añadir a las posiciones existentes con valoraciones poco convincentes.

Muchos gestores de activos han citado los problemas de capacidad como razón principal para no ofrecer ciertas estrategias activas como los ETFs. Esto también explica por qué muchos ETFs de gestión activa se centran en partes del mercado en las que la capacidad es menos preocupante, como las acciones estadounidenses de gran capitalización y los bonos a corto plazo. Los inversores deben tener cuidado con los ETFs de gestión activa, cuyas carteras podrían diluirse con la entrada de nuevo dinero.

Los ETFs activos también tienen oportunidades de inversión mucho más limitadas que los fondos de inversión gestionados activamente. Por ejemplo, la inversión en empresas privadas es una opción de la que no disponen los ETFs. En el caso de los ETFs activos que carecen de transparencia, el grupo del que pueden abastecerse es aún más pequeño. En la actualidad, estos fondos sólo pueden invertir en valores que se negocien durante el mismo horario que los propios fondos. Un abanico más estrecho puede impedir que los inversores aprovechen al máximo las mejores ideas de inversión de los gestores.

Es sólo un envoltorio

Los ETFs de gestión activa tienen ventajas e inconvenientes. Aunque el envoltorio de un ETF puede ayudar a los inversores a sacar el máximo provecho de la gestión activa, es sólo un envoltorio, y no una panacea para todos los males de la gestión activa.

Lo que más importa es lo que hay dentro. Los pilares que sustentan el Morningstar Analyst Rating son los que en última instancia dictan la calidad del contenido. ¿Quiénes son las personas que gestionan la cartera? ¿Cuál es su proceso? ¿Está la empresa matriz alineando sus intereses con los de los inversores? Estas son las preguntas más importantes que deben hacerse los inversores al seleccionar los ETFs de gestión activa.