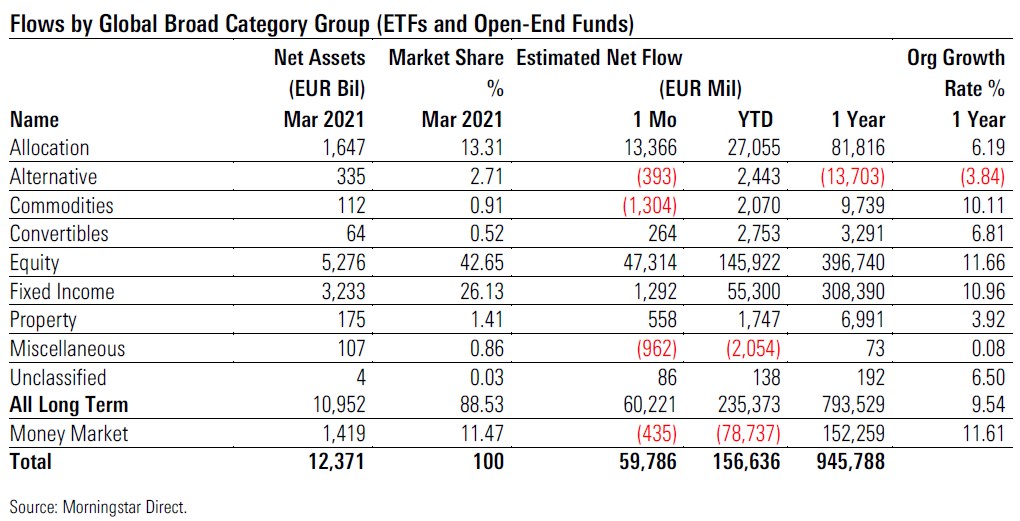

En marzo, los inversores en fondos con vocación a largo plazo en Europa se alinearon cada vez más con la tendencia dominante en el mercado mundial, a medida que la idea de reflación se ponía en marcha. Esto se ha visto reflejado en un estancamiento de los datos de ventas netas de los fondos de renta fija, que sólo captaron 1.200 millones de euros netos, con lo que el pasado mes de marzo fue el más flojo de los últimos 12 meses. Esto se debe a las fuertes pérdidas que han sufrido múltiples segmentos de la renta fija en los últimos meses, ya que los rendimientos de la deuda pública aumentaron considerablemente en el primer trimestre.

El creciente optimismo de los inversores por las perspectivas de una economía post-coronavirus se refleja también en las elevadas entradas de 47.300 millones de euros recibidas por los fondos de renta variable. Los sectores cíclicos y las categorías value fueron los que más se beneficiaron de esta tendencia.

Por el contrario, los fondos de metales preciosos sufrieron una caída en marzo, desprendiéndose de 1.900 millones de euros, otro indicio de que el oro ha perdido su atractivo en el actual entorno de mercado. Estas salidas sólo se vieron compensadas en parte por las entradas en los fondos de materias primas diversificados y en los fondos de materias primas industriales, por lo que las ventas netas de los fondos de materias primas se situaron en terreno negativo en marzo.

Los fondos mixtos disfrutaron de las mayores entradas en un mes desde febrero de 2018, mientras que los fondos alternativos volvieron a la zona roja, sufriendo salidas de 400 millones de euros después de un intermedio de flujos positivos de dos meses. En total, los fondos a largo plazo cosecharon sólidas entradas de 60.200 millones de euros. Los fondos monetarios registraron modestas salidas de unos 430 millones de euros.

Los activos de los fondos a largo plazo domiciliados en Europa ascendieron a 10.952.000 millones de euros, frente a los 10.608.000 millones del 28 de febrero de 2021. Esto supuso un nuevo récord histórico para el sector de fondos europeo.

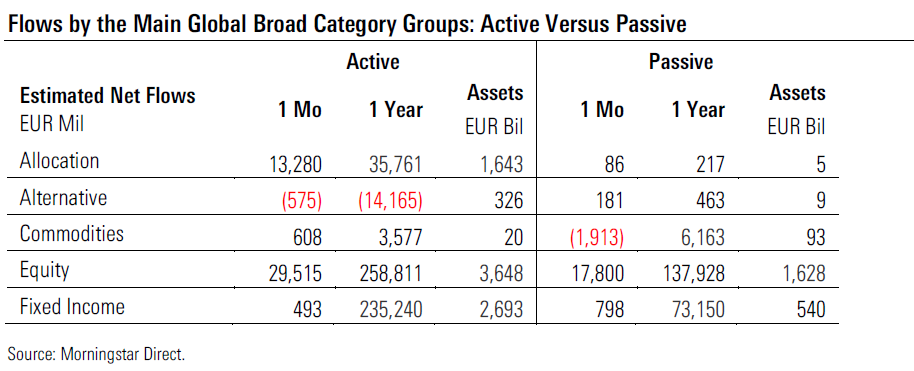

Activos vs Pasivos

Los fondos indexados a largo plazo registraron entradas de 16.900 millones de euros en marzo, frente a los 43.300 millones de euros que se dirigieron a los fondos de gestión activa. En el lado activo, los fondos de renta variable fueron los más solicitados, con 29.500 millones de euros, mientras que la demanda de fondos de renta fija de gestión activa se redujo a 493 millones de euros. Los fondos indexados de renta variable recibieron 17.800 millones de euros y los de renta fija cerca de 800 millones.

El mercado de fondos indexados a largo plazo aumentó hasta el 20,9% en marzo de 2021 desde el 19,5% del 31 de marzo de 2020. Si se incluyen los fondos monetarios, que son el dominio de los gestores activos, la cuota de mercado de los fondos indexados se situó en el 18,5%, frente al 16,9% del 31 de marzo de 2020.

Nota: La información utilizada en este artículo ha sido extraída de nuestra plataforma para inversores profesionales Morningstar Direct. Si es inversor profesional y quiere saber más sobre Morningstar Direct haga clic aquí