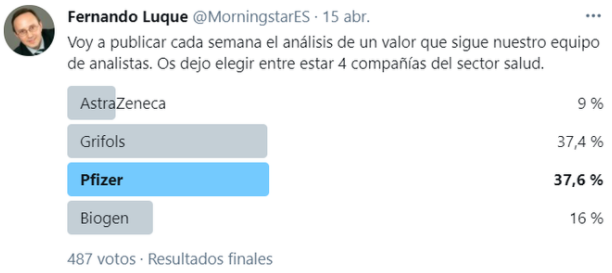

El ganador de nuestra encuesta de la semana pasada fue Pfizer.

Los cimientos de Pfizer siguen siendo sólidos, basados en fuertes flujos de caja generados por una cesta de diversos medicamentos. El gran tamaño de la empresa le confiere importantes ventajas competitivas en el desarrollo de nuevos medicamentos. Este peso inigualable, combinado con una amplia cartera de medicamentos protegidos por patentes, ha ayudado a Pfizer a construir un amplio foso económico en torno a su negocio.

El tamaño de Pfizer establece una de las mayores economías de escala de la industria farmacéutica. En un negocio en el que el desarrollo de medicamentos necesita muchos “tiros a puerta” para tener éxito, Pfizer tiene los recursos financieros y el poder de investigación para apoyar el desarrollo de más medicamentos nuevos. Además, tras muchos años de lucha por sacar nuevos medicamentos importantes, Pfizer está lanzando ahora varios potenciales éxitos de ventas en cáncer, enfermedades cardíacas e inmunología.

Los amplios recursos financieros de Pfizer respaldan una fuerza de ventas líder. El compromiso de Pfizer con los estudios posteriores a la aprobación proporciona a sus vendedores un arsenal de datos para sus campañas de marketing. Además, la fuerza de ventas de Pfizer en los países emergentes posiciona a la empresa para beneficiarse de la riqueza creciente en naciones como Brasil, Rusia, India, China y Turquía.

La reciente decisión de Pfizer de desprenderse de su división de patentes Upjohn para crear una nueva empresa (Viatris) en combinación con Mylan debería impulsar la aceleración del crecimiento en el negocio innovador restante de Pfizer. Con limitadas pérdidas de patentes y muchos menos medicamentos antiguos, la empresa está preparada para un crecimiento constante.

Además, creemos que las operaciones de Pfizer pueden resistir la eventual competencia de los genéricos, y la diversa cartera de medicamentos de la empresa ayuda a aislar a Pfizer de cualquier pérdida de patentes en particular. Tras la fusión con Wyeth hace varios años, Pfizer tiene una posición mucho más fuerte en el sector de las vacunas con la vacuna neumocócica Prevnar. Las vacunas suelen ser más resistentes a la competencia de los genéricos debido a la complejidad de su fabricación y a sus precios relativamente bajos.

Ventajas competitivas

Las patentes, las economías de escala y una potente red de distribución respaldan el amplio foso de Pfizer. Los medicamentos de Pfizer protegidos por patentes tienen un fuerte poder de fijación de precios que permite a la empresa generar rendimientos del capital invertido superiores a su coste de capital. Además, las patentes dan a la empresa tiempo para desarrollar la siguiente generación de medicamentos antes de que surja la competencia de los genéricos.

Aunque Pfizer tiene una cartera de productos diversificada, existe cierta concentración de productos, ya que el mayor producto de la empresa, Prevnar, representa algo más del 10% de las ventas totales. Sin embargo, no esperamos la típica competencia de genéricos para la vacuna debido a la compleja fabricación y a los precios relativamente bajos del producto.

Además, esperamos que los nuevos productos mitiguen la eventual competencia genérica de otros medicamentos clave. Asimismo, la estructura operativa de Pfizer permite recortar costes tras las pérdidas de patentes para reducir la presión de los márgenes por la pérdida de ventas de medicamentos de alto margen.

En general, la línea de productos establecida de Pfizer crea los enormes flujos de caja necesarios para financiar los 800 millones de dólares de media en costes de desarrollo por cada nuevo medicamento.

La poderosa red de distribución de la empresa la convierte en un socio fuerte para las compañías farmacéuticas más pequeñas que carecen de los recursos de Pfizer. Las arraigadas franquicias de consumo y de vacunas de Pfizer crean un nivel añadido de ventaja competitiva, derivado del poder de la marca en la atención al consumidor y de las ventajas de los costes de fabricación en la división de vacunas. Pfizer ha creado recientemente una empresa conjunta de salud del consumidor con GlaxoSmithKline que podría conducir a una eventual desinversión de la unidad, pero la posible desinversión no debería tener un impacto material en la ventaja competitiva de la empresa.

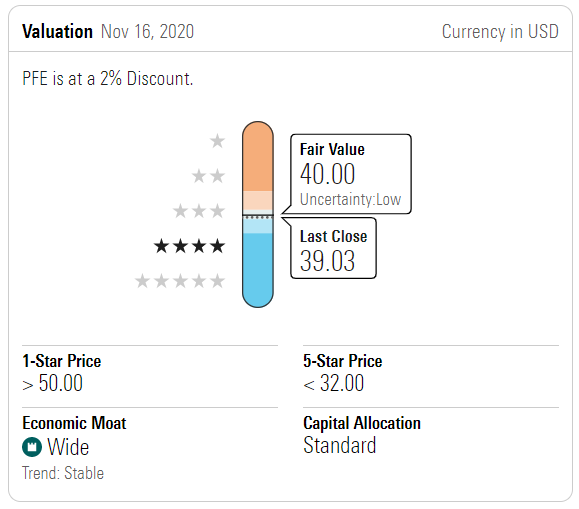

Hemos reducido nuestro valor razonable de Pfizer de 42,50 a 40 dólares, tras la desinversión de los antiguos productos de Upjohn. Aunque los productos de Upjohn representaban cerca del 15% de las ventas totales, los medicamentos están disminuyendo en gran medida, ya que la competencia de los genéricos está erosionando el poder de los precios y la cuota de mercado. Además, Viatris (el nuevo nombre de Mylan más Upjohn) pagó a Pfizer 12.000 millones de dólares tras la escisión, lo que reduce aún más el impacto en nuestro valor razonable de la nueva Pfizer debido a la desinversión.

En cuanto al negocio principal de Pfizer, esperamos un crecimiento de las ventas del 8% anual entre 2020 y 2023, ya que los nuevos medicamentos compensan la competencia de los genéricos. Además, esperamos que las ventas de la vacuna COVID-19 de Pfizer generen un crecimiento muy fuerte en 2021, pero probablemente pesen en el crecimiento para 2023, ya que las vacunas de la competencia erosionan el precio y la demanda de la vacuna de Pfizer.

En cuanto a la cuenta de resultados, proyectamos una tasa de crecimiento anual ligeramente más saludable durante los próximos tres años, a medida que los planes de reducción de costes y la recompra de acciones vayan tomando forma.

No hemos incorporado adquisiciones no anunciadas, pero las adquisiciones tienen el potencial de acelerar la tasa de crecimiento de la empresa. A largo plazo, creemos que la línea de medicamentos más diversificada debería reducir la volatilidad de los beneficios

Asignación del capital

Calificamos la gestión general de Pfizer como Estándar. Aunque la empresa ha tomado muchas decisiones erróneas de asignación del capital en la última década, el actual equipo directivo parece estar centrándose en usos significativamente mejores del efectivo, incluyendo la recompra de acciones y dividendos. Además, las decisiones de vender los negocios de nutrición y salud animal parecen haber creado valor para los accionistas. También nos gusta la decisión estratégica de formar una empresa conjunta con GlaxoSmithKline en el ámbito de la salud del consumidor, lo que da a ambas empresas más escala en el mercado. En cuanto a las fusiones y adquisiciones, la reciente adquisición de Array parece estratégica y el precio parece razonable. Sin embargo, el alto precio pagado por Medivation y los intentos fallidos de adquirir AstraZeneca y Allergan son preocupantes.

A principios de 2019, Albert Bourla se convirtió en consejero delegado, tras varios cargos en Pfizer. Antes de asumir el mando, Bourla era el director de operaciones y dirigía la división de salud innovadora. Bourla trae consigo más de 25 años de experiencia en Pfizer y su amplia debería ayudarle a tomar decisiones.

Una de las primeras decisiones importantes que tomó Bourla fue desprenderse del negocio de productos no patentados, combinándolo con Mylan. El negocio innovador restante debería estar en una posición más fuerte para aumentar las ventas de primera línea. Además, el nuevo negocio sin patente debería tener una mayor escala, lo que es importante en el negocio altamente competitivo de los genéricos.

Vacuna COVID

Vemos las ventas de la vacuna contra el coronavirus más fuertes en el segundo y tercer trimestres de 2021, ya que el suministro aumenta y las ventas todavía se centran en gran medida en los Estados Unidos y otros mercados desarrollados. Creemos que el requisito de la cadena de ultrafrío del BNT162b2 dificultará una fuerte captación en los mercados en desarrollo, sobre todo si otros fabricantes de vacunas en fase avanzada de desarrollo tienen éxito.

Aunque la novedad de la tecnología de ARNm implica que seguirán existiendo dudas sobre la seguridad a largo plazo, los datos de la BNT162b2 de Pfizer/BioNTech hasta ahora han sido estelares, y creemos que la tecnología de ARNm tiene dos ventajas clave sobre otros métodos de fabricación.

Primero, la tecnología de ARNm de BioNTech es altamente adaptable a cualquier cambio en el virus COVID-19 que pueda aparecer.

Segundo, no hay ningún vector que interfiera con el refuerzo de las vacunas basadas en ARNm, lo que podría no sólo mejorar la eficacia durante la pandemia, sino también permitir una vacunación adicional focalizada si el virus se vuelve endémico en determinadas regiones geográficas.

El almacenamiento en cadena ultrafría es un reto único para la vacuna de Pfizer/BioNTech, ya que crea condiciones especiales de manipulación que no se requieren para otras vacunas. Creemos que los cargadores térmicos y el suministro de hielo seco deberían ser suficientes para preservar las vacunas durante el envío y en los lugares de vacunación, ya que no esperamos que la vacuna permanezca sin usar durante semanas. En cuanto a las vacunas de ARNm, Pfizer citó específicamente la incertidumbre en torno al suministro de lípidos y la fabricación de nanopartículas lipídicas; tanto las materias primas como el equipo de fabricación de LNP se están ampliando por primera vez, por lo que podría haber problemas con el suministro de materias primas.

Pfizer/BioNTech están innovando para mejorar la entrega y el suministro de su vacuna. Las empresas biofarmacéuticas están trabajando en una formulación liofilizada que podría ser refrigerada y llegar al mercado a principios de 2022, así como en la BNT162b3, una versión autorreplicante que requeriría dosis mucho menores y, por tanto, podría proteger a más personas.

Una posible vacuna combinada contra la gripe también podría estar disponible en 2022, probablemente combinada con el programa de Pfizer/BioNTech que constituyó la colaboración inicial, previa a COVID, entre ambas empresas.