Cuando oímos historias de personas que ganan dinero con GameStop, o con Bitcoin, la tentación puede ser grande para cuestionar nuestra propia estrategia de inversión. Lo que puede no haber sido un foco de atención puede convertirse en una obsesión para algunos inversores, obsesionados con las tendencias bursátiles que a veces siguen a diario.

Los inversores experimentados saben que ceñirse a una estrategia de inversión suele ser la mejor receta para el éxito y, en general, los inversores deberían evitar cambiar constantemente su enfoque de inversión.

Paul Kaplan y Maciej Kowara, de Morningstar, han escrito un artículo en el que describen el número de meses "críticos" inherentes a la rentabilidad histórica de un fondo. Los meses críticos se definen como meses de rentabilidad de un fondo que, de no existir, harían que el fondo obtuviera un rendimiento inferior al de su índice de referencia.

En lugar de registrar una pequeña ganancia cada día, la rentabilidad del fondo puede concentrarse en intervalos de tiempo limitados. Por ejemplo, en el caso de los fondos globales de gestión activa, solo hubo 6 meses críticos de rendimiento en un periodo de 15 años entre 2003 y 2018.

Si cambia constantemente su estrategia de inversión, es probable que también cambie su selección de fondos. Cambiar de fondos con demasiada frecuencia es una forma de asegurarse de que se pierden esos meses críticos de rendimiento.

¿Cuándo tiene sentido cambiar la estrategia de inversión?

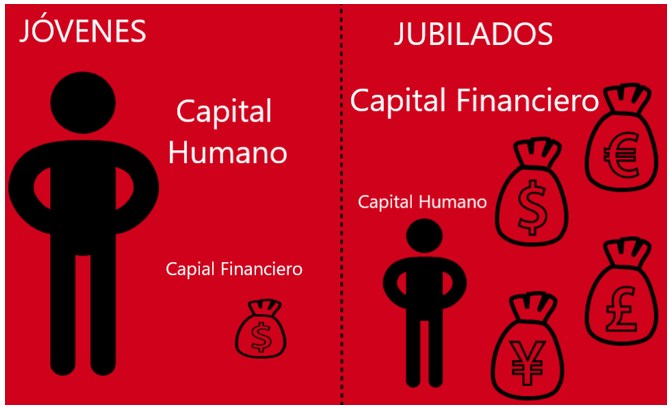

Capital humano frente a capital financiero

A la hora de definir su estrategia de inversión, suele ser útil pensar en dos "fuentes" de capital. El primero es el capital humano, que es básicamente su capacidad para ganar dinero con el tiempo. El segundo es el capital financiero, que es la cantidad real de dinero que tiene disponible para invertir hoy.

Los inversores más jóvenes disponen de abundante capital humano porque es probable que una persona joven tenga muchos años productivos por delante. Pero, al mismo tiempo, los jóvenes inversores suelen tener muy poco capital financiero.

En el otro extremo del espectro, las personas jubiladas tienen un capital humano significativamente menor, pero pueden tener abundante capital financiero.

A la hora de elegir una estrategia de inversión, su capacidad de riesgo tiene mucho que ver con la suma de capital financiero y humano. Cuanto más capital tenga (humano o financiero), más riesgo podrá asumir.

Hay etapas de la vida en las que el equilibrio entre el capital humano y el financiero cambiará, y en ese momento es posible que desee considerar la revisión de su estrategia de inversión.

Casos a tener en cuenta

Entre estos acontecimientos vitales, se pueden identificar los siguientes casos:

1. Pérdida de empleo: Cuando se pierde el empleo, el capital humano potencial disminuye. Si se trata de un cambio permanente, su capacidad para soportar el riesgo también disminuye y, por tanto, puede tener sentido una revisión de su estrategia de inversión hacia un enfoque más conservador.

2. Cambios en el círculo familiar: Si ahora es usted responsable del cuidado económico de un ser querido, puede que no tenga la misma capacidad de resistir el riesgo. Una vez más, puede valer la pena revisar su estrategia de inversión en favor de un enfoque más conservador.

3. Regalo / herencia: Si recibe un regalo en metálico o una herencia de un familiar, su capital financiero aumenta. El aumento de capital en este caso puede justificar una estrategia de inversión más agresiva, en igualdad de condiciones.

4. Jubilación: Cuando uno se jubila, pasa de la fase de acumulación de capital a la fase de rescate. Se trata de un acontecimiento importante que sin duda requiere una revisión del enfoque de inversión (probablemente la transición a inversiones conservadoras que produzcan ingresos para financiar sus necesidades de jubilación).

En general, no se recomiendan cambios frecuentes en su enfoque de inversión.

Aunque es tentador dejar que las noticias y las previsiones económicas guíen sus decisiones de inversión, centrarse en su capacidad de asumir riesgos en su asignación en un momento dado puede ser un mejor indicador para ayudarle a realizar cambios estratégicos en su enfoque de inversión.

La experiencia demuestra que la disciplina y la paciencia son las claves para alcanzar sus objetivos financieros.