"El mundo ha cambiado seriamente en los últimos meses", dijo Ben van Beurden, consejero delegado de Royal Dutch Shell (RDSA), en un comunicado de abril de 2020 en el que anunciaba que el gigante integrado del petróleo y gas iba a reducir su dividendo por primera vez desde la Segunda Guerra Mundial. "El declive económico mundial y las perspectivas inciertas pueden tener impactos significativos en nuestra rentabilidad, flujo de caja y balance", dijo Van Beurden mientras predecía que Shell "reforzaría su resistencia, preservaría la fortaleza de su balance y apoyaría la creación de valor a largo plazo" reduciendo su dividendo trimestral en un 66%.

Shell no fue la única empresa cuyo dividendo fue víctima de un mundo "muy cambiado". La desaceleración económica provocada por la pandemia hizo que miles de empresas de todo el mundo redujeran, suspendieran o eliminaran los pagos a los accionistas. Para los inversores que dependen de los dividendos para obtener ingresos, los recortes representaron una interrupción del flujo de caja. Y como reflejaban retos empresariales de mayor envergadura, los recortes de dividendos solían ir acompañados de descensos en el precio de las acciones. Shell perdió aproximadamente el 40% de su valor de mercado en 2020.

La pandemia ha sido descrita como un evento de Cisne Negro. Las empresas cegadas recortaron los dividendos para poder seguir luchando otro día, o incluso como condición para la ayuda de los gobiernos. ¿Deberían los inversores en dividendos atribuir el año 2020 a acontecimientos imprevisibles y olvidarse de ellos?

De hecho, el año 2020 proporciona una valiosa prueba de estrés para los filtros utilizados en los índices de dividendos Morningstar. Nuestro estudio indica que las empresas de alta calidad y financieramente sanas son las más propensas a mantener sus pagos en 2020. La capacidad de la ventaja competitiva, la medida de calidad corporativa de Morningstar, y la métrica de la distancia al incumplimiento en cuanto a salud financiera para identificar los pagos en riesgo es consistente con un patrón de largo plazo.

El desastre de los dividendos en 2020

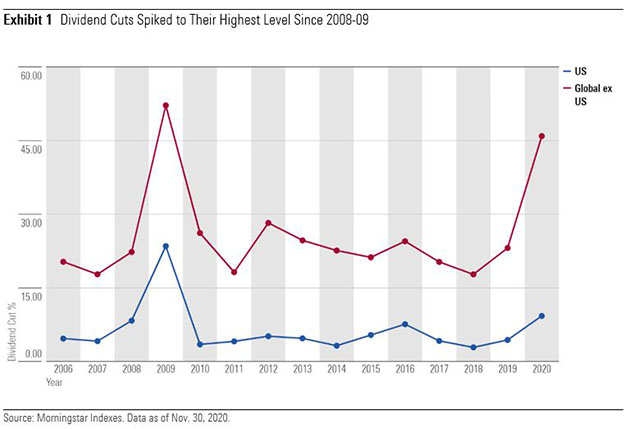

De los 7.365 componentes del Índice Morningstar de Mercados Globales, que abarca la renta variable de los mercados desarrollados y emergentes en los segmentos de gran, mediana y pequeña capitalización, unos 6.083 pagaban dividendos con datos de enero de 2020. De este grupo, 2.434 empresas recortaron sus dividendos en 2020, el mayor porcentaje desde 2008-09. En Estados Unidos, los recortes fueron mucho menos frecuentes. De los 981 pagadores, 91 recortaron sus dividendos.

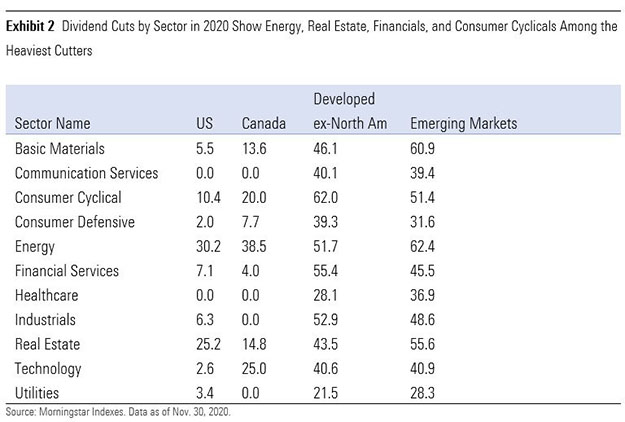

But plenty of companies across economic sector were forced to reduce, suspend, or eliminate shareholder payouts. The below chart depicts dividend cuts by sector. Shell was emblematic of a larger trend, asthe energy sector, suffered from falling demand and a price war among oil producers, was the biggest cutter across the globe. Companies like ENI, Equinor, Marathon, Suncor, Woodside Petroleum, Gazprom, and Petrobras were all among the cutters.

Los recortes se definen de forma diferente según la región. En el caso de Estados Unidos y Canadá, donde los dividendos se pagan regularmente, calculamos el dividendo por acción indicado anualizando el último dividendo pagado por la empresa. Si la empresa disminuye su dividendo por acción en comparación con el año anterior, se considera un recorte.

En el caso de los valores de fuera de Norteamérica, los recortes se determinan comparando las cifras de dividendos por acción de años fiscales contiguos durante un periodo de varios años. Si la empresa disminuye su dividendo por acción de un año para otro, se considera un recorte. Los recortes son mucho más frecuentes fuera de Norteamérica. En algunos mercados, los dividendos se pagan a menudo de forma oportunista cuando la empresa tiene un exceso de efectivo.

Los más afectados fueron los denominados valores BEACH: Booking (reservas), Entertainment (entretenimiento), Airlines (aerolíneas), Cruises (cruceros) y Hotels (hoteles). Compañías como Intercontinental Hotels Group (IHG) en el Reino Unido, Universal Entertainment (UETFM) en Japón, Flight Centre Travel Group en Australia (FLT) Singapore Airlines (C6L) y Royal Caribbean (RCL) recortaron sus dividendos, ya que las restricciones de viaje y los cierres sociales paralizaron sus negocios.

Pero muchas empresas de todos los sectores económicos se vieron obligadas a reducir, suspender o eliminar los pagos a los accionistas. El siguiente gráfico muestra los recortes de dividendos por sectores. Shell fue emblemática de una tendencia más amplia, ya que el sector energético, afectado por la caída de la demanda y la guerra de precios entre los productores de petróleo, fue el que más recortó en todo el mundo. Empresas como ENI, Equinor, Marathon, Suncor, Woodside Petroleum, Gazprom y Petrobras se encuentran entre las que han recortado sus dividendos.

Los servicios financieros lucharon contra los vientos en contra de los bajos tipos de interés y las pérdidas por préstamos, y más de la mitad de las entidades financieras que pagan dividendos fuera de EE.UU. realizaron recortes, como UBS, AXA, Deutsche Bank, Barclays, SEB y Westpac, así como Capital One y Progressive en EE.UU.

Las empresas de consumo cíclico, por su parte, sufrieron la caída de la demanda, lo que provocó recortes en empresas como Adidas, Gap y Nissan. El sector industrial se vio afectado por la caída de la actividad económica, lo que explica los recortes en Raytheon, Komatsu y Vinci. El sector inmobiliario fue otro de los más afectados, ya que el cierre de oficinas y locales comerciales obligó a realizar recortes en empresas como Voranado, Mitsubishi Estate y British Land.

Los valores de las empresas de servicios públicos, que habían sido los favoritos del mercado en años anteriores por su alta rentabilidad por dividendo, retrocedieron ante la previsión de un menor uso de la electricidad por parte de los clientes industriales y comerciales, por lo que Centerpoint Energy, EDF y Korea Gas recortaron sus pagos. Incluso el sector tecnológico sufrió recortes: Western Digital, Electrolux y SK Hynix, por ejemplo.

El filtro del recorte de dividendos

¿Hay alguna manera de evitar el desastre de los dividendos de 2020? Probamos dos filtros empleados por los índices de dividendos de Morningstar: el foso económico (o la ventaja competitiva) y la distancia al incumplimiento.

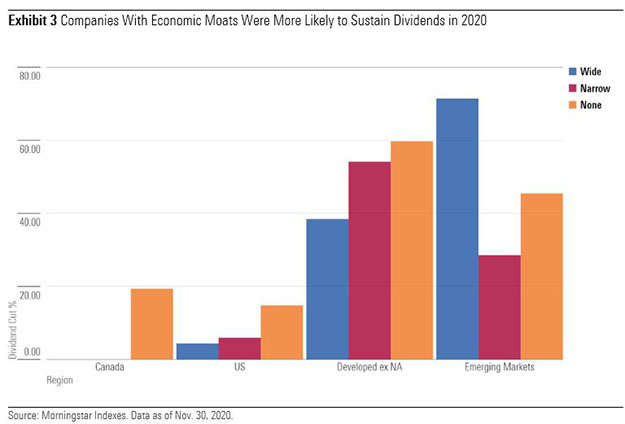

Una empresa con un foso económico alrededor de su negocio posee una ventaja competitiva sostenible que debería permitirle mantener la rentabilidad y, por extensión, los dividendos. El gráfico siguiente muestra que las empresas con fosos económicos amplios son las que mejor sostienen sus pagos, excepto en los mercados emergentes, donde cinco de las siete empresas con fosos económicos amplios recortaron dividendos. En Canadá, ninguna de las empresas con ventaja competitiva amplia o estrecha recortó sus pagos. Los cinco valores estadounidenses “Wide Moat” que recortaron sus dividendos en 2020 fueron Walt Disney, Wells Fargo, Boeing, Harley-Davidson y Blackbaud. Incluso dentro del problemático sector energético, varias empresas con ventajas competitivas, como Total, Exxon y Enbridge, mantuvieron los dividendos.

La métrica Morningstar “Distance to Default” clasifica a las empresas en función de la probabilidad de sufrir dificultades, utilizando la teoría de precios de las opciones para medir el riesgo de que los activos de una empresa caigan por debajo de la suma de sus pasivos. Los datos del balance, incluidos los pasivos a corto y largo plazo, son un dato fundamental. También lo es la información relacionada con el mercado. El valor de los fondos propios de una empresa, y sobre todo su volatilidad, puede ser un indicador adelantado de las dificultades financieras, ya que refleja el deterioro mucho antes de que aparezca en los estados financieros. Si una empresa tiene un balance inestable, tiene problemas de solvencia o experimenta la volatilidad del precio de las acciones debido a las dudas sobre su viabilidad a largo plazo, los futuros pagos de dividendos pueden estar en peligro.

La medida de la distancia al impago también fue un eficaz predictor de los recortes de dividendos en 2020. Dividiendo el universo de pagadores de dividendos en bandas iguales (cuartiles) según sus puntuaciones de Distancia al Incumplimiento, las empresas con una salud financiera más sólida mantuvieron los pagos con más frecuencia a nivel global. La métrica de Distancia al Incumplimiento excluyó a varios valores “Wide Moat” que recortaron sus dividendos en 2020, como Imperial Brands, Anheuser Busch Inbev, Harley-Davidson y Boeing. La distancia al impago también señaló a valores que recortaron sus dividendos, como la canadiense CAE, la japonesa Komatsu, la británica JD Sports, la australiana Westpac, la china Everbright Securities y la holandesa Heineken.

Un enfoque selectivo

Los inversores en dividendos harían bien en recordar que los dividendos no están garantizados. Los propietarios de acciones ordinarias no tienen el tipo de derechos sobre los activos de una empresa de los que disfrutan los tenedores de deuda. Las acciones con jugosas rentabilidades por dividendo pueden ser tentadoras, pero a menudo pertenecen a empresas con problemas fundamentales que acaban experimentando un deterioro financiero y la caída del precio de las acciones. Los dividendos pueden recortarse en un abrir y cerrar de ojos, como ocurrió en 2020, 2008 y muchos otros momentos de la historia.

Los valores que pagan dividendos tienen un largo e impresionante historial de resultados para los inversores, no sólo de ingresos, sino también de rentabilidad total. Sin embargo, es mejor abordarlos de forma selectiva. Las empresas que pueden mantener su rentabilidad gracias a un foso económico y que están financieramente sanas son las mejor posicionadas para mantener sus dividendos. Los inversores en renta variable que dan prioridad a los ingresos sobre la rentabilidad total pueden acabar sacrificando ambas cosas.