Para muchos inversores su objetivo financiero es generar un flujo de efectivo de su cartera de inversiones. La inversión en rentas consiste en seleccionar inversiones que puedan proporcionar un flujo de ingresos constante. Esto puede lograrse de varias maneras.

Cupones de bonos

Los bonos a menudo se consideran la pieza fundamental para aquellos inversores que buscan rentas periódicas debido a que devuelven dinero a sus tenedores en momentos establecidos. Tradicionalmente la inversión en bonos soberanos de mercados desarrollados ha sido, para muchos, la manera de ahorrar evitando el riesgo, pero los últimos acontecimientos han obligado a estos inversores a buscar alternativas más allá de estas inversiones "sin riesgo" ya que muchos de estos bonos ofrecen actualmente un rendimiento negativo.

Sin embargo, dentro del espacio de la renta fija hay diferentes grados de riesgo. Los bonos de alto rendimiento, por ejemplo, son valores que pagan un interés fijo, pero que están por debajo del grado de inversión debido a que su riesgo de impago es relativamente alto y, por lo tanto, las empresas que los emiten pagan rendimientos más altos a los inversores que están dispuestos a aceptar este riesgo relativamente más alto. Una métrica que se asocia a menudo con los bonos de alto rendimiento es la diferencia de rendimiento entre estos valores y los de mayor calidad y menor riesgo, como los bonos del Tesoro estadounidense.

Dividendos de acciones

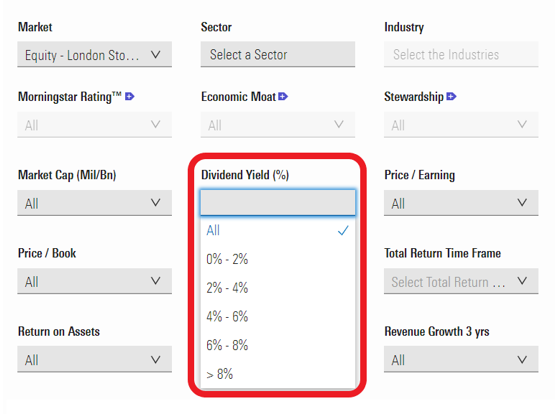

Buscando ingresos en los mercados de renta variable implica seleccionar compañías que pagan atractivos dividendos. Hay varias consideraciones a tener en cuenta. Una de las formas en que las empresas distribuyen beneficios a los accionistas es a través del pago de dividendos. Generalmente se considera que son aquellas empresas que ya no están en modo de expansión las que ofrecen los dividendos más fiables, ya que prefieren premiar a sus accionistas en lugar de reinvertir los beneficios para crecer. Dicho esto, hay muchas empresas en fase de crecimiento que también ofrecen dividendos a sus accionistas.

Es importante reconocer que la política de dividendos de una compañía puede indicar una serie de fortalezas y debilidades. Por ejemplo, no hay ninguna garantía de que una empresa sea capaz de conseguir su crecimiento de dividendos programado, como se vio, por ejemplo, en 2010, cuando la compañía petrolera BP se vio obligada a cancelar su dividendo tras la explosión del pozo de Macondo.

Además, una empresa que redistribuye altos dividendos tendrá menos capital para reinvertirlo y contribuir a su propio crecimiento, lo que a su vez podría inhibir su capacidad para mantener altos dividendos.

Por lo tanto, una compañía que paga dividendos muy atractivos es un indicador útil a tener en cuenta cuando uno busca rendimiento, pero también hay que tener en cuenta que una compañía altamente endeudada puede tener más dificultades que otras en mantener un flujo de dividendos constante en condiciones difíciles de mercado.

Dividendos de Fondos o ETFs

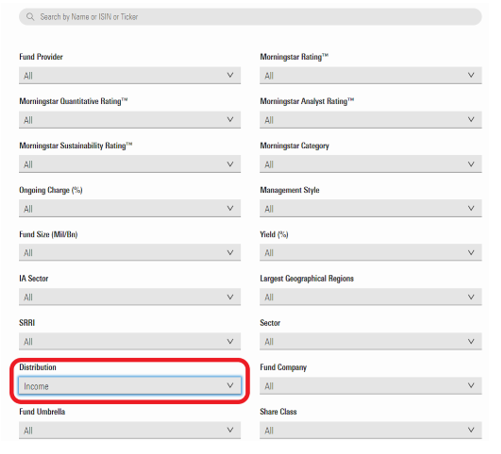

One of the questions for the investor is how to know if the fund/share class or the ETF distributes a dividend. To differentiate the classes that distribute dividends (distribution or income classes) from those that accumulate them in the net asset value (accumulation or growth classes) one can use our fund screener in which we have enabled a special box for this purpose (see attached illustration).

Un fondo de inversión o un ETF también puede proporcionar un dividendo regular si se selecciona la clase de acciones adecuada. El hecho de que un fondo distribuya dividendos tiene una gran ventaja para el inversor minorista. Un fondo no es más que una cesta de valores (acciones o bonos o una mezcla de ambos) y como tal presentará más estabilidad en el pago de los dividendos ya que el riesgo de impago se reparte entre muchos valores.

Un inversor que invierte con un enfoque específico en la recepción de un dividendo de una compañía puede verse sorprendido al descubrir que la empresa ha decidido recortar o suprimir el pago del dividendo. En un fondo de inversión, el impacto de la decisión de una empresa, o incluso de varias, es mucho menor.

Un punto importante es no confundir un fondo que distribuye un dividendo con un fondo que invierte en compañías con altos dividendos. Un fondo (deberíamos decir una clase de acciones) que invierte en empresas de alto rendimiento puede o no distribuir un dividendo y una clase de acciones que distribuye un dividendo puede pertenecer a cualquier categoría de Morningstar. Puede ser un fondo de acciones, un fondo de bonos o un fondo mixto.

Una de las preguntas para el inversor es cómo saber si el fondo o la clase o el ETF distribuye un dividendo. Para diferenciar las clases que distribuyen dividendos (clases de distribución o de reparto) de las que los acumulan en el valor liquidativo (clases de acumulación) uno puede utilizar nuestra herramienta de selección de fondos en el que hemos habilitado una opción especial para este fin (véase la ilustración adjunta).

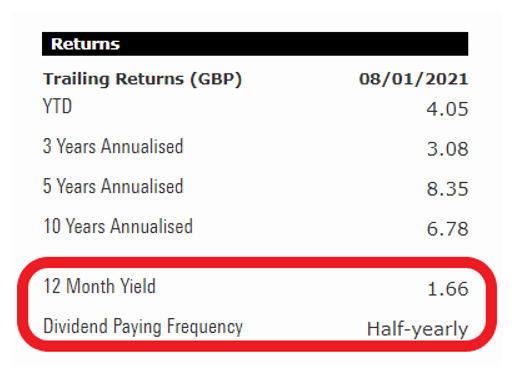

Otra cuestión es cuánto es cuál es la rentabilidad por dividendo del fondo y su frecuencia. Ambos datos están disponibles al final de la ficha del fondo.

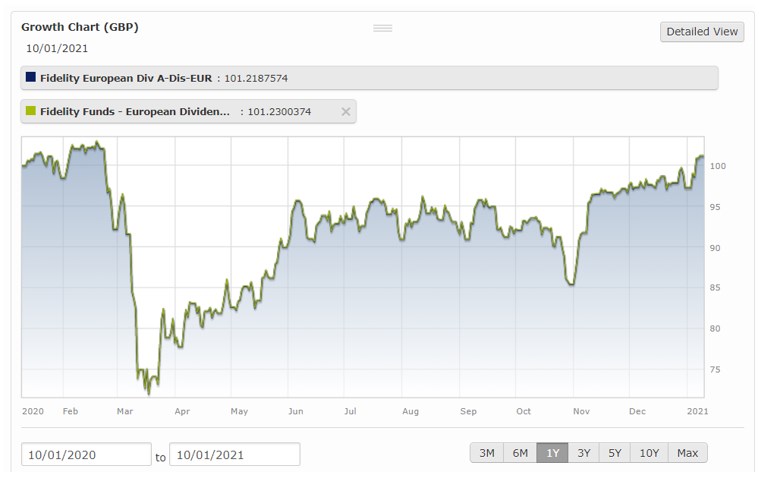

Por último, uno también puede preguntarse si hay una diferencia de rentabilidad entra la clase que reparte dividendos y la que no reparte. En nuestra página web calculamos la rentabilidad reinvirtiendo los dividendos, por lo que no debería haber diferencia entre ambas clases (obviamente pueden tener costes distintos). En la siguiente ilustración hemos comparado las clases de distribución y de acumulación de un mismo fondo. Como se puede apreciar, no hay absolutamente ninguna diferencia entre ellas.

Venta de participaciones

Otra forma de conseguir una renta es simplemente vendiendo participaciones de una cartera de fondos. El impacto fiscal puede ser, incluso, más ventajoso, que el de recibir directamente dividendos ya que uno puede decidir qué fondos reembolsar y si las participaciones acumulan minusvalías fiscales, éstas pueden ser aprovechadas.

Una renta inmobiliaria

El inmobiliario también puede ser una opción para aquellos que quieran obtener un ingreso regular. La idea es simple. Uno compra una casa, un apartamento o incluso un garaje y lo alquila, recibiendo un pago mensual por el alquiler. Ciertamente no es para todo el mundo porque generalmente implica el uso de deuda para financiar la compra. También requiere más costes que invertir en acciones o bonos debido al mantenimiento, impuestos, seguros, etc, pero una de las ventajas es que el alquiler puede crecer con la inflación.

Una renta vitalicia

Por último, también existe la opción de contratar una renta vitalicia. Se trata de un producto que le garantizará un ingreso por el resto de su vida.