El final de año es un buen momento para reflexionar sobre su cartera de inversiones y tal vez hacer algunos cambios para el año que viene. Entonces, ¿cómo deberían posicionarse los inversores en renta variable para el 2021?

Después de un año volátil, que vio una serie de recortes en los dividendos, elegir las mejores opciones para conseguir ingresos nunca ha parecido tan difícil. Pero sabemos por la investigación de Morningstar que las empresas con un modelo de negocio sólido han demostrado ser capaces de aumentar constantemente sus beneficios a lo largo de los años.

El Foso Económico (Moat) o Ventaja Competitiva de Morningstar es un buen indicador de esos negocios. Los analistas de Morningstar prestan mucha atención a cómo se posicionan las empresas dentro del entorno competitivo y asignan un foso económico (ancho o estrecho Wide Moat o Narrow Moat) a aquellas que demuestran tener un modelo de negocio tan sólido que puede generar retornos superiores a su coste de capital en el plazo de 10 años.

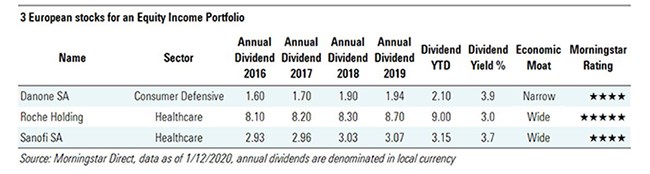

Para este artículo hemos encontrado tres acciones con una política de dividendos muy disciplinada y que han aumentado su dividendo durante al menos los últimos cinco años. Todas las acciones tienen una ventaja competitiva y actualmente cotizan con un descuento en comparación con el valor justo estimado por Morningstar.

Danone

Las acciones de Danone (BN) cotizan ahora cotizan con un 15% de descuento en comparación con su valor justo de 64 euros. La empresa francesa cuenta con divisiones de negocio en el sector lácteo, alimentos vegetales y nutrición especializada. Las acciones de la empresa cayeron aún más en noviembre, cuando anunció planes para recortar 2.000 puestos de trabajo en un intento de ahorrar 1.000 millones de euros en costes.

Pero además de las potenciales ganancias de capital que ofrecen las acciones, también tiene una rentabilidad por dividendo superior al 3% (según los precios actuales del mercado). Los analistas de Morningstar asignan a Danone una ventaja competitiva estrecha (Narrow Moat) y ven positivamente la decisión de la dirección de reducir los costes operativos.

"Creemos que Danone tiene un foso estrecho, apoyado por su posición afianzada en la cadena de suministro, el poder de fijación de precios en su negocio de nutrición especializada y una ventaja de costes", dice Ioannis Pontikis, analista de renta variable de Morningstar. "El grupo anunció un nuevo plan de ahorro de costes (1.000 millones de euros para 2023), con la mayoría prevista para finales de 2022, y espera que esto se traduzca en una mejora de los márgenes".

Roche

Roche Holding (RO) cotiza en estos momentos con cerca de un 30% de descuento en comparación con la estimación del valor justo de 417 francos suizos. Algunos inversores pueden encontrar esto sorprendente dado que la carrera por la vacuna Covid-19 ha puesto al sector de la salud muy en boga este año. La compañía suiza de salud tiene un amplio foso económico, debido a su robusta cartera de medicamentos y una fuerte posición en los segmentos de la oncología y la esclerosis múltiple, en los que la compañía tiene un gran poder de precios.

El director del sector de renta variable de Morningstar, Damien Conover, añade: "Gracias a un fuerte intercambio de información con Genentech, Roche podrá ganar una importante cuota de mercado también en la industria de los medicamentos biológicos". Elogia la excelente solidez financiera de la empresa, que en los últimos años ha logrado reducir su deuda, y los analistas esperan que esta tendencia continúe en el futuro. "En los próximos cinco años prevemos un crecimiento anual compuesto del 10% y una tasa de pago de alrededor del 50%", dice Conover.

Sanofi

El gigante farmacéutico francés Sanofi (SAN) tiene un rating Morningstar de 4 estrellas por parte de los analistas de Morningstar, lo que indica que está cotizando por debajo de su estimación de valor razonable.

Pero la acción puede ser una opción sólida para los buscadores de ingresos ya que ha pagado consistentemente un dividendo durante los últimos cinco años, incluso durante la reciente caída del mercado. Basándose en el precio actual de la acción, la acción ofrece una rentabilidad por dividendo del 3,7%.

La amplia gama de medicamentos y vacunas de marca Sanofi y su robusta cartera de productos crean un fuerte flujo de efectivo que le da un amplio margen económico. Sin embargo, los analistas señalan que, a largo plazo, el deterioro del entorno de los precios llevará probablemente a un continuo descenso de las ventas de algunos de los productos clave del grupo, como Lantus, un tratamiento de insulina para diabéticos.

Conover prevé una tasa de crecimiento anual medio de los ingresos del 3% en los próximos cinco años, impulsado en gran medida por las ganancias constantes con los productos de consumo y las vacunas, junto con el lanzamiento de nuevos productos que compensan el deterioro de los precios del principal medicamento de la empresa, Lantus, y una mejora de los márgenes gracias a un cuidadoso recorte de gastos.