Prácticamente todas las miradas de los inversores se dirigen hacia el sector de la tecnología. Es, de momento, el gran ganador de la crisis del coronavirus por obvias razones: el confinamiento de los consumidores a nivel mundial ha hecho que los negocios relacionados de alguna forma con internet se hayan visto claramente beneficiados en bolsa. Pero no es el único sector que está consiguiendo rentabilidades realmente espectaculares desde principio de año. Hay otro, menos conocido del gran público, como el sector de la ecología, que acumulan, por ejemplo, una ganancia del 38% en euros (medido por el comportamiento del índice S&P Global Clean Energy) en los 8 primeros meses de este año (comparado con un 25% para el sector de la tecnología).

No son muchos los fondos que pertenecen a esta categoría. A nivel europeo sólo hemos repertoriado unos 140 fondos a nivel europeo. Los fondos de este sector invierten principalmente en acciones de empresas cuyos productos o servicios promueven activamente un medio ambiente más limpio. La mayoría invierte en una serie de empresas, entre las que se encuentran empresas de energía alternativa, control de la contaminación, tratamiento de aguas y eficiencia energética. Unos pocos fondos pueden concentrarse en un solo segmento de la industria, como el control de la contaminación. A continuación, hemos destacado algunos fondos con un Morningstar Analyst rating positivo relacionados con este sector.

PICTET GLOBAL ENVIRONMENTAL OPPORTUNITIES

El Pictet Global Environmental Opportunities es una sólida opción en el espacio de la ecología, ya que cuenta con un equipo experimentado que se beneficia de recursos adicionales. El equipo aplica un proceso bottom-up bien estructurado y repetible. En nuestro marco de calificaciones, que se centra más en las comisiones y en el rendimiento esperado en relación con el benchmark, el Morningstar Analyst Rating se sitúa en “Bronze” para la mayoría de las clases de acciones. Sólo las clases de acciones más caras reciben una calificación “Neutral”.

Luciano Diana y Gabriel Micheli han estado al mando de este fondo desde el reposicionamiento de la estrategia en octubre de 2014. Ambos tienen una gran experiencia en el segmento del medioambiente. Desde que comenzaron con esta estrategia, han sido apoyados por un tercer gestor de cartera, pero a lo largo de los años hemos visto algunos cambios en el fondo. Con tres miembros, el equipo está relativamente bien dotado en comparación con la mayoría de sus competidores. La convicción adicional de este equipo se debe a su influencia en el equipo de renta variable temática de 34 miembros de Pictet. Por último, este equipo se beneficia del apoyo distintivo de un consejo asesor de dos miembros.

La estrategia utiliza un enfoque bottom-up similar aplicado en toda la gama de fondos temáticos de Pictet. Se trata de un proceso bien estructurado y repetible, que comienza por definir el universo invertible a partir de la selección de empresas con una pequeña huella medioambiental. A continuación, se analiza la pureza, la liquidez de las operaciones y la volatilidad de los precios de las acciones. Las acciones más interesantes recibirán una puntuación de la empresa, que incluye un análisis fundamental de la franquicia empresarial, la calidad de la gestión y el atractivo de las acciones (valoración e impulso). La concentración en la cartera de acciones 45-60 es relativamente alta, con alrededor del 35% de los activos invertidos en las 10 primeras participaciones, frente a una media del 16% para los rivales de la categoría Morningstar Sector Ecología. La asignación sectorial y regional es el resultado de la selección de valores, dado el enfoque bottum-up y la construcción de cartera que no tiene en cuenta al benchmark. Sin embargo, la cartera ha mostrado inclinaciones consistentes hacia los sectores industrial y tecnológico y una sobreponderación en los Estados Unidos.

Con el enfoque actual en vigor desde octubre de 2014, la estrategia ha logrado un sólido historial, superando a sus rivales en su categoría y a cualquier índice de referencia pertinente sobre una base ajustada al riesgo.

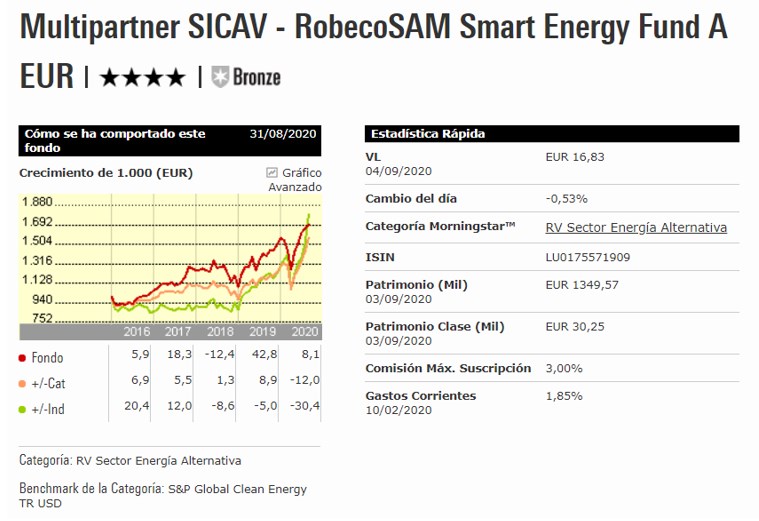

RobecoSAM SMART ENERGY

Nuestra convicción en el RobecoSAM Smart Energy se basa en su experimentado gestor de cartera principal, que ha demostrado una sólida ejecución de este enfoque flexible. Las calificaciones para las clases de acciones más baratas se han elevado de Bronze a Silver, mientras que las clases de acciones más baratas mantienen un Morningstar Analyst Rating de Bronze.

Nuestra convicción en el equipo que gestiona esta estrategia se basa en gran medida en Thiemo Lang, un experimentado gestor con una gran experiencia en el sector. Tiene una larga trayectoria, habiendo dirigido esta estrategia desde julio de 2007. Aunque hemos visto bastante rotación en las filas del personal del equipo de inversión de RobecoSAM en los últimos 10 años, Thiemo Lang ha aportado continuidad. Creemos que tiene suficiente apoyo, sobre todo en forma de dos analistas experimentados y dedicados. Sin embargo, pensamos que hay que vigilar la carga de trabajo de Lang después de que comenzara a gestionar el RobecoSAM Smart Mobility en julio de 2018.

Esta estrategia sin restricciones orientada al crecimiento ofrece exposición a las energías alternativas y a las empresas relacionadas con ellas. El proceso está bien definido y la ejecución tanto de la tendencia como de la selección de acciones ha sido sólida. El universo de inversión, que es revisado constantemente por el gestor y los analistas de acciones de apoyo, se divide en cuatro tendencias: energía renovable, distribución de energía, eficiencia energética y gestión de la energía. La investigación a nivel de la empresa tiene por objeto identificar empresas de valor atractivo con fuertes perspectivas de crecimiento y liderazgo tecnológico. El enfoque deja al gestor mucha libertad, lo que da como resultado una cartera distintiva con asignaciones significativamente diferentes a nivel sectorial y un posicionamiento variable a nivel de tamaño de compañías.

Bajo la dirección de Lang, desde julio de 2007, la estrategia ha obtenido un sólido historial a largo plazo, superando a sus competidores y al índice de referencia de la categoría Morningstar. Sin embargo, su distintivo posicionamiento de la cartera puede llevar a sufrir algunos baches. Esto se mostró plenamente durante la caída del mercado a principio de 2020.

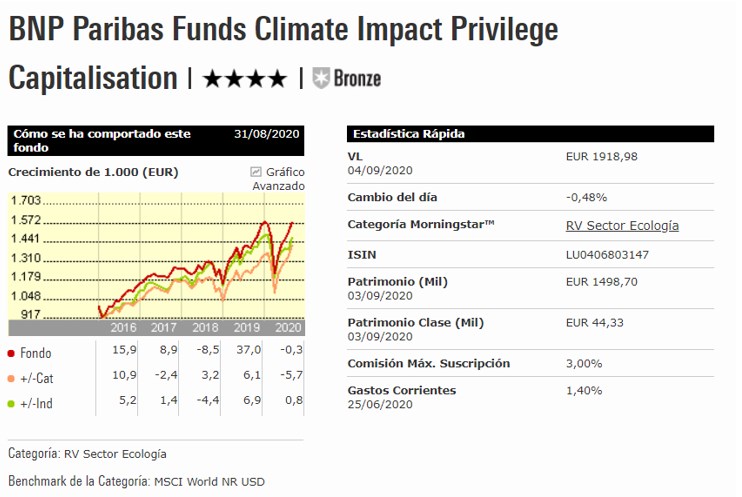

BNP PARIBAS FUNDS CLIMATE IMPACT

Esta estrategia está dirigida por Impax, que tiene uno de los equipos más fuertes dentro de su categoría Morningstar y aplica un proceso establecido y bien pensado bottom-up con una ejecución disciplinada. Bajo nuestro marco de calificaciones mejoradas, que pone un mayor énfasis en las comisiones y en el rendimiento esperado en relación con los puntos de referencia, el Morningstar Analyst Rating es de Silver para las clases más baratas. Las clases de acciones más caras obtienen una calificación de Bronze y Neutral.

El fondo está cogestionado por dos gestores muy experimentados, Bruce Jenkyn-Jones y Jon Forster. Ambos tienen más de dos décadas de experiencia en el sector de los mercados de medioambiente, con Jenkyn-Jones al frente desde el inicio de la estrategia a finales de 2004. Aunque son los responsables en última instancia, las decisiones se toman dentro de un equipo más amplio de construcción de carteras, lo que aumenta la solidez del proceso de toma de decisiones.

Los gestores forman parte y están respaldados por el equipo de renta variable de Impax, un grupo extenso con una sólida mezcla de personas experimentadas y miembros jóvenes, y que cuenta con un alto nivel de experiencia en los mercados medioambientales. El equipo ha sido muy estable, ya que sólo ha visto tres salidas desde 2015. Mientras tanto, se contrataron seis nuevos miembros, lo que eleva el tamaño del equipo a 16 profesionales.

El equipo aplica un proceso establecido y bien estructurado bottom-up dirigido a empresas en crecimiento donde al menos el 50% de los negocios se derivan de actividades en mercados relacionados con el medioambiente. Desde noviembre de 2016, el enfoque se ha mejorado con un mayor énfasis en el impacto climático, entre otros, pero las características generales de la cartera y el patrón de rendimiento se han mantenido intactos.