Prosegur es la cuarta empresa más grande del mundo en el sector de la seguridad, especializada en el transporte de fondos y en la vigilancia de personas, con un negocio de alarmas pequeño, pero de rápido crecimiento. Las operaciones de la empresa están más consolidadas geográficamente que las de sus homólogos, y opera en sólo 25 países en los que tiene una gran cuota de mercado, principalmente en América Latina y Europa occidental. Esto se compara con los 58 países, en su mayoría de mercados desarrollados, en los que opera la compañía Securitas, y los 90 en los que G4S tiene actualmente presencia.

El enfoque geográfico de Prosegur es una razón clave por la que ha alcanzado márgenes operativos cercanos al 9% en promedio durante la última década, muy por encima del 5%-6% del promedio de sus competidores. En particular, su fuerte posición en los mercados de transporte de fondos de alto margen, o CIT (cash-in-transit), en América Latina, donde la empresa opera en duopolios virtuales, aumenta el promedio del grupo. La actividad de adquisiciones de Prosegur se ha centrado en los últimos años en negocios de base tecnológica que amplían la oferta de clientes (y, en última instancia, los márgenes operativos) en el negocio de la vigilancia tripulada, así como en empresas competidoras en el negocio del CIT, cuyas bases de clientes pueden ser fácilmente absorbidas por la infraestructura existente en esas áreas, aumentando así la rentabilidad de forma casi inmediata.

A más largo plazo, también creemos que Prosegur puede beneficiarse de varias tendencias estructurales. La creciente atención de los bancos y los minoristas a la externalización de las actividades relacionadas con el efectivo ha abierto numerosas oportunidades en los mercados desarrollados, que creemos que en última instancia se extenderán a los mercados emergentes como América Latina. En lo que respecta a la vigilancia con guardas, el aumento de los viajes ha dado lugar a una mayor exposición a enfermedades pandémicas y al terrorismo internacional. Esto ha hecho que los aeropuertos y centros de tránsito busquen continuamente aumentar y mejorar las medidas de seguridad, lo que, si bien es bueno para la industria de la seguridad, beneficia particularmente a empresas como Prosegur con conocimientos y capacidades de alto nivel.

Creemos que Prosegur tiene una ventaja competitiva estrecha, impulsado por su alta exposición al CIT y su negocio de alarmas, mientras que consideramos que la vigilancia tradicional con guardas tiene mucho menos ventaja competitiva.

En la vigilancia tradicional con guardas, que estimamos que constituye alrededor del 80% del negocio de soluciones de seguridad integradas de Prosegur, las barreras de entrada son bajas, con licencias de operación fáciles de conseguir, y el nivel de formación y experiencia que requiere el personal es generalmente bastante bajo. Este negocio se basa en gran medida en las relaciones, lo que conduce a tasas de retención históricamente superiores al 90%. Los administradores de propiedades y los operadores de edificios suelen ser reacios a cambiar de proveedor, ya que ello puede entrañar un posible riesgo de interrupción del negocio; sin embargo, en la mayoría de los casos, el servicio que presta Prosegur es muy mercantilizado, por lo que el precio sigue siendo un factor clave en la decisión del cliente. Creemos que esto significa que el proveedor tiene poco poder de fijación de precios, lo que se refleja en los bajos márgenes de operación de un dígito en este segmento.

Si bien esto dibuja un panorama relativamente poco optimista de este negocio, las soluciones de seguridad también abarcan actividades de mayor valor como la seguridad de los aeropuertos. A diferencia de los Estados Unidos, donde la Administración de Seguridad del Transporte es la operadora, en Europa ésta está privatizada. Aunque crecen rápidamente, estas actividades siguen siendo una parte más pequeña del negocio de soluciones de seguridad.

El mercado del transporte de fondos está más consolidado que el de la vigilancia con guardas, con cinco empresas que controlan el 50% del mercado mundial. El cambio de proveedores en el negocio del transporte de fondos también conlleva un mayor riesgo de interrupción de la actividad comercial que el de la vigilancia, con la pérdida inmediata de una cantidad importante de dinero en efectivo, un riesgo que la mayoría de las empresas no se toman a la ligera.

En su forma más básica, el negocio del transporte de fondos implica la recogida y entrega de efectivo de los minoristas a los bancos, con una duración de contrato que va de uno a dos años. Para clientes más grandes, como los bancos, los contratos pueden ser de hasta tres o cuatro años. Como tal, las tasas de retención de clientes pueden ser incluso más altas que en la vigilancia con guardas. La integración de servicios adicionales de valor añadido, como los sistemas automatizados de cobro en efectivo, puede prolongar la duración de los contratos hasta cinco años, de manera similar a los del negocio de los servicios integrados, al tiempo que aumenta la fortaleza de la relación con el cliente.

Esto se traduce en unos márgenes de explotación para Prosegur cercanos al 20% en este negocio, que genera el 43% de los ingresos del grupo, pero cerca del 80% del beneficio de explotación del grupo. Creemos que este negocio tiene una ventaja competitiva estrecha.

El negocio de alarmas de Prosegur, pequeño, pero de rápido crecimiento, genera actualmente el 7% de los ingresos del grupo, pero tiene características similares a las de su negocio de soluciones integradas de seguridad, incluyendo contratos más largos (cinco años de media) y altos índices de retención, ya que los clientes son reacios a cambiar de proveedor, dado que ello supondría cambiar todo el sistema de alarmas. Esto culmina en márgenes reales de alrededor del 25% en lo que creemos que es un negocio con ventaja competitiva estrecha.

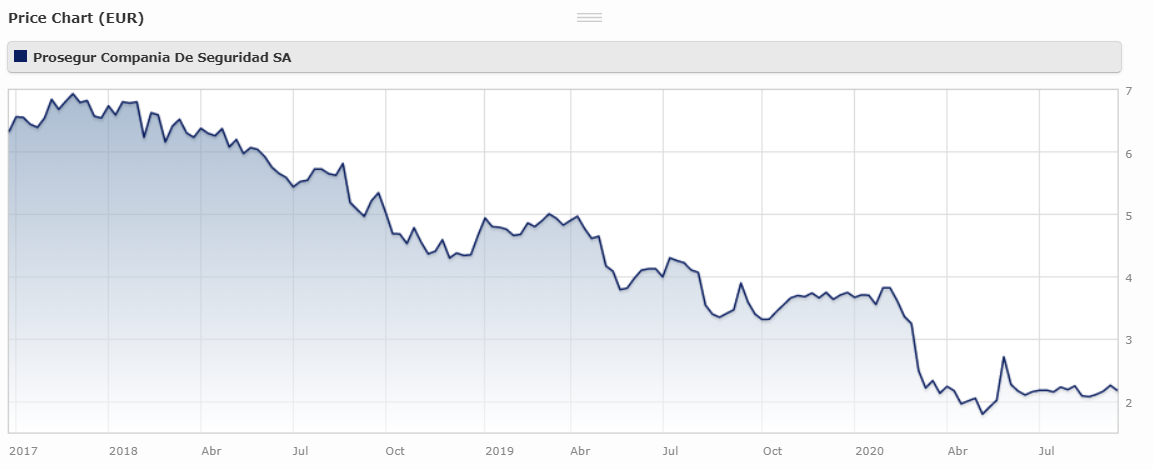

En julio, redujimos nuestro precio objetivo de 6,50 euros a 5 euros por acción, teniendo en cuenta principalmente el impacto de la interrupción de los negocios relacionados con el coronavirus y la consiguiente debilidad de las divisas, en particular en los países de América Latina, que representan la mitad de los ingresos del grupo.