Los flujos de fondos se han considerado durante mucho tiempo como una señal de inversión significativa. Hace veinticinco años, The New York Times se maravilló de cómo los inversores minoristas parecían estar impulsando los precios de las acciones. "Nunca antes habíamos tenido un período en el que los fondos hubieran dominado tan consistentemente el lado de la demanda del mercado", comentó un investigador de Wall Street, después de que las ventas de fondos de inversión de julio de 1995 establecieran un nuevo récord mensual.

Los flujos de fondos, sugería el artículo, habían ayudado al S&P 500 a lograr su ganancia del 3,3% en julio. Pero había una trampa a esta buena noticia: "Las enormes entradas de efectivo en los fondos se consideran un síntoma de extremo optimismo por parte del público", declaró el mismo investigador. "Eso es visto como una señal de precaución por los profesionales". El presidente de una gestora de fondos estaba de acuerdo: "La emoción es siempre mayor justo antes de llegar a la cima de la montaña rusa".

La emoción estaba empezando, ya que las acciones americanas habían comenzado una extraordinaria carrera de cinco años que continuó en el siguiente milenio. Los flujos de fondos aumentaron en tándem con los precios de las acciones. Las entradas en fondos de acciones establecieron un récord anual en 1995, superaron esa cantidad al año siguiente y volvieron a ser más altas en 1997. Las entradas siguieron siendo considerables hasta 2001, cuando las acciones entraron en un mercado bajista.

Los expertos habían llegado demasiado pronto para que sus consejos fueran útiles, pero en general, tenían razón. Los flujos de fondos se habían correlacionado efectivamente con el rendimiento del mercado de valores. Las altas entradas presagiaban ganancias continuas, mientras que las bajas entradas (en esos días, las salidas netas eran raras) presagiaban problemas.

La explicación de la relación entre los flujos y la rentabilidad era la siguiente.

Las acciones valores responden a la demanda de los inversores. Así pues, cuando los gestores de fondos de renta variable reciben una cantidad considerable de nuevos activos, probablemente inflen las cotizaciones de las acciones.

Los fondos de inversión son un componente importante de la demanda de los inversores. A finales de 1995, los fondos poseían alrededor del 15% de las acciones americanas y su participación en el mercado crecía rápidamente.

Los flujos de fondos ejemplifican las acciones de los inversores minoristas en general. Si los inversores compran agresivamente fondos de acciones, probablemente también están comprando acciones directamente de forma agresiva.

Algo está cambiando

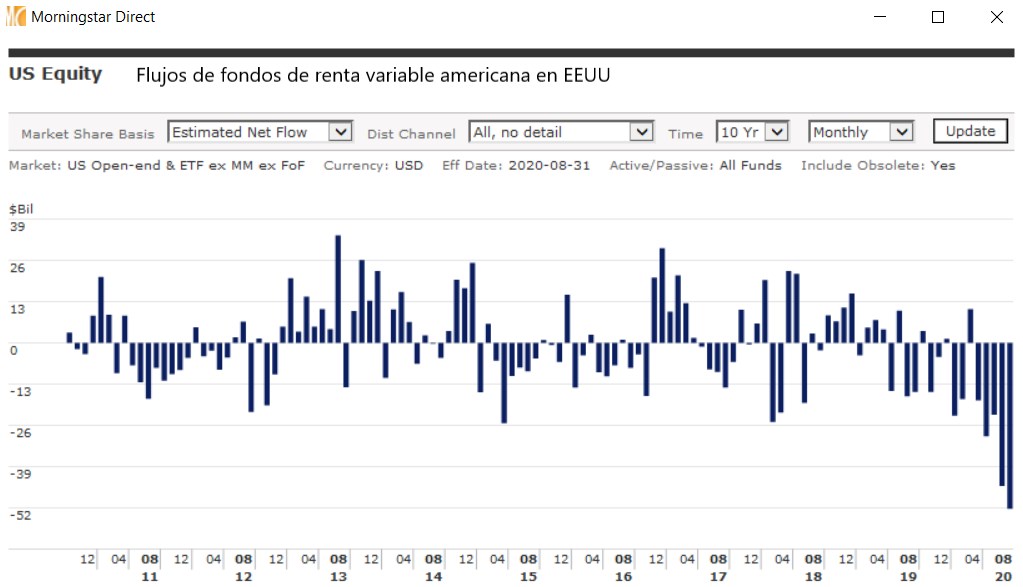

Es hora de reexaminar esas creencias. Escribir que los flujos de fondos de este año no han obedecido el patrón esperado es subestimar gravemente el asunto. En enero y febrero, los fondos de acciones americanas y los fondos cotizados en bolsa sufrieron rescates incluso cuando los precios de las acciones subieron. Los fondos recibieron entonces su único mes de entradas netas positivas durante marzo, cuando los precios de las acciones cayeron en picado, antes de reanudar rápidamente sus salidas justo cuando comenzó el poderoso repunte del mercado.

La discrepancia fue mayor durante el verano. El S&P 500 subió un 5,6% en julio y un 7,2% en agosto, el único tramo durante los últimos cinco años en que el índice ganó al menos un 5% en dos meses consecutivos. Esos dos meses fueron los peores para las ventas de fondos de renta variable: julio marcó un mínimo de cinco años con 45.000 millones de dólares en salidas netas, y agosto superó esa cifra. En 2020, cuanto más fuertemente se han vendido los fondos de renta variable, mejor ha sido el rendimiento de las acciones.

La correlación entre las entradas en fondos de bonos y los rendimientos del mercado de bonos no ha sido tan negativa, pero tampoco ha sido positiva. Los fondos de renta fija disfrutaron de fuertes entradas en enero y febrero, cuando los bonos tuvieron un buen rendimiento, manteniendo así temporalmente el vínculo. Sin embargo, cuando los bonos de alta calidad se recuperaron en marzo, los fondos de bonos soportaron enormes salidas. Desde entonces se han recuperado y han vuelto a registrar fuertes entradas, mientras que los precios de los bonos han hecho agua.

El punto de vista escéptico

Los resultados de este año ponen en duda esos tres principios.

Las acciones responden a la demanda de los inversores. Cierto, pero el vínculo entre los flujos de efectivo y las cotizaciones no es sencillo. Además de la cantidad de dinero en efectivo que entra o sale de un mercado, la forma en que se realizan las transacciones también es importante. Las órdenes que se ejecutan gradualmente no afectan tanto a los precios como las que se ejecutan de forma agresiva. En este último caso, una pequeña piedra puede crear una gran ondulación.

Los fondos de inversión y ETFs son una parte importante de la demanda de los inversores. Eso sigue siendo correcto. De hecho, los fondos de inversión representan hoy en día mucho más del mercado de valores americano que en 1995, ya que ahora poseen una cuota de mercado del 25%. Sin embargo, lo que afecta a las cotizaciones no es el tamaño de la cuenta en sí, sino más bien el tamaño de los cambios en esas cuentas. Y estos se han reducido, ya que las entradas y salidas de fondos son menores hoy en día - medido por el porcentaje de la capitalización del mercado de valores - que hace 25 años.

Los flujos de fondos son un ejemplo de las acciones de los inversores minoristas en general. Tal vez no. Este principio no se puede probar ni refutar, porque no hay datos agregados fiables sobre los hábitos de los compradores minoristas de acciones directas. Anecdóticamente, sin embargo, uno debería sospechar. Las empresas de corretaje minorista informaron de un aumento vertiginoso de la actividad comercial durante el segundo trimestre de 2020, cuando los fondos de acciones se estaban reembolsando. Por ejemplo, TD Ameritrade añadió 661.000 cuentas de abril a junio, mientras procesaba un número récord de operaciones. El recién llegado Robinhood duplicó sus ingresos por operaciones en el primer trimestre.

En resumen, es posible que los flujos de fondos ya no midan de forma fiable el pulso del inversor minorista.

Resumiendo

A veces las viejas reglas dejan de aplicarse. Antaño los inversores analizaban los comunicados de la Reserva Federal sobre los cambios en la oferta monetaria, creyendo que ofrecían una valiosa evidencia sobre la futura inflación. Ya no lo hacen, esos vínculos se han cortado aparentemente. El aumento de los flujos de fondos representó otro punto de inflexión. El reportero del New York Times en ese artículo de 1995 escribía, "Todo esto ha dejado a los profesionales de Wall Street preguntándose si esta vez es diferente."

Esa época fue diferente. Una generación antes, los flujos de fondos no significaban nada para los precios de las acciones. En 1995, sí lo hacían. No afirmo que el péndulo se haya revertido por completo. Los fondos públicamente son demasiado grandes para no importar. Sin embargo, la relación entre sus flujos y el rendimiento de los activos financieros ha sido francamente descabellada este año. Se necesitan más pruebas antes de concluir que el indicador de los flujos de fondos ha dejado de ser útil, pero hasta que la señal sea más fiable, su interpretación debe tomarse con cautela.