Nota: Este artículo no constituye una recomendación de compra o de venta de los productos mencionados. No soy asesor financiero. Las ideas mencionadas son ideas personales y no tienen por qué coincidir con la opinión de Morningstar.

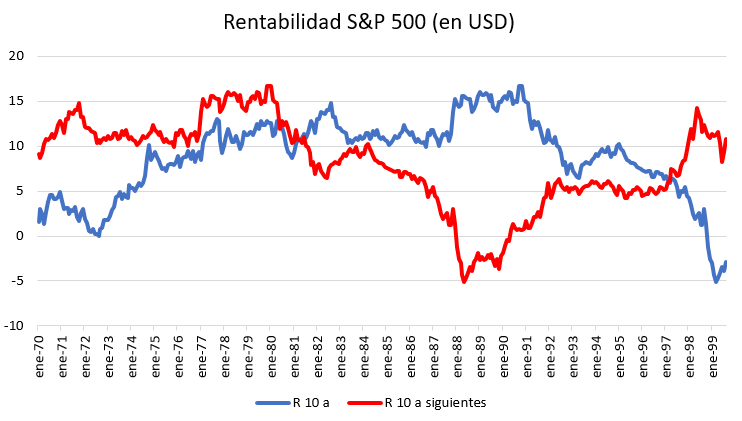

Mi objetivo de inversión es conseguir más o menos una rentabilidad del 8-10% anual. ¿Es poco o es mucho? Para mí, es mucho. Soy consciente de que no va a ser fácil conseguir esa rentabilidad y que he puesto el listón muy alto. De hecho, si viene alguien y me garantiza una rentabilidad del 7% anual para los próximos 10 años, le firmo el contrato sin pestañear. Uno podría decir que para qué complicarse tanto, si basta con invertir el 100% de la cartera en renta variable y seguro que conseguiré el objetivo. Seguro, no. Es cierto que si miramos estos últimos 50 años y calculamos todas las rentabilidades a 10 años para la bolsa americana, obtenemos una media cercana al 8% en dólares que si le sumamos los dividendos nos podría dar un 10% anual.

Incluso, si miramos la rentabilidad (en dólares) de estos últimos 10 años, esa ha sido de casi el 11% (sin contar dividendos). Así que no debería ser tan complicado obtener un 10% anual. Bueno, depende. ¿De qué depende? Depende de la valoración de partida.

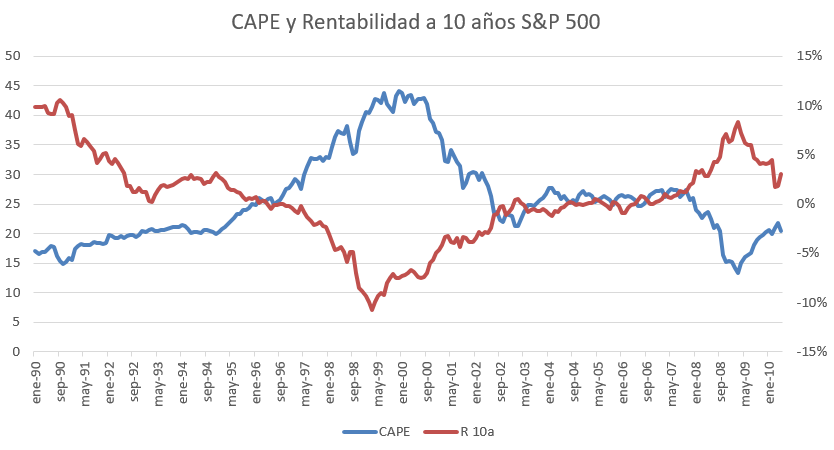

En el gráfico siguiente hemos comparado el CAPE de Shiller del S&P 500 (el CAPE es el Precio sobre beneficios ajustado por el ciclo) con la rentabilidad posterior a 10 años. Vemos claramente que a mayor valoración (mayor CAPE) menor la rentabilidad futura a 10 años. El último dato de CAPE (calcula a 11 de mayo) apunta a un CAPE de 27,6.

Hay otro viento de frente para conseguir una rentabilidad del 10% anual en los próximos 10 años y es que, cuando la rentabilidad de los últimos 10 años se sitúa por encima de esa barrera, la rentabilidad en los 10 años siguientes se ha situado generalmente por debajo de ese listón. Es lo que muestra la ilustración siguiente. No digo que sea imposible obtener un 10% anual cuando en los últimos 10 años se ha superado ese porcentaje (hay casos que lo demuestran), pero ciertamente no es la norma. Y la rentabilidad a 10 años obtenida por el S&P 500 con dividendos es del 12,5% en dólares.

Hay, por lo tanto, dos factores que van a dificultar el conseguir una rentabilidad anualizada del 10% en los próximos 10 años comprando y manteniendo fondos de renta variable, a menos que uno acierte con la selección de fondos y la distribución de activos.