Nota: Este artículo no constituye una recomendación de compra o de venta de los productos mencionados. No soy asesor financiero. Las ideas mencionadas son ideas personales y no tienen por qué coincidir con la opinión de Morningstar.

Cuando uno construye una cartera de inversión, trata de hacerlo trasladando su visión de la economía y del mundo. Por ejemplo, si pienso que la pandemia que estamos sufriendo se va a traducir en una recesión importante para las economías (tardaremos en volver a los niveles de actividad de antes de la crisis) y en un cambio en los hábitos de consumo (creo que la gente va a ahorrar más a pesar de los tipos de interés negativos), es normal que tenga una visión negativa sobre el devenir de las bolsas. De la misma manera, si uno piensa que a largo plazo no hay mejor inversión que la renta variable y que de nada sirve intentar batir a los mercados, entonces es lógico que la cartera esté compuesta simplemente por un fondo indexado a las bolsas mundiales.

Pero una cosa es la visión que uno puede tener del futuro de las economías y otra el comportamiento de los mercados, que puede ir en sentido contrario a lo que uno piensa. Por eso es importante incorporar en la construcción de esa cartera elementos que tienen que ver exclusivamente con la naturaleza de esos mercados.

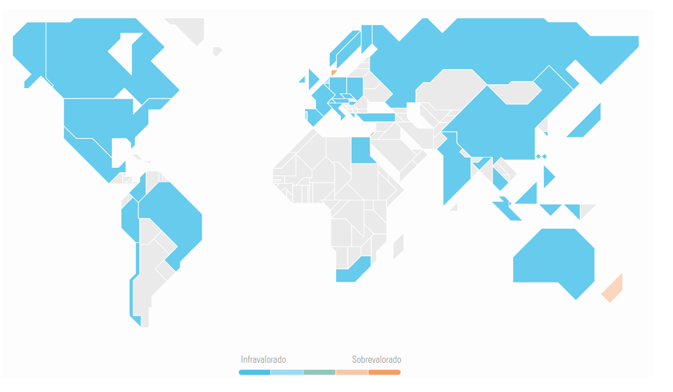

Por ejemplo, las valoraciones de los mercados. En ese aspecto el trabajo que realiza el equipo de analistas de acciones de Morningstar es tremendamente valioso. Hay que recordar que esas valoraciones las publicamos a través de nuestro Barómetro Global del Mercado (puede pinchar aquí para acceder a él) y las actualizamos todos los días. Lo cierto es que la imagen de nuestro barómetro es claramente positiva. Prácticamente todos los índices mundiales están en unos niveles de infravaloración interesantes de cara al largo plazo. Y hay que insistir en la última parte de esta frase… el largo plazo. En Morningstar no hacemos valoraciones a corto plazo. El que un mercado esté cotizando a niveles atractivos, no significa que vaya a subir el mes que viene o el trimestre que viene, pero estoy convencido de que la rentabilidad a largo plazo de mi cartera vendrá en gran medida de la renta variable.

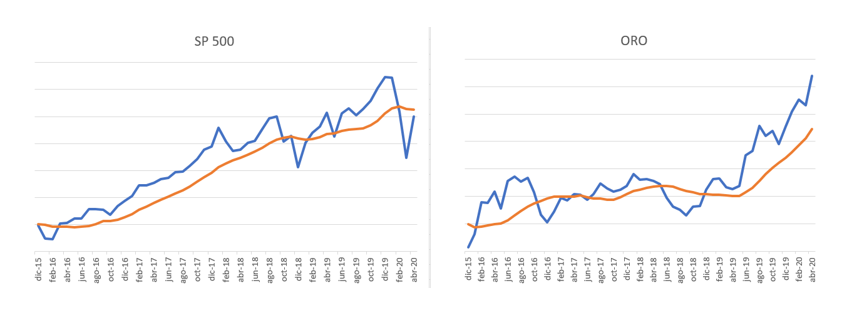

Para mi posicionamiento a corto plazo no sólo me baso en mi visión personal sino también en lo que se conoce como el factor momentum. Se trata de invertir en función de la rentabilidad obtenida en un determinado periodo de tiempo pasado. Utilizo una media móvil de la rentabilidad de los últimos 12 meses, con datos mensuales (recalculo los datos cada final de mes). No tiene ningún misterio. Si el precio está por encima de la media, mi valoración es positiva. Si está por debajo, es negativa. No es un método que hay inventado yo. Está bastante documentado en numerosos estudios académicos. Tiene la ventaja de la simplicidad, aunque también tiene sus inconvenientes (iremos viéndolos con el tiempo).

El gráfico adjunto muestra la situación del S&P 500 y del oro (la línea azul representa el precio y la línea naranja la media móvil mensual) y explica, en parte, el posicionamiento actual de mi cartera.