Gran parte de Europa está confinada en casa y la economía mundial sigue tambaleándose por el impacto sin precedentes del coronavirus y la caída en picado de los precios del petróleo. En este momento, las implicaciones para la economía global están lejos de ser claras.

Dicho esto, las lecciones aprendidas de las crisis anteriores son más obvias: no hacer nada y esperar. Si bien esto sigue siendo un buen consejo para los inversores con una perspectiva de largo plazo, para aquellos con plazos de inversión más cortos, la preservación del capital puede ser una prioridad mayor.

El cambio de distribución de renta variable a renta fija es una medida que todavía puede beneficiar a algunos inversores, teniendo en cuenta los grandes riesgos que todavía quedan sobre la mesa. Por otra parte, un cambio de este tipo ahora también puede cristalizar las pérdidas y evitar que los inversores disfruten de cualquier recuperación de la renta variable.

La inversión por factores con ETF de beta estratégica puede proporcionar un terreno intermedio, permitiendo a los inversores reducir el riesgo mientras mantienen la exposición a un rebote del mercado.

Refrescando el concepto de inversión en factores

Los ETF de beta estratégica suelen seguir un índice que intenta explotar los mismos "factores" alfa bien establecidos a los que apuntan los gestores activos. Los cinco factores de renta variable son: el valor, el momentum, el tamaño, la calidad y la volatilidad mínima. Cada factor tiene sus propias características de inversión.

La calidad y la baja volatilidad son los dos factores considerados más anticíclicos, lo que significa que tienden a retrasarse en los mercados alcistas y a tener un rendimiento superior en los períodos de recesión.

Las estrategias de calidad buscan construir una cartera de acciones compuesta por empresas de calidad, que se caracterizan por sus modelos de negocio duraderos y sus ventajas competitivas sostenibles. Estas empresas tienden a tener niveles altos y estables de rentabilidad y sólidos balances, lo que significa que están bien posicionadas para capear una caída.

Las estrategias de mínima volatilidad intentan construir una cartera con la menor volatilidad dentro de un universo determinado. Los inversores en estrategias de baja volatilidad también están haciendo una apuesta de calidad implícita, ya que las acciones de menor volatilidad también tienden a operar con un menor apalancamiento y tienen un crecimiento de los beneficios más estable. No es de extrañar que este enfoque también favorezca a los valores defensivos.

¿Cómo lo han hecho hasta ahora?

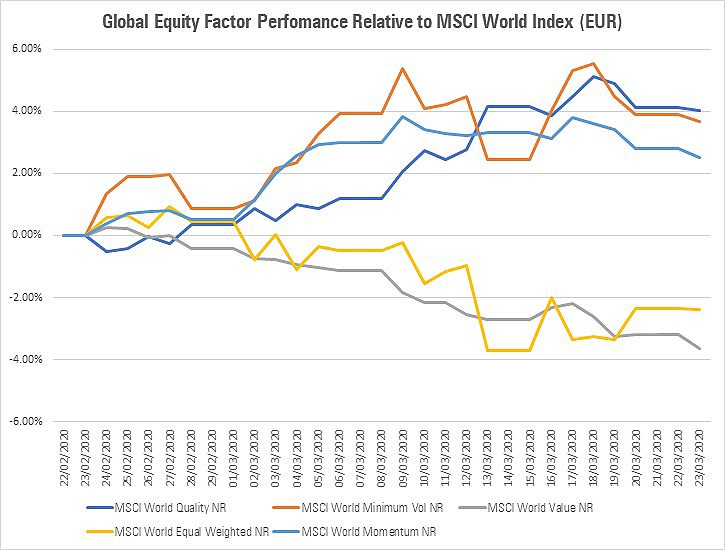

Ambas estrategias han funcionado como se esperaba. El gráfico que figura a continuación muestra el rendimiento relativo a un mes de cada uno de los cinco principales factores de renta variable en comparación con el índice MSCI World, un indicador de las grandes empresas mundiales.

Podemos ver que tanto la calidad como la volatilidad mínima son los factores de mejor comportamiento, cayendo alrededor de 4 puntos porcentuales menos que el índice mundial (que a su vez se ha desplomado un 33%) durante el mes pasado.

Esto contrasta con los factores pro-cíclicos de tamaño y valor que han caído cada uno alrededor de un 3% más que las acciones mundiales durante el mismo período.

3 ETFs defensivos

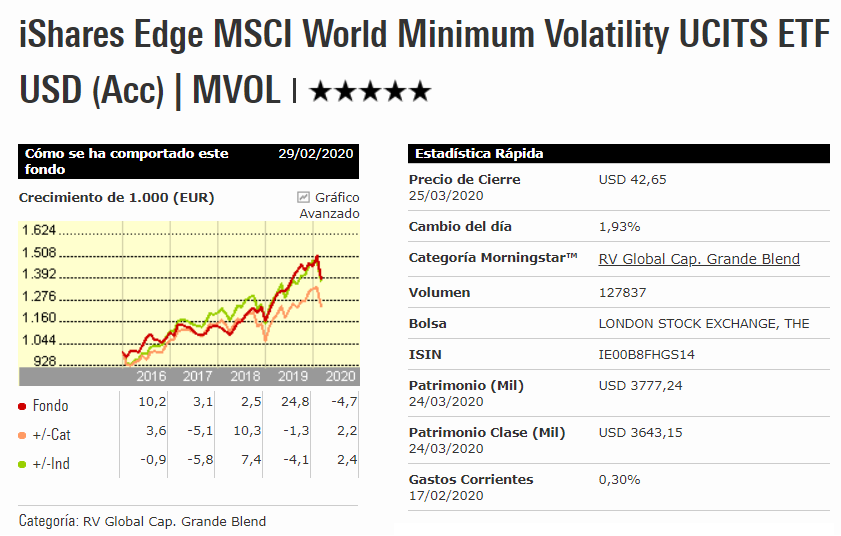

El iShares Edge MSCI World Minimum Volatility ETF (MVOL) con calificación de Silver es uno de los ETFs de renta variable mundial con mejor calificación Morningstar. El ETF pretende construir la cartera menos volátil posible con acciones del emblemático MSCI World Index, bajo una serie de restricciones. Estas incluyen la limitación de la rotación, de la exposición a valores individuales y de los sesgos sectoriales en relación con el índice.

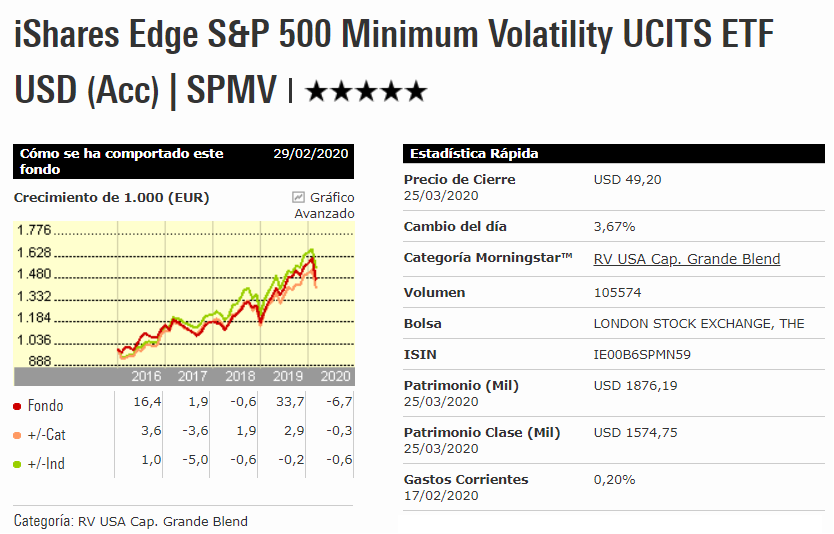

Otros fondos dentro del mismo tipo que emplean una estrategia similar en diferentes mercados de valores incluyen al iShares Edge S&P 500 Minimum Volatility ETF (MVUS) con rating Silver.

Por otra parte, el Xtrackers MSCI World Quality ETF 1C (XDEQ), con calificación de Bronce, invierte en valores de mercados desarrollados globales de alta y mediana capitalización con la mejor rentabilidad (medida por el retorno sobre fondos propios), los balances más sólidos y el crecimiento de los beneficios más consistente dentro de cada sector. Para mitigar las apuestas sectoriales no deseadas, el fondo ajusta sus ponderaciones sectoriales al índice MSCI World ponderado por capitalización de mercado. Dentro de cada sector, el fondo pondera sus posiciones de acuerdo tanto con la solidez de sus características de calidad como con su capitalización de mercado. Esto lleva al fondo hacia acciones con ventajas competitivas duraderas, como Microsoft, Apple y Johnson & Johnson.

![]()