La victoria de Syriza en las recientes elecciones griegas ha provocado una fuerte caída de la bolsa de Atenas. Desde el pasado lunes ésta ha caído un abultado 20% y casi un 30% desde principio de año y, como cuando siempre se produce un desplome en algún que otro mercado, algunos inversores se preguntan si no será ahora el momento de coger el toro por los cuernos e invertir una parte de la cartera en algún fondo griego. Bueno, fondo griego, no porque no hay en nuestro país ningún fondo que invierta exclusivamente en el país heleno. Pero sí que existe algún ETF que podría cumplir esta misión, como el Global X FTSE Greece 20 ETF que cotiza en la bolsa americana. Poco importa el producto. En realidad lo importante es si es realmente recomendable dedicar una parte (aunque pequeña) a acciones griegas en cartera.

Hace unas semanas, en plena crisis ucraniana, escribíamos un artículo titulado “¿Invertir en Rusia? en el que nos preguntábamos si tenía sentido que el pequeño inversor estuviera expuesto al mercado ruso. Todo lo que dijimos en su momento para la bolsa rusa puede aplicarse al caso griego actual. Basta sustituir Rusia por Grecia sin cambiar la conclusión a la que llegábamos.

Uno evidentemente es libre de especular. Pero si lo que uno quiere es construir una cartera para cumplir un objetivo de rentabilidad a medio o largo plazo, es difícil encontrar motivos serios para incluir acciones griegas en cartera. Me estoy refiriendo a un porcentaje que se haga notar en la cartera. Invertir un 2%, por ejemplo, va a tener un impacto mínimo independiente de si la jugada sale bien o mal. Pero si estamos hablando de un 10% ya la cosa cambia. Si tenemos suerte, la jugada se puede traducir en unos puntos básicos más de rentabilidad y nos daremos palmaditas en la espalda. Pero, ¿y si la jugada sale mal? Eso puede suponer quedarse muy por debajo de los objetivos fijados.

Existe la posibilidad (y siempre hay que contemplar ese escenario) de que si los mercados bursátiles se ponen cuesta abajo la bolsa griega sufra más que los demás mercados desarrollados. En ese caso lo que ocurrirá es que nuestra posición en acciones griegas va a aumentar el riesgo global de la cartera. No estaríamos aportando diversificación.

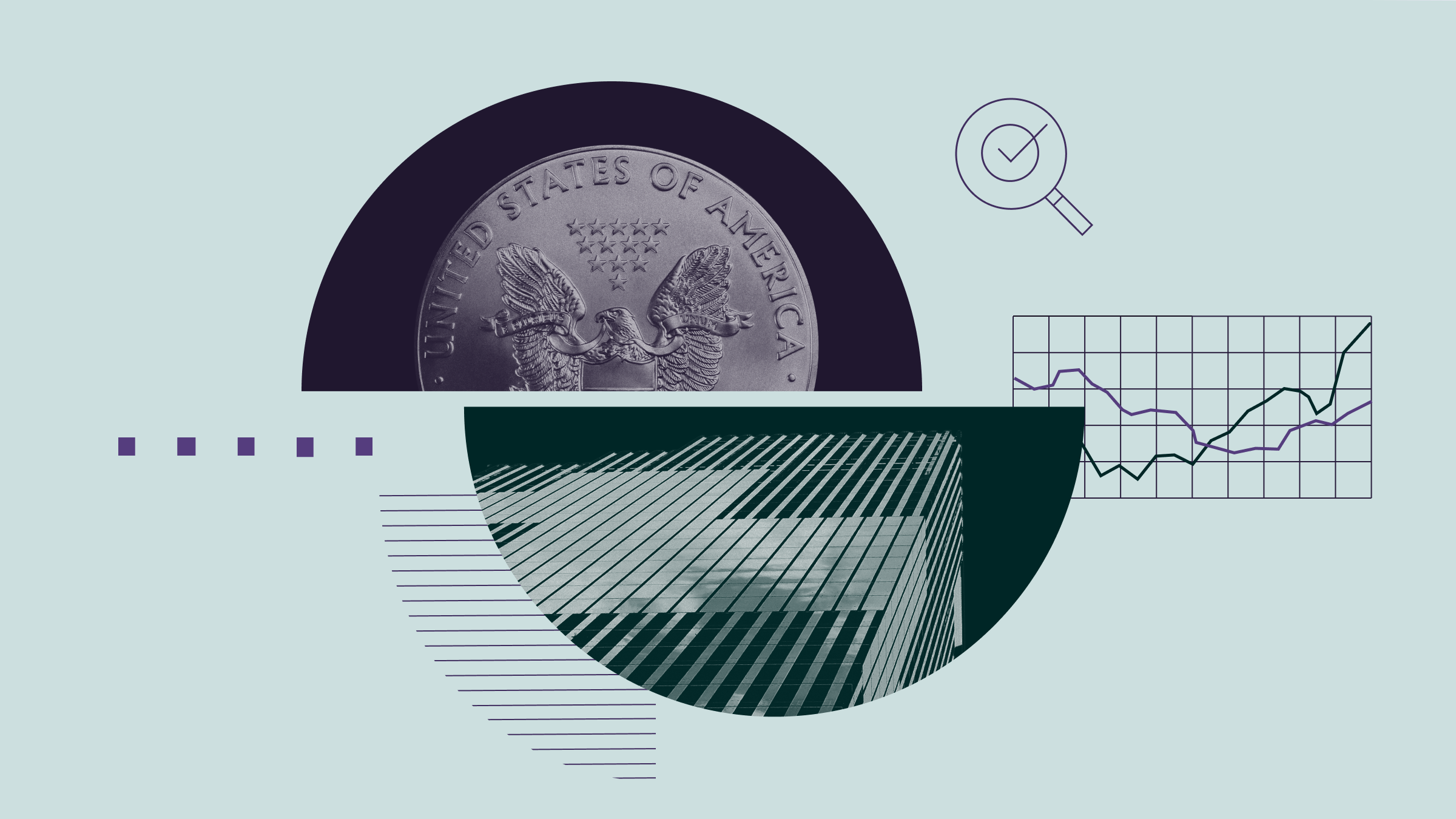

Si uno quiere dedicar una parte de su cartera a un activo “exótico”, por decirlo de alguna manera, mejor elegir uno que tenga un poder de diversificación respecto a los activos tradicionales de renta fija y renta variable. El oro podría ser un ejemplo. Esto me recuerda un comentario de un famoso inversor (cuyo nombre no recuerdo) que decía que tenía una pequeña parte de su cartera en oro, pero que rezaba todas las noches para que esa parte no se revalorizara demasiado…

Evolución comparada de un ETF de oro y de un ETF sobre el S&P 500